- 1974年以降の年間リターンで円高は27例、そのうち15例は株高

- 企業の値上げ戦略に新潮流、利益率拡大に貢献

- 2024年12月末の日経平均株価は38,000円、年間の高値は40,000円を予想

2023年は日本株の強さが目立った1年間でした。牽引役となったのは、①日本経済のデフレ脱却に向けた動き、②企業ガバナンスの改善、③アジア域内におけるリスク分散手段としての魅力の高まり、の3点だったと言えます。24年に向けても基本的な構図は変わらないと見ています。米金利低下を主因とする米ドル安・円高の向かい風は想定されるものの、日本企業は値上げカルチャーの浸透による利益率改善効果を発揮し、24年度、25年度も増益トレンドを維持するのがメインシナリオと考えられます。野村では、24年12月末の日経平均株価は38,000円と予想します。

2024年の日本株を展望する際、為替相場の「円高転換」の可能性は重要です。円高と株高は共存可能なのでしょうか。米ドル円とTOPIXの暦年リターンの組み合わせを、1974年から2022年までの計49サンプルについて確認すると、円高は27例あります。そのうち「円高・株高」は15例と、「円高・株安」の12例を上回っています。直近5例としては2003年、04年、17年、19年、20年が該当します。5例を平均すると「4.7%の円高、14.7%の株高」でした。2003年以外の4例はいずれも米10年金利が低下した年です。円高・株高の発生条件として、米金利低下は重要と言えそうです。

「円高・増益」のハードルは高くないのでしょうか。野村のアナリストが個別銘柄ごとに試算する為替感応度(為替変動による利益への影響度合い)に基づくと、1円の円高米ドル安は、Russell/Nomura Large Capの24年度予想経常利益を全産業ベースで0.28%、除く金融ベースで0.32%それぞれ押し下げる効果を持ちます。仮に10円の円高米ドル安が実現したとしても、経常利益の押し下げ効果は全産業ベースで2.8%、除く金融ベースで3.2%に留まる計算となります。

なお、日本企業全体の為替感応度は趨勢的に低下しており、かつてほど円高米ドル安が業績の重石になりにくくなっています。

また、円高がもたらす原材料安効果も織り込むと、企業業績に対する影響は更に小さくなります。TOPIX(除く金融)の営業利益を対象にした野村のトップダウンモデルに基づくと、1円の円高米ドル安による営業利益への累積効果は、原材料安効果が顕在化する4四半期後には-0.1%程度まで縮小すると試算されます。年単位で見た利益水準には大きな影響はないと言えます。

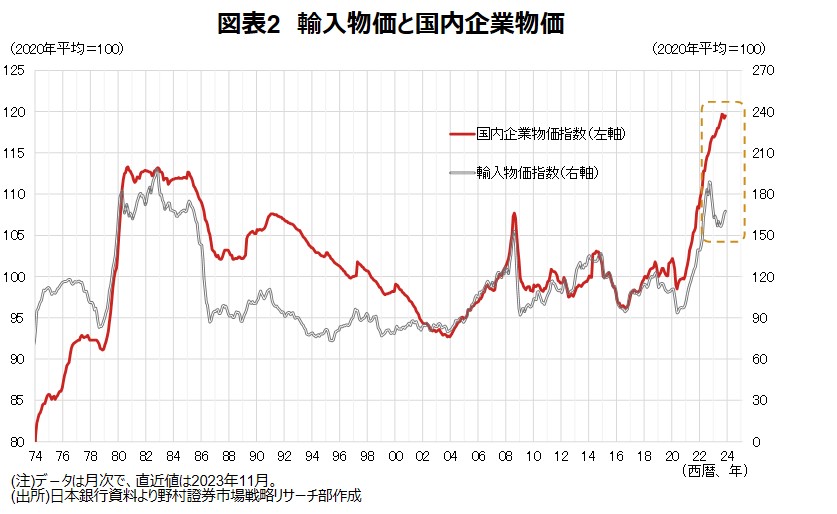

23年7-9月期の企業業績は、営業利益率が8.1%と前年同期比1.3%ポイント改善し、7-9月期としては過去最高となりました。既に輸入物価は22年9月のピーク水準から23年10月までの累積変化で11.9%低下していますが、国内企業物価はこの間に2.1%上昇しており、「ワニ口」を示しています。企業は輸入コストの低下に対し、国内価格の迅速な引き下げには動いておらず、利益率改善効果を享受しています。個別事例からは、価格設定の柔軟化、デフレ耐性の高まり、値上げに対する発想転換など、従来とは一線を画す新しい動きが見えています。

このような利益率の改善および為替・原油相場の状況変化を踏まえ、野村のトップダウンのTOPIX-EPS予想は、23年度:158.3(前期比+13.3%)、24年度:163.8(同+3.5%)、25年度:183.1(同+11.8%)を見ています。24年12月末のTOPIXは、25年度EPSに対してPER14.6倍を想定、2,675と計算しました。14.6倍は過去10年の中央値(14.3倍、月次ベース)よりもやや高いのですが、日本企業が構造的な利益率拡大局面にあることを踏まえれば妥当なバリュエーションと思われます。NT倍率は現状の14.0倍から14.2倍へと若干の上昇を想定、24年12月末の日経平均株価:38,000円を算出しました。

この先の株価パターンとしては、24年前半に上昇の勢いがつきやすいと見ています。①春闘の季節にデフレ脱却への期待が再度高まる、②政府が6月に実施を予定している5兆円の定額減税および給付金による一定の消費押し上げが見込まれる、③米国ではインフレ率の低下とともに利下げ期待が強化される、といったマクロ環境改善を想定しています。一方、24年後半は、①日銀の金融政策正常化(期待)、②円高定着、③業績悪化(前年同期比での一時的な減益)によって上値が重くなってくると予想します。25年は再び、野村が23年7月に掲げた「日経平均45,000円」のシナリオに向けて順調な歩みをたどると見ています。

2024年に向けての推奨セクターとしては、建設業を加えました(「日本株投資戦略12月号」、2023年12月15日発行)。①円高による資材コスト低下のメリット、②配当利回りの高さ、③企業ガバナンス改革への意識の高さ、といった強みが2024年には発揮されやすいと考えます。半導体製造装置(米金利ピークアウト、半導体の在庫調整のボトムアウト)、システム・アプリケーション(人手不足による需要喚起、値上げ効果)、不動産(デフレ脱却期待による実質マイナス金利の長期化)、食品(長期的な値上げメリット)、の4業種の推奨を継続します。

(野村證券市場戦略リサーチ部 池田 雄之輔)

※野村週報 2024年新春合併号 「日本株式市場」より

※こちらの記事は「野村週報 2024年新春合併号」発行時点の情報に基づいております。

※掲載している画像はイメージです。

検索する

検索する