※写真はイメージです。

2023年の税制改正では相続税・贈与税に関する法律が改正され、2024年1月に施行されました。制度変更のポイントはどこにあるのでしょうか。そもそも、生前贈与を検討したほうがいいのはどんな人なのでしょうか。証券会社で相続や贈与の相談を受けることが多い大手町トラストの野田美沙子税理士に生前贈与について聞きました。

生前贈与を検討したほうがいい人とは

――2024年から施行された法改正によって生前贈与への関心は高まっているのでしょうか。

野田美沙子さん(以下、同)

そうですね。私は主に資産管理や生前贈与、遺言の作成、相続などにまつわる税金のご相談を受ける仕事をしています。法改正もあり、「いざというときのために何を準備すればいいのか?」「相続対策はいつから始めればいいのか?」という質問や相談が増えています。

まず前提として、贈与とは当事者の一方が相手方に財産を無償で譲ることで、成立にはお互いの合意が必要です。ですから、親が勝手に子供名義の口座にお金を振り込んでいて本人が知らなかった、などのケースは贈与にあたりません。

口頭でも贈与契約は成立するとはいえ、後に贈与と認められないなどのトラブルを回避するために、贈与契約書を作成することをお勧めします。

――生前贈与を検討するべきなのはどんな人なのでしょうか。いわゆる資産家でしょうか。

相続資産が何億円というご家庭でなくても、生前贈与を検討したほうが節税になる場合は多くあります。2015年に相続税の基礎控除額が4割引き下げになり、相続税の対象となる方が大幅に増えました。

基本的に、相続税の基礎控除額である「3000万円+(600万円×法定相続人の数)(注)」以上の資産(相続税の課税価格)をお持ちの方は相続税がかかりますので、軽減策として生前贈与を考えたほうがいいと思います。

(注)法定相続人の数は、税法上は相続放棄についてはその放棄がなかったものとして、養子については実子がいる場合は1人まで、実子がいない場合は2人まで算入して計算

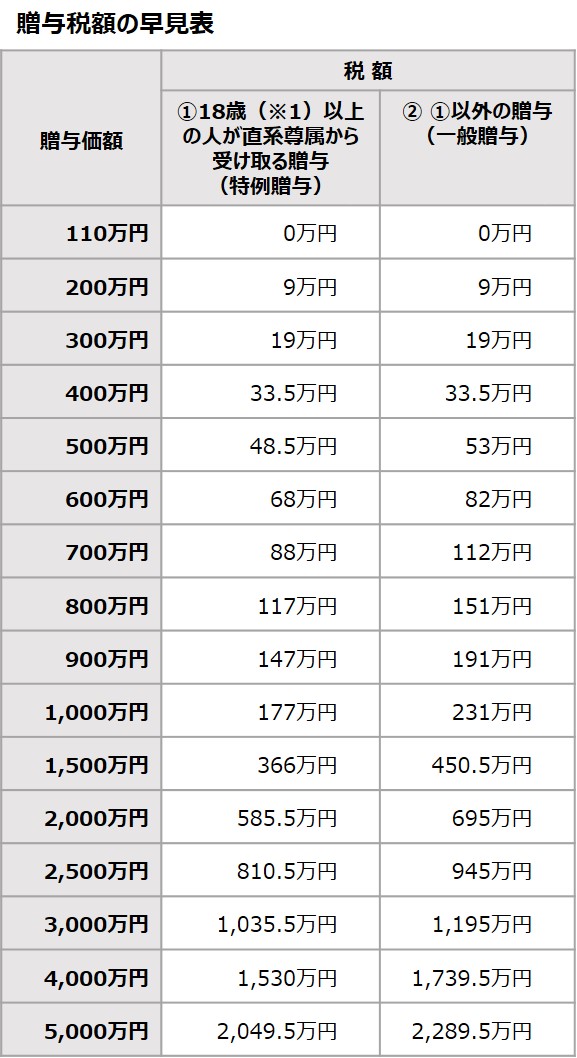

資産が多い方ほど相続税の税率は高くなりますので、想定される相続税の実効税率と贈与税の税率を比べて、トータルの税額が低くなるように考えていくことが節税につながります。不動産だと一部を生前贈与しづらいのですが、金融資産を多く持つ方は生前贈与しやすいですね。

※「①特例贈与」・「②一般贈与」の税額は、各々その年の贈与が「①特例贈与」だけであった、「②一般贈与」だけであった場合の税額です。同じ年に「①特例贈与」と「②一般贈与」を受けた場合の税額は上記表とは異なります。

※1 2022年3月31日以前は20歳

(出所)野村證券「税金の本」2023年度版

非課税で贈与しても7年さかのぼって相続税の対象に

――なるほど。生前贈与は一部の資産家だけでなく、ある程度の財産がある人は検討したほうがよいんですね。今回の税制改正では何がどう変わったのでしょうか?

大きなポイントは、暦年課税の生前贈与加算対象期間が3年から7年に延びたことです。

まず、暦年課税とは、贈与税の課税方式の一つで、1年間に贈与された財産の合計額に応じて税金の額が決まる仕組みで、110万円の非課税枠があります。暦年贈与はこの仕組みを利用した贈与方法で、例えば、年間110万円の贈与を10年間続けた場合には1,100万円が非課税となります。

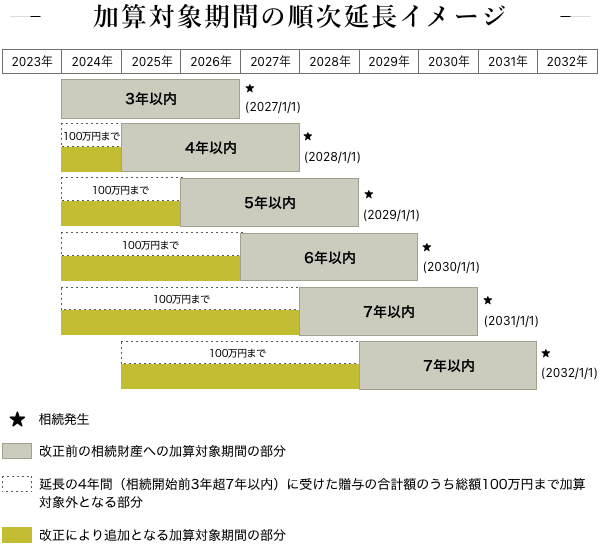

生前贈与加算とは、相続の発生日から遡って贈与を受けた資産を相続財産に含めて相続税の計算をすることです。これまでは3年だった加算期間が、毎年1年ずつ段階的に引き上げられ、2031年開始の相続からは7年になります。ですから、せっかく非課税で贈与しても、相続財産として相続税の課税対象になってしまう場合が増えるのです。

(出所)野村證券「税金の本」2023年度版

――つまり、基礎控除額である年110万円を非課税で贈与をしても、亡くなる前の7年分は相続税の対象となるということですか。7年とは長いですね。どうしたらいいのでしょう?

生前贈与を早く始めることが、今まで以上に重要になります。生前贈与加算の対象者は相続、遺贈や相続時精算課税にかかる贈与によって財産を取得した人となりますので、お孫さんがいる方は孫に贈与するという手もあります。孫が遺贈や死亡保険金の受取人になっていない場合は生前贈与加算の対象にはならないため、遡って相続税が課されることはありません。

基礎控除額を超える贈与が効果的なケースも

――なるほど、早いうちから贈与を始めること、生前贈与加算の対象にならない人にも贈与することが、生前贈与を効果的に行うポイントなんですね

そうですね。ただ、非課税枠があるからといって、生前贈与を非課税枠内に収めたほうがいいとは限りません。贈与税がかかっても、生前贈与額を増やしたほうがトータルで節税になるケースもあります。

先日、私が生前贈与をご提案したお客様のケースでは、財産額は約4億円、法定相続人は子1人のみでした。子1人とお孫さん3人(孫のうち1人は18歳未満、18歳未満と18歳以上では税率が異なる)の計4名に10年間生前贈与するというシミュレーションをしました。その結果、年間約710万円の贈与を続けると、合計3,850万円の贈与税を払うことになりますが、贈与をしなかった場合に比べ、10年で約8,500万円の税負担軽減効果が見られました。

(注)生前贈与加算の対象外として計算

このように、相続資産が大きいと相続税率が高いので、贈与税を払ってもトータルで数千万円単位の節税ができるケースもあります。一部を生前贈与すれば贈与税と相続税の税率差分の節税効果がでますので、税率の乖離を見ながら、計画的に考えることが大切です。

有価証券を贈与する意味

――有価証券をたくさん持っている場合は、どのように贈与するのがよいでしょうか

有価証券などは贈与した時点の時価で贈与税が計算されるため、「値が上がる」とご自身が考えるものは早めに贈与すると、相続資産を抑えられるというメリットがあります。贈与額が大きく贈与税が多額になる場合は、相続時精算課税制度を利用されるとよいです。(相続時精算課税制度については後述)

現金や有価証券を一旦売却して贈与するときは、証券口座(MRF)を利用すると贈与の記録にもなります。加えて、贈与を受けた人がそのまま資産運用に回しやすいというメリットもあります。

有価証券を贈与により移転した場合、値上がりを続けている株式だと相続財産を抑えられるメリットはありますが、取得コストが引き継がれるため、売却時の税金は大きくなります。一方で、相続開始から3年10か月以内に売却した場合は、相続税の一部が取得コストに加算されるという特例もあります。ですので、生前贈与の際に有価証券を渡すか、一旦売却して現金化してから渡すか、または相続させるのか、どのように引き継ぐのが有利になるかを検討する必要があります。

もう一点注意したいのが、上場株式などを贈与する場合、一つの銘柄を特定口座へ贈与するのは1回限りしかできず、2回目以降の贈与は一般口座に入ることです。(一部のケースを除く)

特定口座だと取得コストなどを証券会社が記録し、売却時には譲渡所得税を計算し、源泉徴収までしてくれますが、一般口座の場合は贈与を受ける人がご自身で書類などを保管しておかないといけません。取得コストが不明だと売却時に自分で調べることになり、不明な場合は不利な条件で取得コストを計算することになります。

――値上がりしそうなものは早めがいいのですね。非上場株の贈与について、注意するポイントはありますか

非上場株を多く持つ方は渡す時期を考えたほうがいいですね。非上場株は現金化しにくいことが多く、相続時点での時価が高ければ、相続税の納税に苦労するケースもあります。株価が高い非上場株式をお持ちの方は、経営者が退職金を受け取った翌年など株価が下がったタイミングで、相続時精算課税制度を使って贈与するケースが多いです。

生命保険を使って贈与する方法も

――生前贈与のメリットは分かりました。ただ、毎年贈与するのが面倒に感じるのですが、何か良い方法はないのでしょうか

そういう場合は現金で渡すのではなく、生存給付金付終身保険などを活用する方法もあります。

この保険では、一時払いで保険料を払うと、一定の保険期間に毎年生存給付金の受取人に給付金が支給されます。例えば1,100万円を一括払いして、子どもが110万円×10回で受け取ることもできます。贈与契約書などは必要なく、保険会社が作成した書類が贈与契約書の代わりとなります。

生存給付金付終身保険は、一括して贈与税が発生する連年贈与(毎年贈与を行うこと)に該当しないような仕組みであることもメリットです。

相続時精算課税制度にも基礎控除が新設

――なるほど。生前贈与と言っても様々なやり方があるのですね。相続税の納付に困ったり、残された家族がもめたりという話はよく聞きますので、早めに検討していきたいですね

はい、その通りです。とにかく早めに検討を始めることをお勧めします。お子さんが複数いる場合、誰かに偏って生前贈与を行うと、ご本人が亡くなった後に兄弟、姉妹間でのトラブルになることもあります。生前贈与はなるべく計画的に行うとともに、遺言を作成しておくと、円滑な相続ができると思います。制度をよく理解し、判断力が鈍らないうちによく検討しておくことが大切です。

ちょっと難しいので補足としてお話しますが、今回の法改正では、相続時精算課税に2,500万円の特別控除額に加え、新たに年110万円の基礎控除ができたこともポイントです。この110万円は生前贈与加算の対象にはならないため、暦年贈与のように遡って相続税が課されることはありません。

相続時精算課税制度は、生前贈与した財産の税額を相続時に精算する、いわば「相続財産の前渡し」の制度です。基礎控除110万円を超えた部分の贈与について、累計2,500万円までの贈与は贈与税が課税されません。ただし、「相続時精算課税」という名のとおり、相続時に相続財産に含めて相続税が課税されます。

節税効果はないのですが、値上がりが予想される不動産や非上場株式があるときに、評価額が低いタイミングで贈与するために制度を利用する方が多いですね。ただ、相続時精算課税制度を一度利用すると、その後に暦年贈与制度に戻ることはできないので、その点を考慮して選んでください。

大手町トラスト/税理士

野田美沙子(のだ・みさこ)

相続税、贈与税、財産評価及び譲渡所得などの資産税が専門。主に証券会社の顧客の相続対策や事業承継対策などを担当している。相続対策や事業継承についてのセミナー講師の経験も豊富。「相続税通達逐条解説Digital」(第一法規株式会社)で一部執筆を担当した。

この資料は情報提供を唯一の目的としたもので、投資勧誘を目的として作成したものではありません。この資料は信頼できると考えられる情報に基づいて作成しておりますが、野村證券は、その正確性および完全性に関して責任を負うものではありません。この資料は提供されたお客様限りでご使用いただくようお願いいたします。詳しくは、所轄税務署または顧問税理士等にご確認ください。

検索する

検索する