株価に影響を与える要因として主に「金利」「企業業績」があり、「リスクプレミアム」も要因として挙げられます。可視化しにくい要因であるリスクプレミアムについては「VIX指数」という指標が参考になります。株価と各指標の関係や見方について、野村證券投資情報部シニア・ストラテジストの小高貴久が解説します。

株価に影響を与える主な3つの要因

――最近、米国の金利と株価のニュースをよく耳にします。株価と金利はどのような関係にあるのでしょうか。

一般的に、金利が上昇すると、株価が下がる要因となり得ます。直感的には「金利が上昇すると企業の資金調達コストも上昇し、企業の業績が圧迫されるのではないかと投資家が不安視するため」と考えると分かりやすいのではないでしょうか。

ただ、より重要なのは、金利は「お金の将来の価値を現在の価値に計算し直す(現在価値に割り引く)」役目を担っている、という点です。

金利が上昇すると企業が生み出す将来のお金の価値が同じだとしても、現在の価値に計算しなおしてみると割引率が大きくなり、現在の価値が下がることになります。その結果、企業価値を映し出す株価も下落するのです。

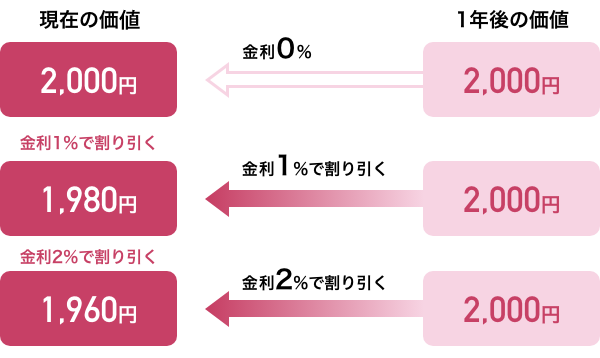

以下の図を例に解説します。

(出所)野村證券投資情報部作成

例えば1年後の価値が2,000円、今の金利が0%と考えてみます。1年後の価値を今の価値に計算しなおしてみると、金利は0%であれば、今の2,000円と1年後の2,000円は価値が同じです。次に、仮にこの瞬間、金利が0%から1%に上昇したとします。すると、1年後の2,000円の価値は、今、1,980円(≒2,000円÷1.01)に下落することになります。

さらに、金利がこの瞬間に2%に上昇したとすると、1年後の2,000円という価値は、今、1,960円(≒2,000円÷1.02)に下落することになります。株価は1年後、2年後……、10年後……、の利益や価値を、市場参加者が「今買うならばいくらか」と考えることによって値付けされるため、金利の影響は小さくないと言えます。

米国では、中央銀行であるFRB(連邦準備制度理事会)が高い金利水準を維持する金融政策によって景気の過熱を抑え、耐え難いほどのインフレが徐々に減速しています。このため、そろそろ金利を引き下げて、金利水準を正常化しても良いのではないか、といった市場の見通しが広がっています。

しかし、毎月発表されるCPI(消費者物価指数)や雇用統計などの景気指標で、まだまだインフレ率が安心できるほど抑制されていなかったり、逆に強い経済指標であったりすると、「利下げが先送りされる」という見方が強まり、金利の上昇とともに株価が下落してしまうケースもあります。

好景気が続いているのに株価が下落する、という理屈が不自然だと思われる方もいらっしゃるかもしれませんが、これまでに説明した金利による株価への影響を踏まえると、納得いただけるのではないでしょうか。

金利の代表的な指標である国債の利回りは、1年、2年、3年……と様々な年限がありますが、それだけたくさんの金利を全て見ることはできません。このため、代表的な指標と言われる10年国債の利回りを見ることで、株価との関係を判断するのが良いと思います。

日本銀行のマイナス金利政策が2024年3月に解除された影響で、2024年5月22日には約11年ぶりに10年物国債の利回りが1%に上昇しました。長期の住宅ローンなどを組もうとしている方だけでなく、株式や投資信託などに投資し、資産を運用している方も、今後の動向を注視した方がいいでしょう。

――では、企業の業績はどうして株価に影響するのでしょうか。

これは3つの要因の中でも最も基本的な話ではありますが、企業が事業によって生み出した利益は、設備や新規事業への投資の原資となるだけではなく、配当金などとして株主に還元されます。業績が良くなって利益が拡大していけば、その企業の将来の価値が増えてゆくことが期待されるため、株価の上昇要因となります。

個別の企業に限らず日経平均株価やTOPIXなどでも同様に、組み入れ銘柄の利益が拡大することに関係しそうなニュースや、アナリストなどの業績予想の上方修正などが、値動きに影響すると言えます。

――「リスクプレミアム」という言葉はやや聞きなれないのですが、これはどういったものなのでしょう。

リスクプレミアムとは、その金融資産を保有した場合の「期待収益率」のうち、長期国債金利など相対的にリスクが低いとされる安全資産の利回りを上回る部分を指します。「危険負担料」などと呼ばれることもあります。リスクプレミアムが拡大すると、株価が下落する要因となり得ます。

例えばある企業を例に考えてみましょう。この企業が進めている事業が、利益が出るかどうかが不透明な事業や、利益の変動の大きい事業、つまり投資資金の回収リスクがあると判断されれば、投資を手控える投資家が増え、株価が下落する要因となります。

具体例を挙げるとすると、ウクライナへの軍事侵攻に対するロシアへの経済制裁は、「ロシアの企業との金融取引ができなくなる」という非常に大きなリスクプレミアムと考えられます。影響範囲はロシアの企業だけでなく、ロシアの企業と取引をしていた他国の企業など世界の市場に影響が及びました。

一方で、リスクプレミアムが大きい金融商品は「期待収益率の不確実性」が大きいため、期待できるリターンも大きくなるとも言えます。

ただ、株式のリスクプレミアムには、CAPM(資本資産価格モデル)といった理論による公式などもありますが、直接的には観測しにくい指標と言えます。

リスクプレミアムの代替指標としてのVIX指数とは

――リスクプレミアムが直接観測しにくい指標なのであれば、ほかに「期待収益率の不確実性」を示す指標はありますか。

「VIX指数(ボラティリティー・インデックス)」という指標があります。株価が大きく下落すると、VIX指数も上昇するケースがあります。VIX指数はCBOE(米シカゴ・オプション取引所)が米国の代表的な株価指数の一つ、S&P500を対象とするオプション取引のボラティリティー(変動率)を基に算出・公表している指数です。

オプション取引は(1)将来のあらかじめ決められた期日に、(2)金融商品を現在取り決めた価格で(3)売買でき、都合が悪ければしなくても良い、という権利の取引のことです。経済の先行き不安などで投資家のリスク回避姿勢が強まり、株式を売却したいという動きが強まると、「今の時点で一定の価格を決めておいて、その後もっと株価が下がったとしても、下がる前の株価で売り抜けることができる」というオプションの権利の価値が高まります。

他にも細かくは色々とあるのですが、このような変化を指標として反映するVIX指数も上昇します。このため、投資家の恐怖心理を表しているとされ、「恐怖指数」とも呼ばれます。過去の株価変動の結果が将来の株価に影響を与えると考えられるためです。

VIX指数自体は米国株市場の指標ではありますが、米国には世界的な企業も多く、特に米国と日本は経済的な結びつきも深いこともあり、日本経済は米国経済の影響を強く受けやすいと言えます。

このため、VIX指数が変動すると日本の市場にも影響します。ちなみに、日本にも日経平均株価のオプション取引のボラティリティーを基に算出される「日経平均ボラティリティー・インデックス」という指数もありますが、世界的に注目度の高いのはやはりVIX指数の方ではないでしょうか。

VIX指数は20を超えると市場に参加している投資家の不安心理が高いと見なされることが多く、この水準を下回ることが、市場が安定していると判断される一つの目安になっています。VIX指数はこれまで、リーマン・ショック時の2008年10月に89.53、コロナ・ショック時の2020年3月に85.47まで上昇しました。

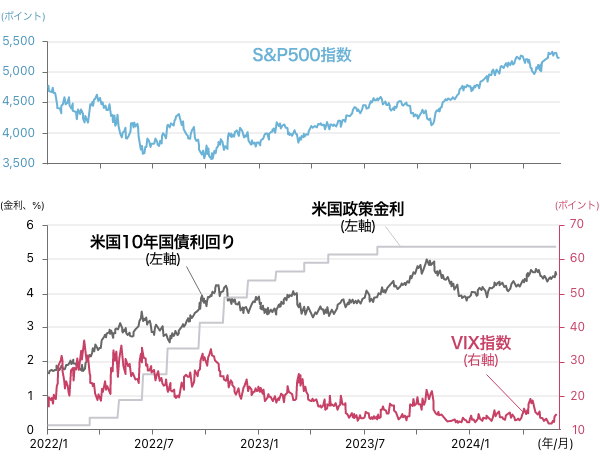

(注)データは日次で、直近の値は2024年5月30日。政策金利はFF(フェデラル・ファンド)金利翌日物のレンジの中央値。

(出所)ブルームバーグより野村證券投資情報部作成

――直近のVIX指数の推移を見てみると、2023年10月と2024年4月に上昇しています。何がVIX指数に影響を及ぼしたのでしょうか。

これは、イスラエルとイランを取り巻く地政学リスクの高まりを受けたものと考えられ、特に、産油地域の混乱が世界経済に悪影響を及ぼす可能性が懸念されました。

ただ、2022年2月のロシアによるウクライナへの侵攻開始や、2022年3月からの米国の利上げが始まった時に比べると、VIX指数の上昇は限定的でした。イスラエルやイランが相互に報復を続けることを自重する動きも見られるため、市場参加者も現時点で中東の地政学リスクが株価に与える影響も限定的なものにとどまると見ているのではないでしょうか。

これは、世界経済における存在感が大きいサウジアラビアなどの主要な産油国に戦闘が広がっていないためとも言えます。ただし今後、主要な産油国にまで戦闘地域が拡大し、原油価格がさらに高騰することになれば、株価下落を通じて株式市場の見通しが変化します。VIX指数が20を超えるような際には、株価が不安定になることを想定していると考えられるため、注意が必要でしょう。

検索する

検索する