(注)画像はイメージです。

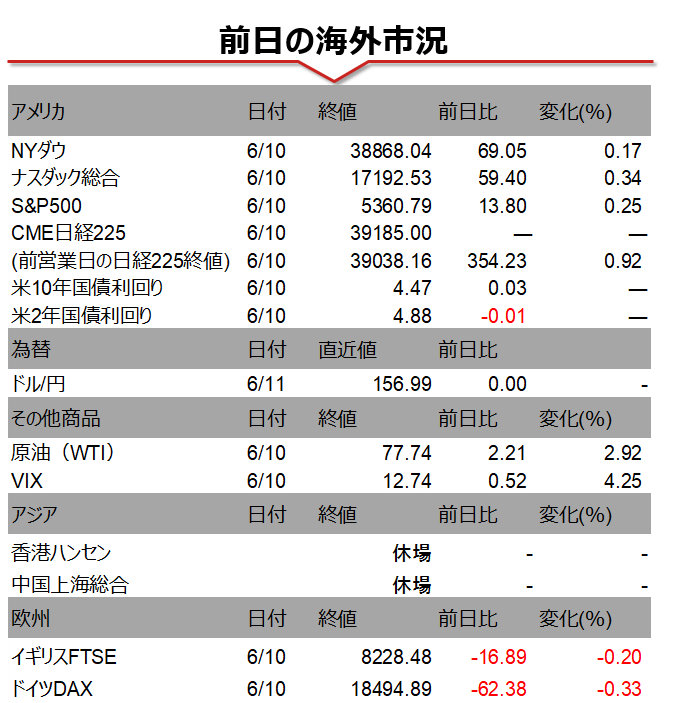

海外市場の振り返り

10日の米国株式市場で主要3指数は揃って反発し、S&P500とナスダック総合は終値で史上最高値を更新しました。12日に米国の5月消費者物価(CPI)やFOMC(米連邦公開市場委員会)の結果公表を控えるなか、金利上昇を嫌気して米国株は続落して始まりましたが、売り一巡後は底堅い推移となりました。先週の米雇用統計が想定以上に強い内容となったことが利下げ期待の後退につながった一方、景気軟着陸期待が相場を支えました。

相場の注目点

6月11~12日に開催されるFOMCでは政策金利は据え置かれる公算が大きく、参加者による政策金利見通し(ドットチャート)の変化が焦点となります。2024年3月会合で示された2024年中の想定利下げ回数は「3回」でしたが、6月会合では3回から2回に減少と、ややタカ派方向へのシフトが予想されています。また、米雇用統計の上振れを受けて米金利は上昇し、市場では年内の利下げが1回に留まるとの見方も増えています。野村證券では2024年は9、12月と2度の利下げを予想していますが、利下げ開始時期やその後の利下げペースを占う上で、年内2回、または1回以下の利下げを支持する参加者がどの程度いるのか注目です。

本日のイベント

今晩よりFOMCが開催されるほか、新興国では、ブラジルで5月拡大消費者物価(IPCA)が発表されます。前年同月比の上昇率は4月までで7ヶ月連続、前月の水準を下回っていますが、依然としてインフレ圧力は強く、市場ではブラジル中銀が2023年8月以降の利下げサイクルを休止させるとの観測が強まりつつあります。

(投資情報部 引網 喬子)

(注)データは日本時間2024年6月11日午前7時半頃、QUICKより取得。ただしドル円相場の前日の数値は日銀公表値で、東京市場、取引時間ベース。CME日経平均先物は、直近限月。チャートは日次終値ベースですが、直近値は終値ではない場合があります。

検索する

検索する