※画像はイメージです。

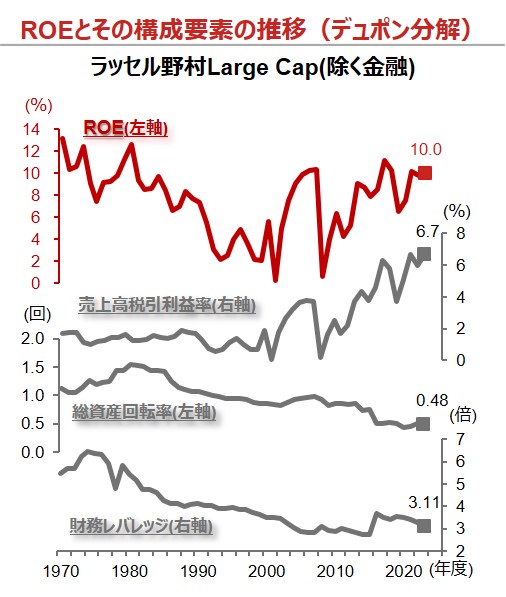

2023年度決算がほぼ出揃い、ラッセル野村Large Cap(除く金融)の2023年度のROE(自己資本利益率)実績が確定しました。ラッセル野村Large Cap(除く金融)のROEは10%となり、2022年度の9.8%からほぼ横ばいでした。ラッセル野村Large Cap(除く金融)は、年度ごとに集計母集団が変化するため単純比較はできませんが、2023年3月末の東京証券取引所による『資本コストや株価を意識した経営の実現に向けた対応』の要請に、各企業とも取り組んできたとのイメージが強いだけに、もう少しROEが向上すると思っていた方も多かったのではないかと推察されます。

ラッセル野村Large Cap(除く金融)のROEの、Rに当たる税引利益は前年度比10.8%増でしたので、順当にゆけばROEは向上したはずです。何がROEの顕著な上昇を阻んだのか、デュポン分解によりROEの構成要素ごとに確認してみましょう。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

(注)デュポン分解とは、ROEをその構成要素である、①売上高税引利益率、②総資産回転率、③財務レバレッジの3要素に分解して分析する手法。

ROE(%)=売上高税引利益率(%)×総資産回転率(回)×財務レバレッジ(倍)

(出所)野村證券投資情報部作成

まず、売上高税引利益率については、主要産業において業界再編が一巡した2000年代後半以降ほぼ一貫して上昇基調をたどってきていますが、(水準こそ海外企業に比べ見劣りするものの)2023年度もその傾向が継続していることが確認されました。業界再編によって業界内の競争条件が好転し、現在ではシェアよりも採算を重視する企業行動が一般的となっています。ただ、そのほかの総資産回転率、財務レバレッジはともに低下しています。また、この両指標ともに低下しているのはやはり2023年度に突然始まったわけではなく、長期にわたるトレンドであり、日本企業のROEの足かせになっていることは明らかです。

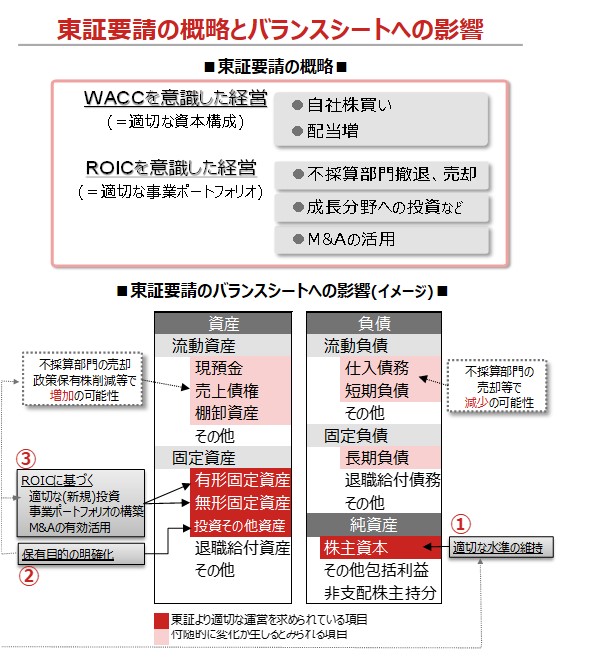

『東証の要請』について改めて確認しておきましょう。

(出所)東京証券取引所などより野村證券投資情報部作成

企業には、WACC(加重平均資本コスト)および、ROIC(投下資本利益率)を意識した経営が求められており、これらに取り組んだ場合、バランスシート全体に影響が及ぶことが見込まれます。例えば、①株主還元(自社株買いや配当)を増額した場合には現預金などに、②政策保有株の見直しや、③事業再編/M&Aを行った場合には、現預金だけでなく運転資本(売上債権、棚卸資産、仕入債務など)にも影響が及びます。東証の要請は、当初考えられたよりも企業のバランスシートに大きな影響を及ぼすものであったことは明らかです。

明日配信予定の後編では、日本企業のROE停滞打破のための企業の取り組みの現状とその課題について、より細かく取り上げています。

検索する

検索する