今後の注目点は、追加利上げの時期と政策金利の着地点

日本銀行は7月30-31日に金融政策決定会合を開催し、政策金利である無担保コール翌日物金利の誘導目標を0.0-0.1%程度から0.25%程度へと引き上げることを決定しました(賛成7,反対2)。併せて、当座預金のうち法定準備を上回る超過準備に対しても0.25%の付利が適用されます。昨夜より一部メディアが「日銀が利上げを検討」と報じていたことから、市場でも、ある程度利上げの可能性が意識されていたものの、発表直後は日経平均、ドル円相場共に上下に大きく振れる混乱を見せました。その後、日経平均株価は3万8,500円台に乗せた一方で、ドル円相場は発表直前と同程度の152円台後半で取引されています。東証33業種の中では、銀行株の上昇が目立ちます。金利上昇期待などが株価を支えていると考えられます(いずれも2024年7月31日14:00時点)。

同時に公表された国債買い入れの減額に関しては、月間の買い入れ予定額を原則として毎四半期に4,000億円程度ずつ減額し、2026年1-3月に3兆円程度とする計画を決定しました。市場では25年末までに現在の月間6兆円程度の買い入れ額が3兆円程度は減額されるとの見方がコンセンサスだったことから、概ね見通しに沿った結果であったと評価できます。日銀が2021年に行った試算では国債残高(約1,224兆円(24年3月末時点))に占める日銀の保有割合が1%低下すれば、10年国債利回りを0.02%程度押し上げると試算されています。日銀の月間買い入れ額が6兆円から3兆円程度に減額された場合、日銀の保有割合は年間で3%程度低下、長期金利を0.06%程度押し上げると試算されます。

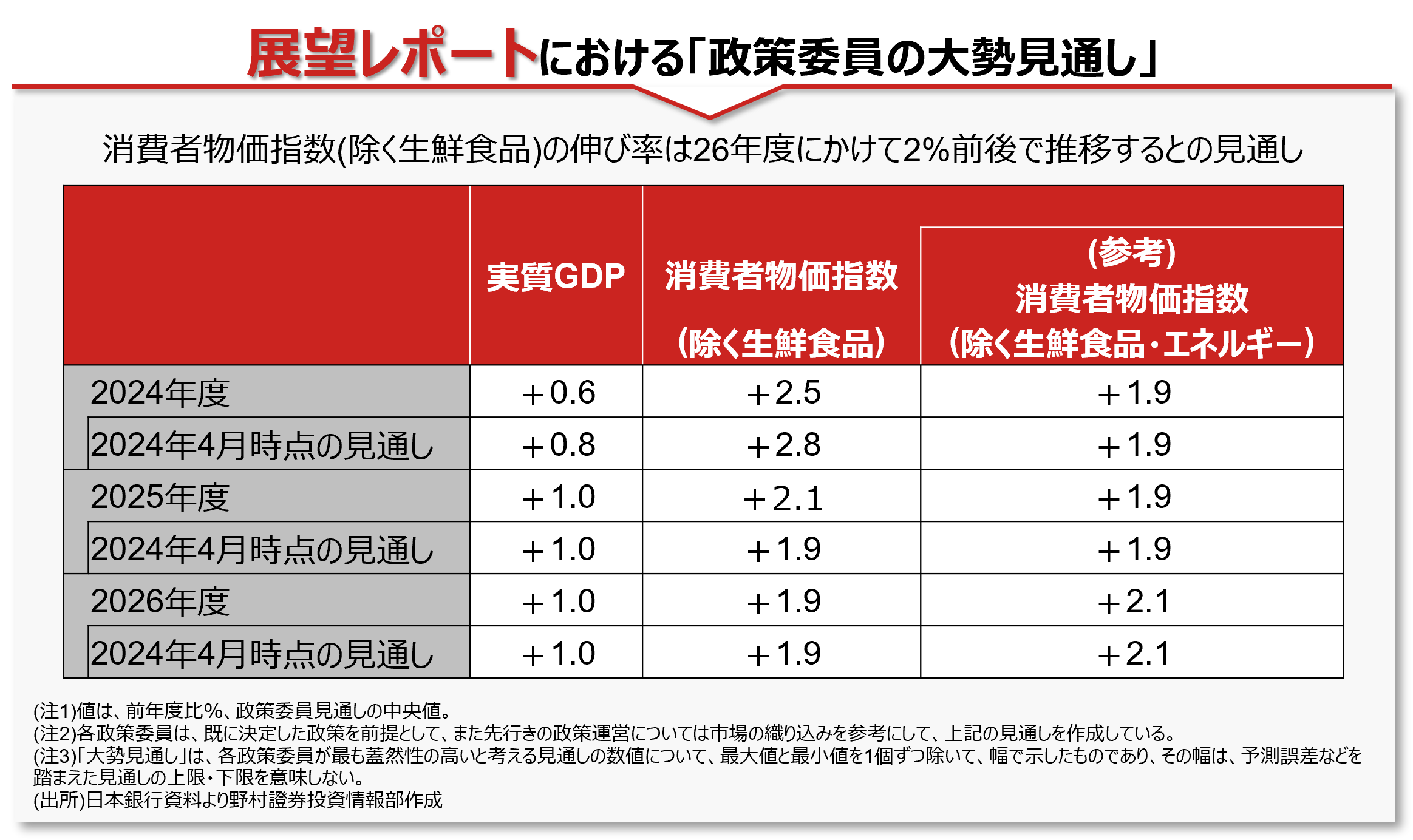

今後の注目点は、追加利上げの時期と政策金利の着地点です。同時に公表された「経済・物価情勢の展望(展望レポート)」では、25年度のコア消費者物価(除く生鮮食品)の見通しが前年度比+2.1%(前回は同+1.9%)へ上方修正された一方、26年度に関しては同+1.9%で据え置かれました。このことから、日銀が追加利上げを講じる可能性は残されていると見受けられます。先物金利を用いた市場の利上げ見通しを確認すると、1年先が0.54%、中立金利のイメージである3年先で0.82%程度と、政策変更前と比べて大きな変化は確認できません。市場では日銀の利上げは非常に慎重なペースで進められるとの見方が優勢なようです。

(野村證券投資情報部 尾畑 秀一)

検索する

検索する