※画像はイメージです。

足元の市場は9月FOMC(米連邦公開市場委員会)での利下げを完全に織り込み、これを契機にFRB(米連邦準備理事会)は利下げ局面へと移行するとの見方が広く浸透しています。

2023年夏場以降の米金融市場は、長期金利と株価が反対方向に動く「金融相場」の様相を呈してきました。24年入り後は業績改善期待から株価と長期金利がともに上昇する場面もありましたが、米10年国債利回りが4%台後半まで上昇すると、株価が調整を余儀なくされるなど、金利上昇への懸念は残存しています。

このため、米国が利下げ局面へと移行するとの見方は、米国株にとっては朗報だと言えます。それにもかかわらず、8月初旬に株価が大きく下落した背景には、市場参加者の間で「利下げは良いニュース」ながら、「利下げに転じる経済状況」への懸念があることを示唆しています。

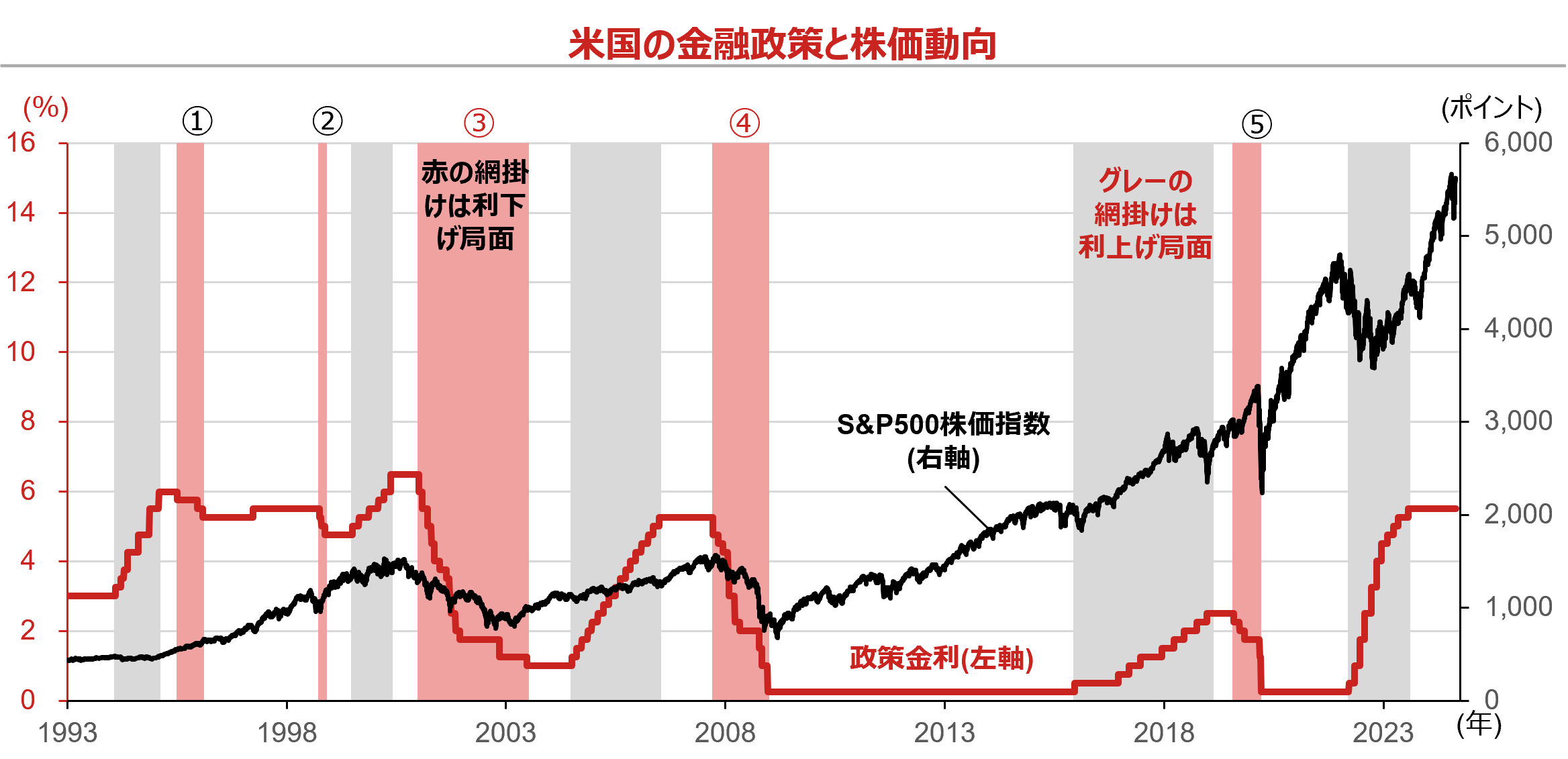

ここで、1990年以降の5回の利下げ局面入り前後の米国株の動向を改めて確認してみましょう。ただし、2020年のコロナ禍に伴う2回の利下げは例外として除きます。結論を先取りすれば、景気が底堅い中でインフレ鎮静化(図表の①の利下げ局面)や株価の不安定化(同⑤)、あるいは海外での経済ショック(同②)等に起因して行われた「予防的利下げ」においては、利下げ局面入り前後に米国株が大幅に調整した経験はありません。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

(注)データは日次で、直近値は2024年8月21日。政策金利はFF(フェデラル・ファンド)金利の誘導目標(レンジの上限)。○数字は利下げ局面で、うち赤字は景気後退と認定されたことを示す。⑤のケースではコロナ禍に見舞われた2020年以降は例外とし、2020年中に行われた2回の利下げは含まない。

(出所)ブルームバーグより野村證券投資情報部作成

一方で、ITバブル崩壊(同➂)やサブプライムショック、世界金融危機(リーマンショック)(同④)など、米国を発端とした金融ショックに直面したケースでは株価が急落し、FRBは大規模な金融緩和を実施しました。また、5回の利下げ局面のうち景気後退に陥ったのは、米国発の金融ショックが生じた後者の2回(同➂と④)だけです。

現在のFRBの政策スタンスは95年7月以降の利下げ局面(同①)、あるいは2019年の利下げ局面(同⑤)に似ているのではないかと見られます。ケース①では、94年2月から1年余りの間に行った3%ポイントの利上げが奏功し、インフレが鎮静化したことを受け、景気が堅調な中で利下げを行いました。

ケース⑤は利上げを嫌気して株価が下落したことを受けて19年1月に利上げの打ち止めを宣言し、19年7月から3会合連続で「予防的利下げ」を実施しました。

足元の米国では金融不安から景気後退が懸念されている状況ではありません。多くのFRB高官はインフレ鎮静化を好感し、労働需要の鈍化をより重視する中で利下げを検討しています。過去の経験に基づく限り、このような状況下で深刻な株安が継続するリスクは小さいと考えられます。

検索する

検索する