※画像はイメージです。

9月17-18日にFOMC(米連邦公開市場委員会)が開催されます。FRB(米連邦準備理事会)が利下げを開始することが見込まれますが、FF(フェデラル・ファンドレート)金先市場では2024年内に約3回の利下げ、2025年内には約6.5回程度の利下げを織り込んでいます(2024年9月10日現在。それぞれ1回当たりの利下げ幅を0.25%ポイントと仮定)。

24年8月22-24日に開催された経済シンポジウム「ジャクソンホール会議」において、パウエルFRB議長は「労働市場がさらに冷え込むことを求めておらず、歓迎もしていない。力強い労働市場を支えるために全力を尽くす」と述べ、かなり労働市場のソフトランディング(軟着陸)を意識している模様です。一方で「失業率の上昇は現時点では景気後退に伴うものではない」とも述べており、利下げはあくまで引き締めから中立へのパスであり、緩和領域へ踏み込むものではないと推察されます。

9月FOMCでは参加メンバーの政策金利見通しである「ドッツ」が公表されます。前回見通しが公表された6月のFOMCにおけるFF金利の「長期均衡水準」(景気、インフレを加速も減速もさせない中立的水準)は2.75%ですが、3月、及び6月FOMCにおいてわずかではありますが、上方修正されています。今後も上方修正される可能性があると考えられます。全米自動車労働組合(UAW)が23年11月から28年4月までの4年半で25%の賃上げを勝ち取った様に、コロナ禍前の低い賃上げ率・低インフレ時代から転換したととらえるべきでしょう。

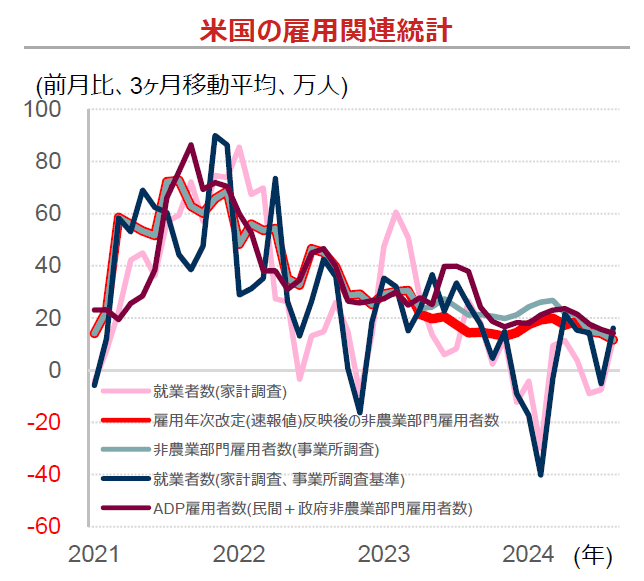

一方、米国の24年8月の非農業部門雇用者数が前月比+14.2万人となり、3ヶ月連続で20万人以下の増加ペースへ減速したことを受けて、米国経済への懸念が改めて意識されました。家計調査、事業所調査に加えて、他の雇用関連統計も併せて眺めると、確かに減速はしていますが、そのペースは緩やかであることが確認されます(下図)。

(注)米労働統計局(BLS)は2024年8月21日に23年4月から24年3月までの非農業部門雇用者数の年次改定(速報値)を発表し、雇用者数は81.8万人下方修正された。集計基準の違いを考慮した家計調査ベースの就業者数は毎年1月に公表される人口調整の影響も加味した。データは月次で直近値は2024年8月。

(出所)ノムラ・セキュリティーズ・インターナショナル・インク(NSI)より野村證券投資情報部作成

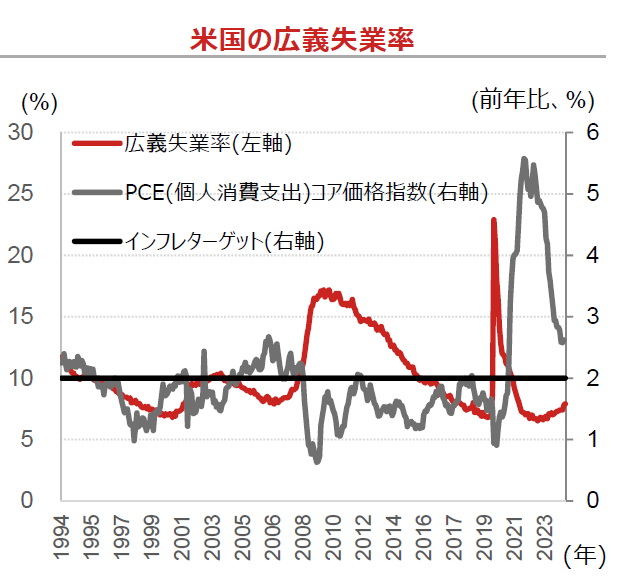

今は昔ですが、労働経済学の大家である現財務長官、イエレン氏(前FRB議長)が重視した「ダッシュボード」(9つの雇用関連指標)のうち、労働市場のより構造的な側面を表す「広義失業率」を改めて確認すると、雇用は緩やかに調整していることがわかります(下図)。

(注)広義失業率は「就業を希望しており過去1年以内に求職活動をしているが、過去4週間以内には求職活動を行っていない縁辺労働者と、労働力人口の合計が算出する際の分母として用いられているため、対象範囲が広い(分子には完全失業者のみならず縁辺労働者や経済的理由によりフルタイム労働ではなくパートタイム労働を行っている人を含めている)。PCEコア価格指数はエネルギー、食料品を除く。データは月次で直近値は2024年8月(PCEコア価格指数は、同年7月)。

(出所)FRED(Federal Reserve Economic Data)より野村證券投資情報部作成

前述の通り、FF金先市場における利下げ期待によれば、2025年末にFRBの想定する「長期均衡水準」にほぼ到達する想定となっています。後1年余りの期間で、FRBはそこまで利下げをペースアップする必要があるほど、雇用市場が急速に悪化しているようには見えません。ドッツの発表のタイミングに合わせて、四半期毎に0.25%ポイントずつ利下げ、と考えるのが妥当ではないでしょうか。

検索する

検索する