米国市場の反応は株、金利、為替とも一日を均してみれば穏当なものに留まる

FRB(米連邦準備理事会)は9月17-18日にFOMC(米連邦公開市場委員会)を開催し、政策金利の誘導目標を0.5%ポイント引き下げ、4.75-5.00%とすることを決定しました。この決定に唯一反対したボウマン理事は0.25%ポイントの利下げを支持しました。声明文では「委員会は最大限の雇用を支え、インフレ率を目標の2%に戻すことに強くコミットしている」と、景気とインフレのバランスを重視する姿勢を改めて示しました。

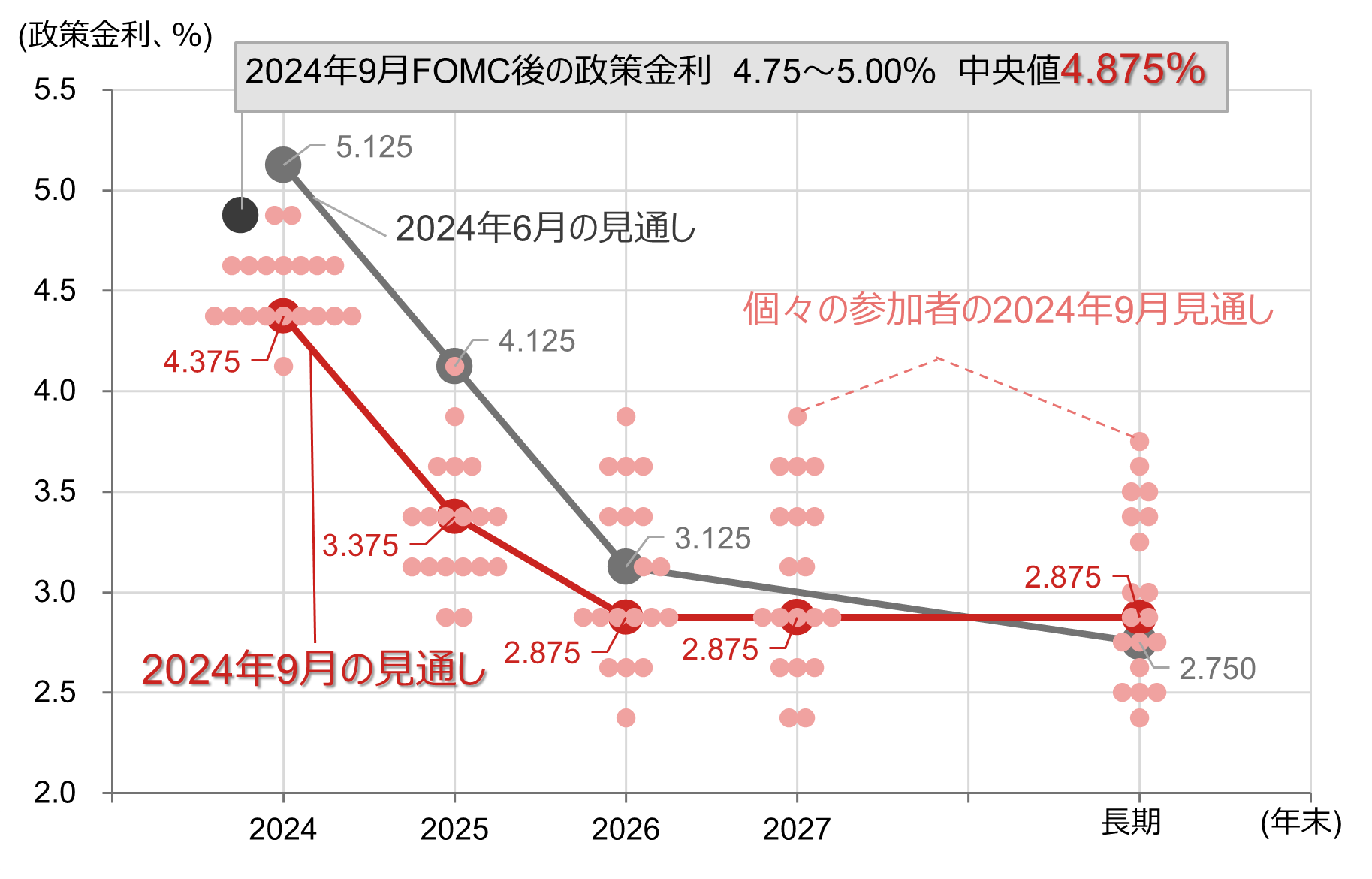

FOMC参加者の政策金利見通し

(注)図中の●はFOMC参加者が予想するその年の年末の政策金利(FF(フェデラル・ファンド)金利翌日物)のレンジの中央値。引き出し線で示されている数値は、参加者の予想中央値。政策金利のレンジ幅は0.25%であるため、例えば4.75%~5.00%のレンジを予想している参加者は中央値が4.875%となる。長期は長期先の着地点(Longer run)。見通しは3の倍数月のFOMCの開催後に発表される見通しで、それぞれのFOMCの日程は2024年6月は6月11-12日、2024年9月は9月17-18日。

(出所)FRBより野村證券投資情報部作成

同時に公表した政策金利見通し(19名の参加者の中央値)を見ると、政策金利の誘導目標は24年末が4.25-4.50%、25年末が3.25-3.50%、26年末、27年末ともに2.75-3.00%となっています。このため、24年中に0.5%ポイント、25年中には1.0%ポイントの利下げがFRB内でのコンセンサスであると見られます。景気にとって中立的な金利の目安とされている長期見通し(Longer run)は2.875%と前回6月(2.75%)から小幅上方修正されており、現在のFRBの政策金利見通しはこの中立金利への着地をイメージしていることが示唆されました。一方で、25年末のFF(フェデラル・ファンド)金利先物は2.87%と、FRBの予想を上回る利下げを織り込んでいます。

パウエル議長は会見で今後の利下げペースに関して「FRBは必要に応じ、より急速にも、より緩やかにも、もしくは休止することもできる」と柔軟な姿勢を示した上で、「0.5%ポイントの利下げを新たなペースと見なすべきではない」と行き過ぎた市場の利下げ期待を牽制しました。

FOMCのコミュニケーションがバランスの取れたものであったことから、米国市場の反応は株、金利、為替とも一日を均してみれば穏当なものにとどまり、米国株は小幅安で引け、米ドル円も一時140円台まで円高が進行したものの、その後は142円台で推移しています。市場はFRBの利下げ局面への転換を穏当な形で消化したことから、再び経済ファンダメンタルズ(基礎的条件)への注目度が高まることが予想されます。

(野村證券投資情報部 尾畑 秀一)

検索する

検索する