(注)画像はイメージです。

海外市場の振り返り

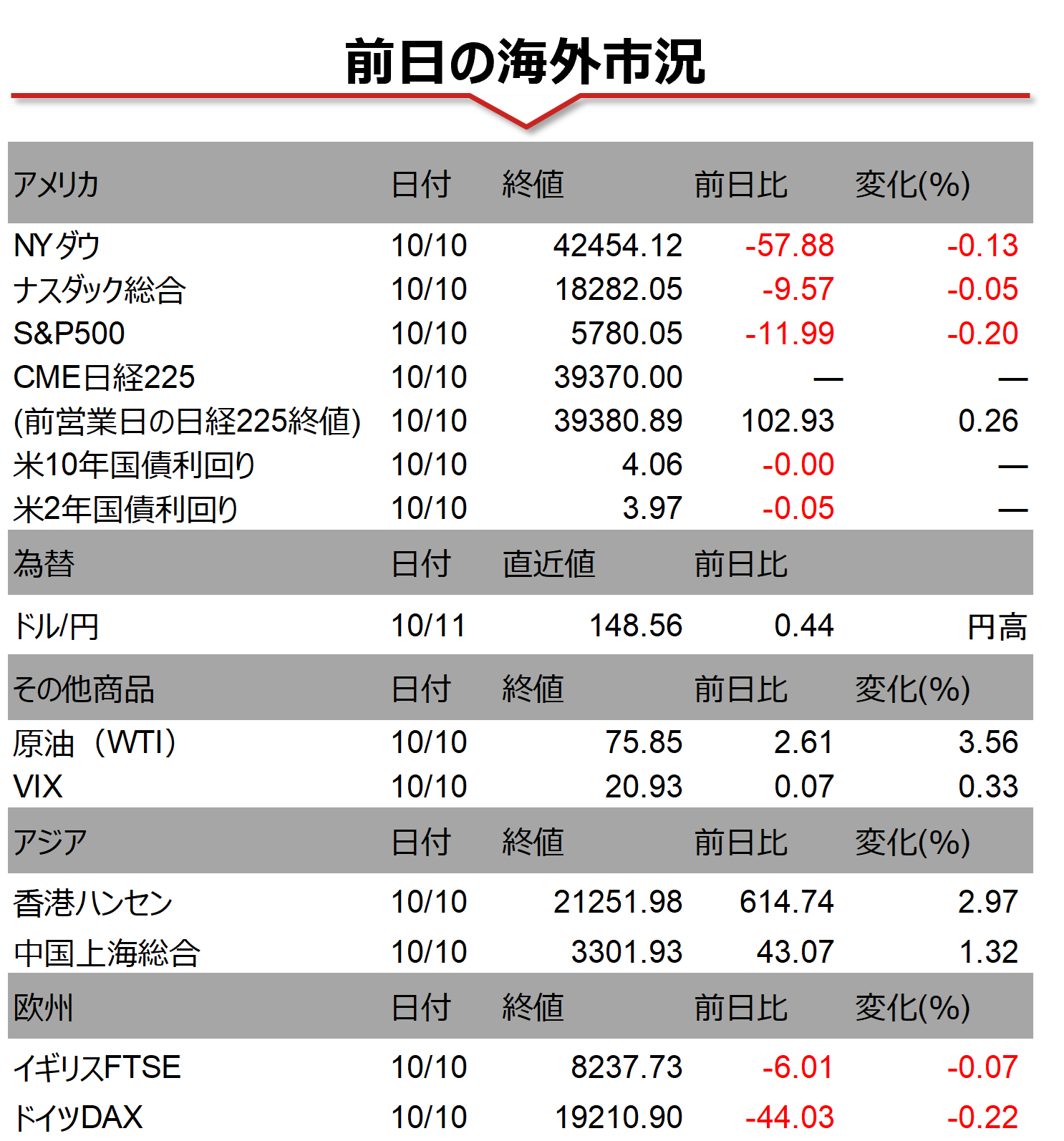

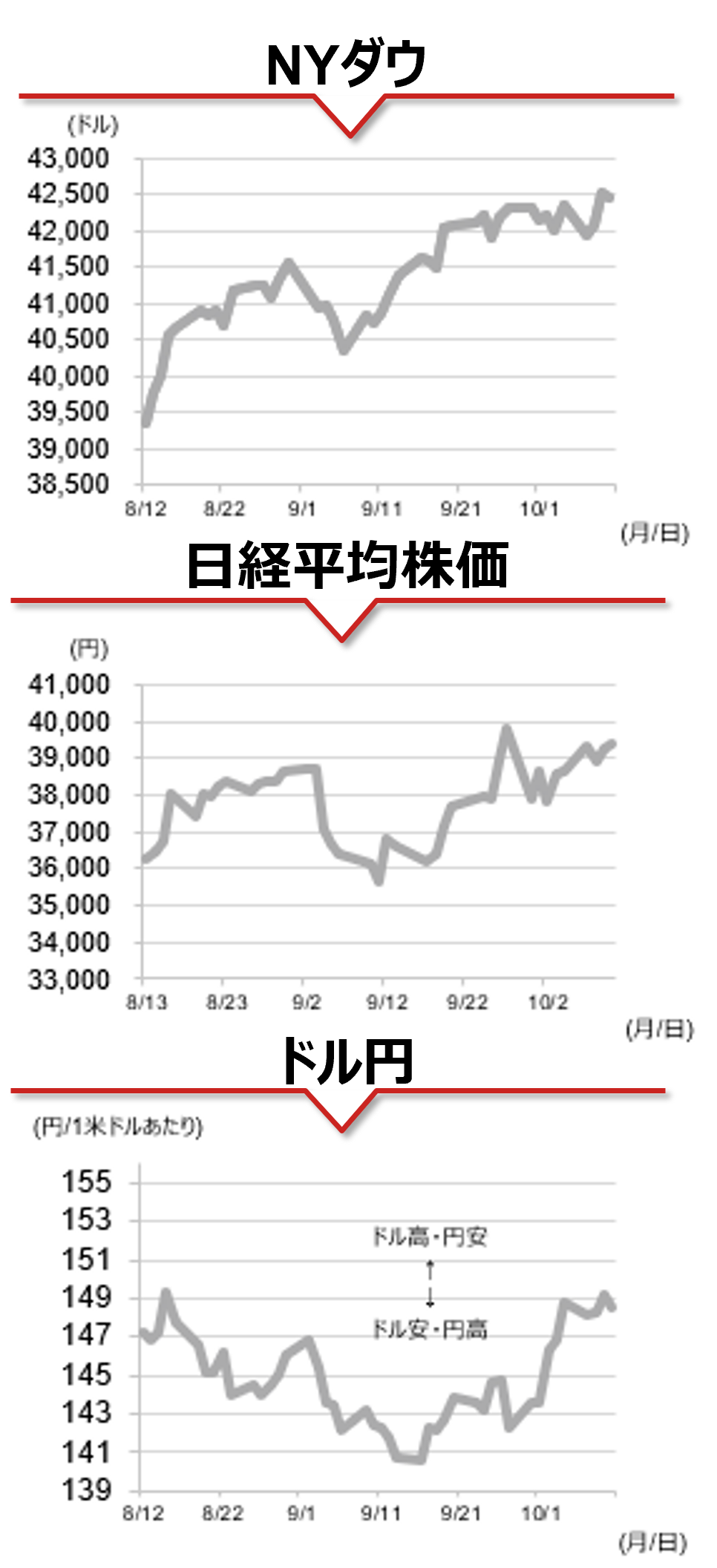

10日の米国株式市場では、主要3指数が揃って反落しました。米9月コアCPI(変動の大きい食料品とエネルギーを除いた消費者物価指数)は、前月比+0.3%と市場予想の同+0.2%を上回りました。内訳では、医療サービス価格が上昇した一方で、コアCPIの高止まりの要因である住居費の上昇率は低下しました。金融政策面では、アトランタ連銀のボスティック総裁が11月FOMC(米連邦公開市場委員会)で利下げを見送る可能性があると言及し、9日のサンフランシスコ連銀のデイリー総裁による、年内に1回か2回の0.25%ポイントの追加利下げを支持するとの発言を追認する形となりました。インフレの高止まりや利下げ後ずれと受け止められる発言が、株価の重石となりました。

相場の注目点

本日、米国ではCPIとともに重要なインフレ指標である9月PPI(生産者物価指数)と10月ミシガン大学消費者調査(速報値)が発表されます。PPIの市場予想は前月比+0.1%(8月実績は同+0.2%)と、インフレの鈍化が予想されています。ミシガン大学調査では、消費者の景況感がインフレ率の上昇に連動して悪化したため、同調査の1年及び5年の期待インフレ率が注目されます。

JPモルガン・チェースの決算では、純金利収益やカードローンの貸倒率の実績と見通しが注目されます。米国では雇用を中心とした景気の減速などを受け、9月のFOMCで0.5%ポイントの利下げが行われました。金利低下局面でも金融機関が高水準の純金利収益を確保できるか、また、物価が高止まりし、雇用が悪化する環境下で借り入れによる消費が継続できるか、についての示唆が注目されます。

(野村證券 投資情報部 竹綱 宏行)

(注)データは日本時間2024年10月11日午前7時半頃、QUICKより取得。ただしドル円相場の前日の数値は日銀公表値で、東京市場、取引時間ベース。CME日経平均先物は、直近限月。チャートは日次終値ベースですが、直近値は終値ではない場合があります。

検索する

検索する