※画像はイメージです。

日本:2024年7-9月期決算プレビュー

2024年7-9月期決算発表が始まる

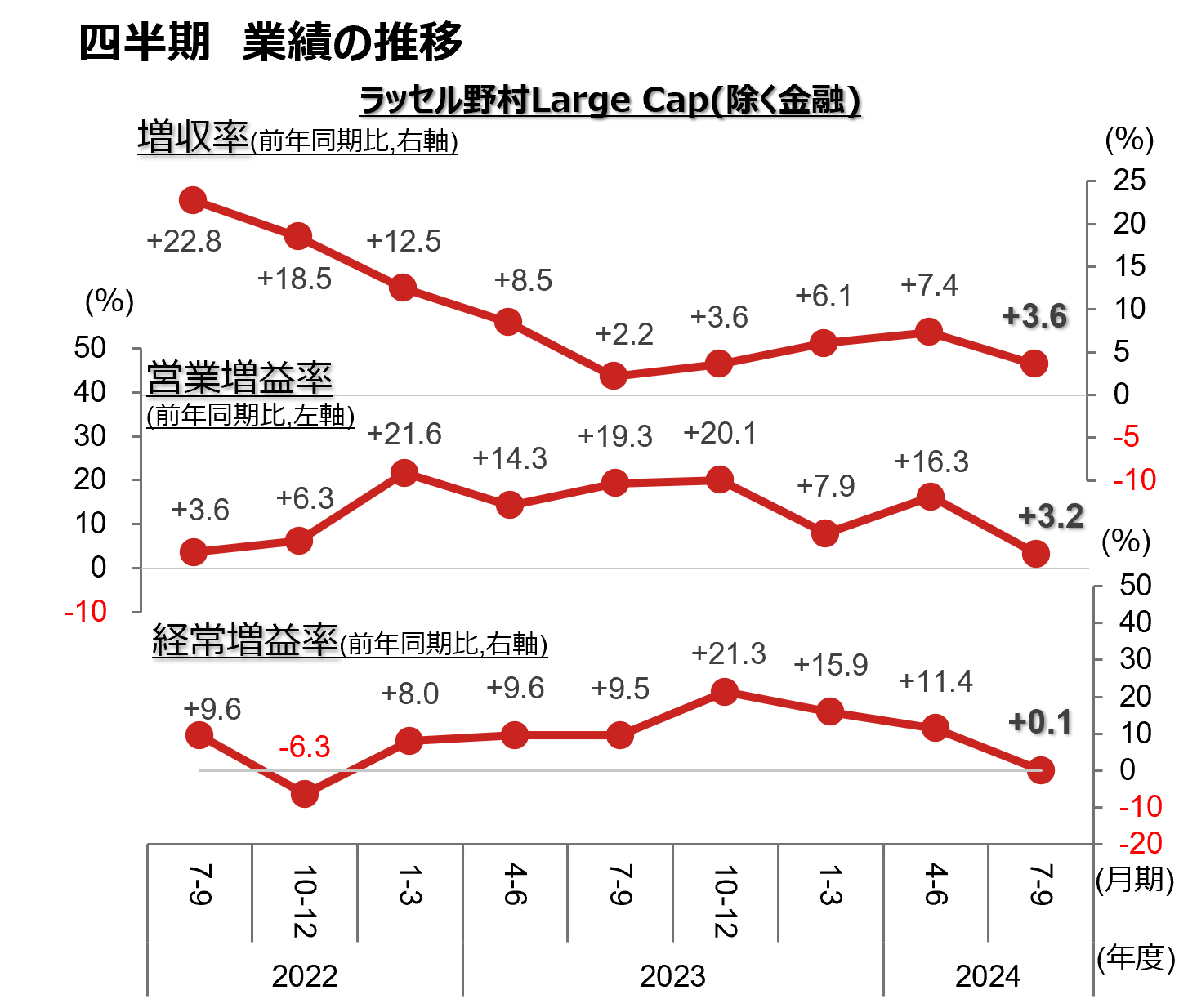

2024年7-9月期決算の発表が10月下旬より本格化します。2024年9月末時点での、ラッセル野村Large Cap(除く金融)のコンセンサス予想は、3.6%増収(前年同期比)、同3.2%営業増益となっています。

2024年4-6月期に比べ、売上、営業利益ともに減速する予想となっていますが、我が国においては、相当程度高い確率で、四半期実績は事前の市場コンセンサスを上回って着地しています。

企業業績を取り巻く環境の良し悪しにかかわらず、概ね5割台半ば~6割台半ばの企業が事前の市場コンセンサス予想に対して上振れて着地し、結果的に集計した業績も数%ポイント上振れています。

(注1)ラッセル野村Large Cap(除く金融)の四半期・増収率および営業増益率、経常増益率の推移。

(注2)2024年4-6月期までは実績値、2024年7-9月期は、2024年9月30日時点のQUICKコンセンサス予想が存在する企業のみで集計している。

(注3)2022年7-9月期以降はソフトバンクグループを集計から除外している。2024年1-3月期以降はさらに公益セクターに属する企業を除外している。

(出所)QUICKなどより野村證券投資情報部作成

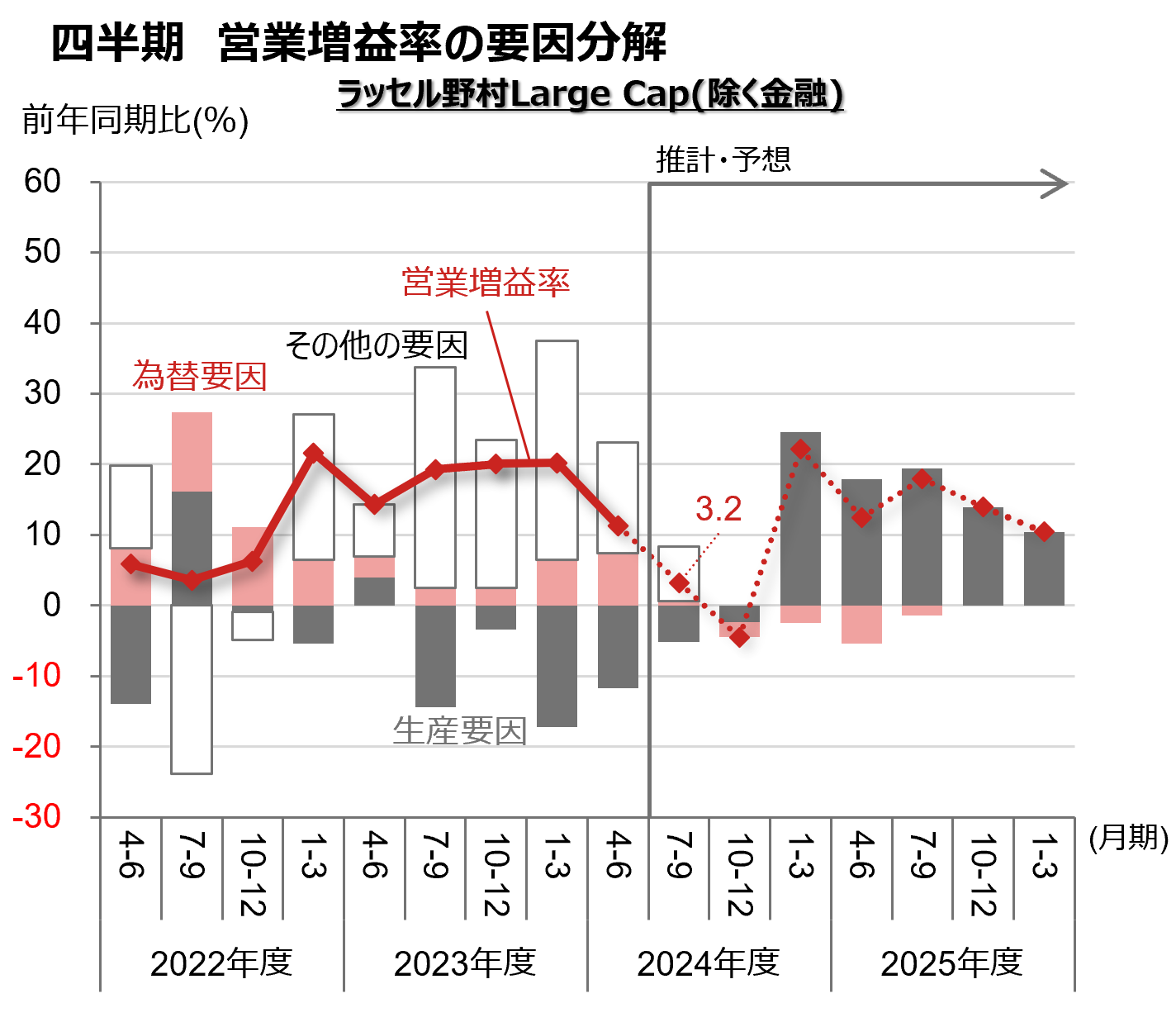

トップダウンでも増益率は一旦低下へ

2024年9月末の市場コンセンサスに対して、実際の2024年7-9月期決算実績が上回って着地する可能性は高いとは言え、トップダウンの観点からは4-6月期に比べて増収率や営業増益率は控えめなものになりそうです。

2024年7-9月期は、米ドル円レートが前年同期に対して1.5円/米ドル程度円安、鉱工業生産は、自動車の認証不正問題や、主に中国向けに生産財の一部や資本財が不振であったことなどから、前年同期比-1.3%となりました。その結果、為替はほぼ業績に対して中立、鉱工業生産は5%程度の営業減益要因となった模様です。

為替と生産要因のみでは減益となっていた可能性が高い7-9月期ですが、昨年度より人件費や原材料費などのコスト増の価格転嫁が進んでいることや、鉱工業生産では捉えられない内需・非製造業種の利益貢献が業績を下支えする構図です。

なお、生産は2025年1-3月期以降急速に回復すると見込まれており、2024年度下期以降は、現状に比べると相対的にかなり高い増益率が続く公算が大きくなっています。

(注1)ラッセル野村Large Cap(除く金融)の営業増益率の四半期の推移。2024年4-6月期までは実績値、2024年7-9月期は、2024年9月末時点でQUICKによる市場コンセンサス予想が存在している企業のみを集計している。2024年10-12月期以降はマクロ前提による試算値で、為替は142.5円/米ドル、鉱工業生産は2024年10月9日時点の野村證券経済調査部による予想、その他の要因は考慮していない。

(注2)積み上げグラフは、営業増益率を、生産要因、為替要因、残差(その他)に分解したもの。1%の生産増加で4%、1円/米ドルの円安で0.4%弱、営業利益が増加すると仮定している。残差(その他)には、マージンの改善、イレギュラーなコストの発生に伴う利益変動、などの要因が含まれる。

(出所)野村證券投資情報部作成

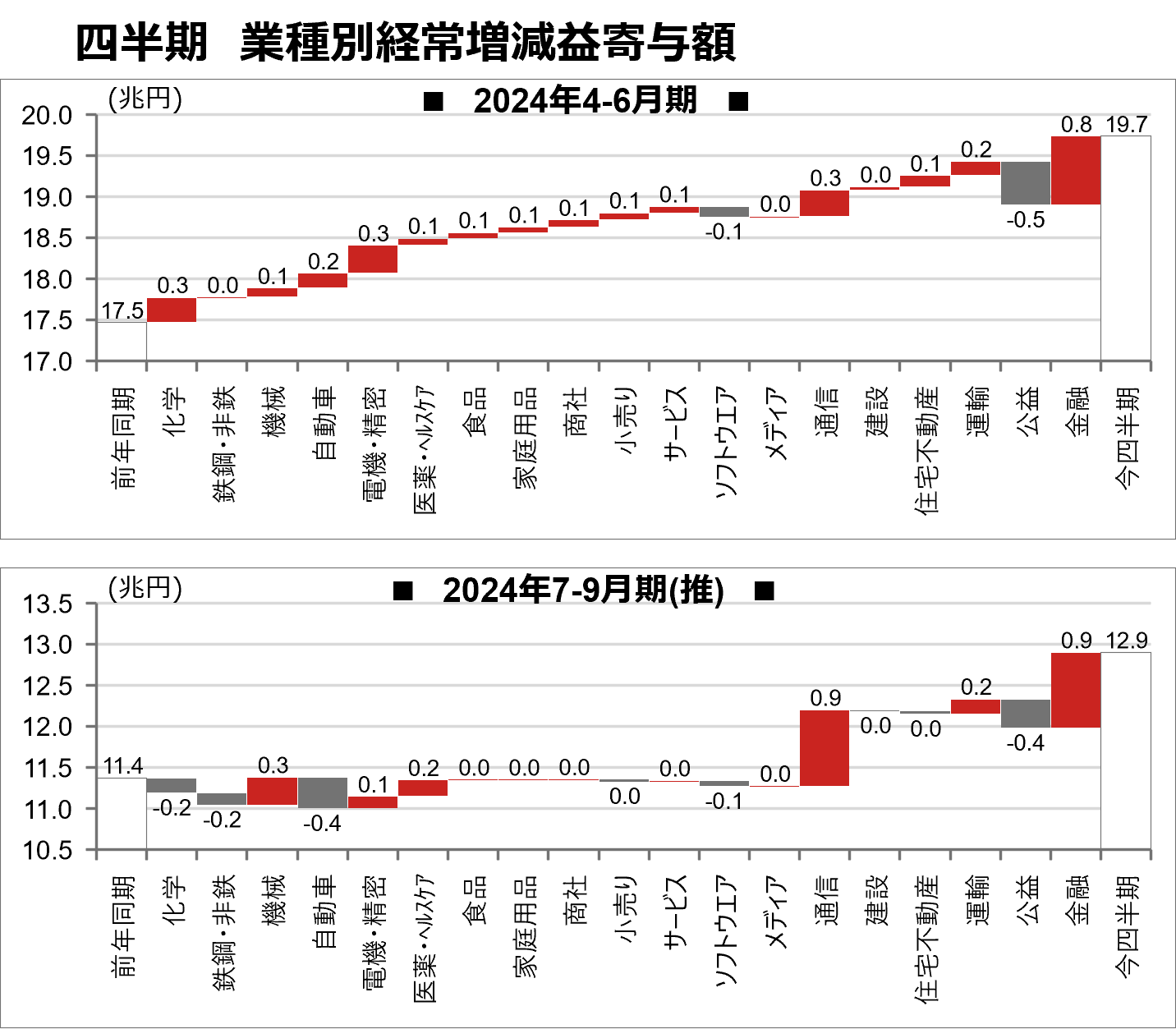

製造業で苦戦する業種も

2024年7-9月期は、4-6月期に比べて、全体業績を牽引する業種に変化が見られそうです。

4-6月期は、中国での在庫調整が進んだことや、円安の進行により、輸出型の主力製造業はすべて経常増益になりました。また内需・非製造業でも、コスト増のサービス・商品価格への転嫁が順調に進みほとんどの業種が増益を達成しました。ほぼ全ての業種が全体の業績押し上げに寄与する結果となりました。

対して7-9月期は、(実績値が上振れるであろうことを考慮しても)自動車の認証不正や、中国のデフレ輸出の影響から輸出型製造業では減益となる業種が多くなりそうです。内需・非製造業、金融の相対的な貢献度が高くなることが想定されます。

(注)ラッセル野村Large Cap経常利益の、四半期・業種別増減益寄与額の推移。2024年7-9月期は2024年9月末時点の市場コンセンサス予想で、コンセンサス予想が存在している企業のみ集計している。

(出所)野村證券投資情報部作成

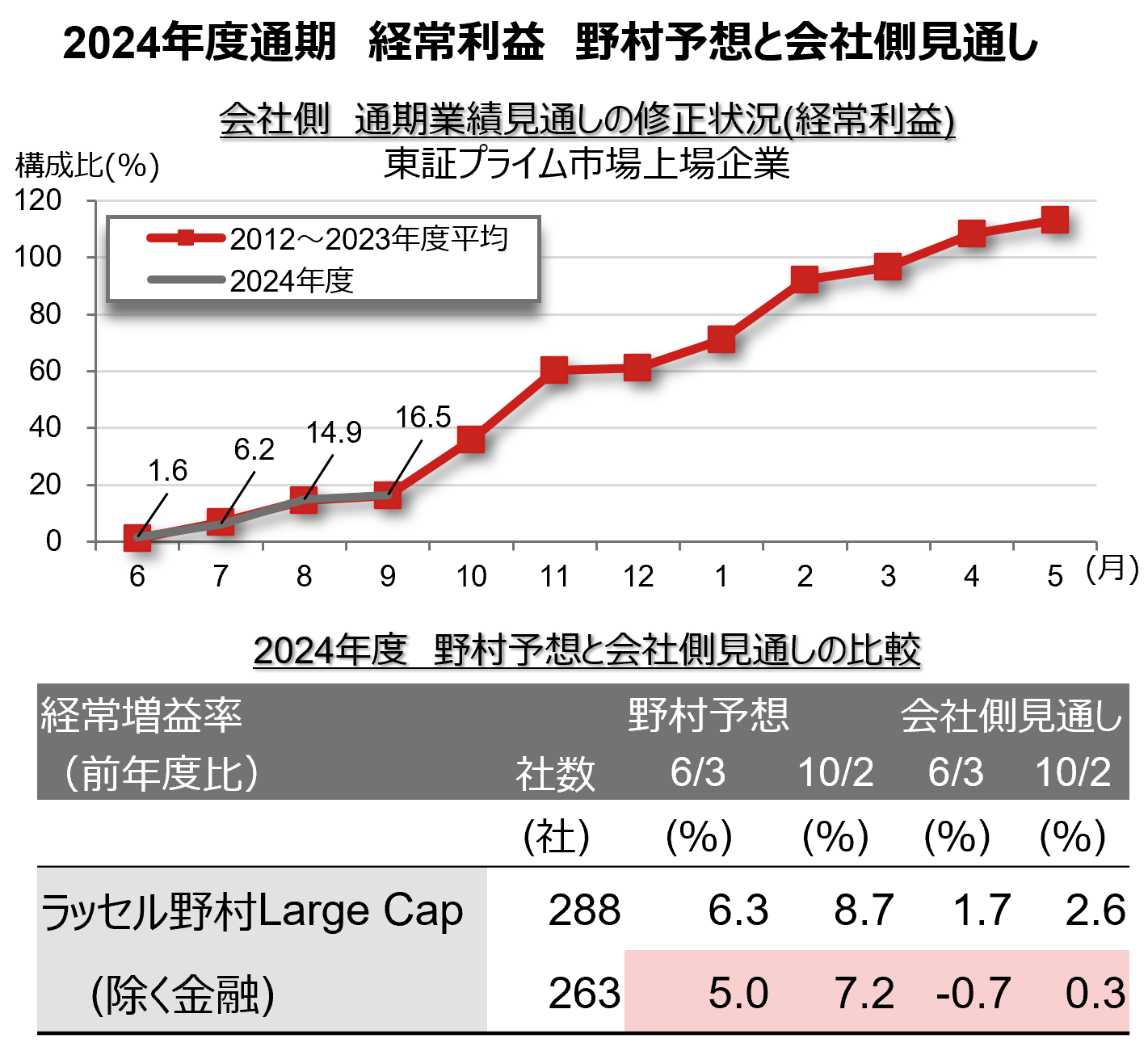

注目される会社側見通しの行方

今回の2024年7-9月期決算において、実績と同時に注目されるのが、会社側の2024年度通期業績見通しの修正です。一般的に期初の会社側見通しは、保守的な傾向が強く、時間の経過とともに実態に即して修正されてゆきます。

過去の傾向では、7-9月期決算の発表シーズンである、10~11月にかけて断層的に会社側見通しの変更件数が増加します。1年間のうち半分が経過し、通期業績の着地点がある程度読めるようになることが会社側の背中を押しているのでしょう。

2024年度の業績予想/見通しは、野村證券ではラッセル野村Large Cap(除く金融)の予想経常利益が期初時点の前年度比+5.0%から 足元では同+7.2%と順調に上方修正が進んでいるのに対し、会社側の見通しは殆ど変更されておらず、むしろ期初時点よりも野村予想と会社側見通しの乖離は大きくなっています。アナリスト予想と比較して株価に対するインパクトの強い、会社側見通しの修正動向に注目が集まります。

(注1)上段は、期初(6月)からの東証プライム市場構成企業(2~3月決算企業)の会社側経常利益見通しの修正動向(累計)。赤色の線は2012~2023年度の平均値。2024年度は2024年9月まで表示している。会社見通しが存在している企業のみ集計している。期中に複数回見通しを変更する企業が存在するため、累計社数構成比が100%を超えることがある。

(注2)下段は、ラッセル野村Large Capの野村予想経常増益率と、会社側見通しの経常増益率の比較。各々2024年6月3日、同年10月2日時点での2024年度経常増益率(前年度比)を示している。

(出所)野村證券投資情報部作成

(野村證券投資情報部 伊藤 高志)

検索する

検索する