※執筆時点 日本時間11月29日(金)12:00

今週:株価は一進一退

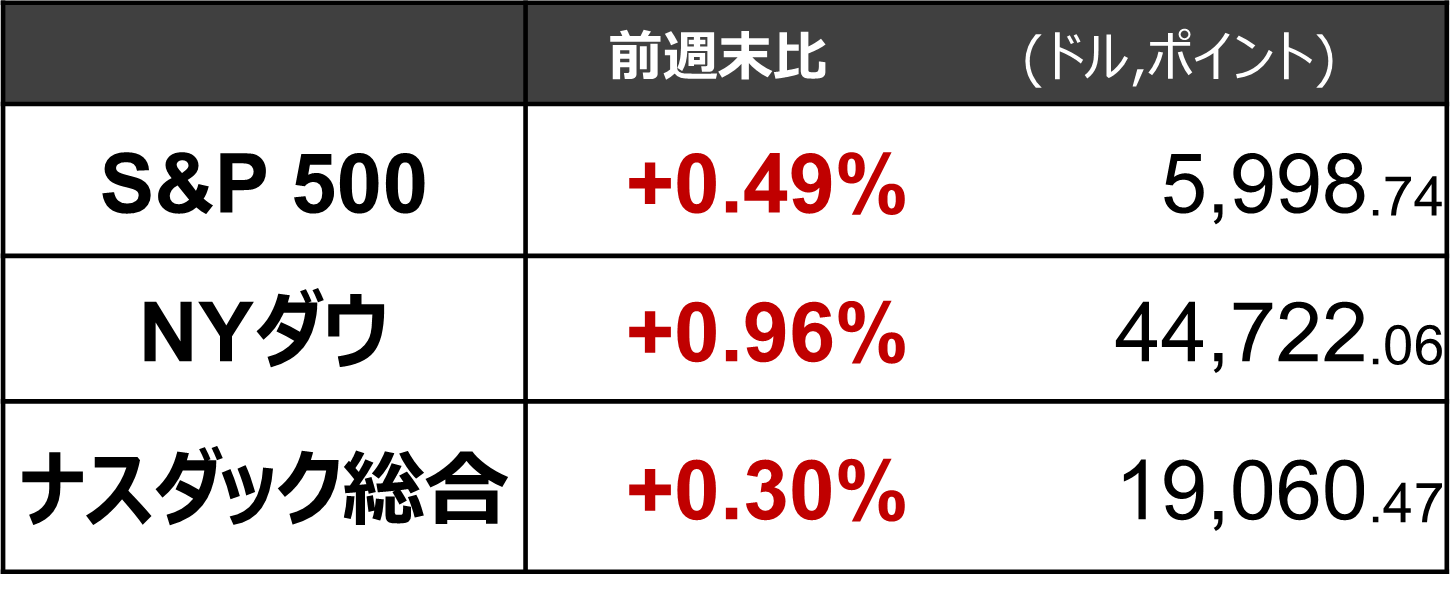

※11月22日(金)- 11月28日(木)4営業日の騰落

米国景気の拡大持続への期待に加え、トランプ次期大統領が指名した財務長官の手腕への期待から、米長期金利が低下し米国株3指数は堅調に推移しました。

堅調な景気の下、インフレ警戒は続く

今週の注目点は、11月のFOMC(米連邦公開市場委員会)の議事要旨と、個人消費支出(PCE)デフレーターでした。26日(水)に発表されたFOMCの議事要旨(11月6~7日開催分)からは、11月のFOMCがややタカ派(利下げに慎重)であったことが示唆されています。参加者は景気と支出に関するデータが予想以上に強いことに大筋で同意し、「一部の参加者は経済活動や労働市場の下振れリスクが後退したと判断した」としています。さらに、2024年10月のコアPCEデフレーター(食品とエネルギーを除く)は前月比+0.273%となり予想をやや下回ったものの、前年比では+2.8%と9月の同+2.7%からやや加速しました。9月の前月比は同+0.261%に上方修正され、8月の実績も上方修正されています。これらはいずれも利下げ観測を後退させ、金利を押し上げる材料(株価には下押し圧力)と言えます。

市場想定より「早くて低い」トランプ次期大統領の関税

26日(水)にはトランプ次期大統領から、追加関税の意向が改めて示されました。トランプ次期大統領は、メキシコやカナダからの大量の移民によって犯罪や薬物などが米国に流入していると主張し、対抗措置として1月20日の大統領就任日にメキシコおよびカナダからの全製品に対して25%の追加関税を課す意向であるとSNSに投稿しています。この追加関税は、薬物や不法移民の流入が止まるまで続くとのことです。さらに、中国からの薬物がメキシコを通じて米国に流入していることを理由に、中国からの全製品に対して10%の追加関税を課すことも示されています。

トランプ次期大統領が全製品・全世界に対して追加関税を課そうとした場合、国家非常事態宣言を行った上で、「国際緊急経済権限法」(International Emergency Economic Powers Act, IEEPA)に基づいて関税を課すことが考えられます。国家非常事態宣言に対して上下院議会は過半数の票で否決することが可能ですが、大統領は拒否権を発動することができ、これを覆すためには上下院それぞれにおいて2/3の票が必要です。景気減速が著しく深刻化すれば、共和党議員の多くも追加関税に対して否定的な見解を強めるとは考えられますが、現時点では米国民の多くが薬物や不法移民に批判的なため、一部の共和党議員は追加関税に賛同する可能性があります。大統領権限により全製品・全世界に対する追加関税は実施される可能性が相応に高いと考えられます。野村では、25年4-6月期より中国に対して60%の関税、そしてカナダとメキシコを除く全ての国に対して一律10%の関税が適用されると想定しています。

株式市場に配慮か

追加関税への強い意向が確認される一方、株式市場への配慮も見受けられます。追加関税の意向が発表された26日は、米財務長官にベッセント氏が指名されたことを受け株価が上昇していた日であったことや、中国に対する追加関税率が市場で想定されていた60%より低かったことはIT大手への影響を小幅に留めようとする姿勢ともとれます。関税強化を発動する上では、景気が堅調であることも一つの条件と推察されます。

1ドル=149円台、今後は

日本からの米国株投資を考える上では、約1ヶ月ぶりに1ドル=149円台をつけたドル円相場も気にかかるところです。前述の関税発動に関する意向を示唆したことで、関税導入が想定よりも早いタイミングで実施される可能性が高まっています。関税の引き上げは景況感の悪化につながるとの想定で円高ドル安の圧力になると考えられます。ただし野村では、急激な円高を予想していません。2025年前半にかけてトランプ関税の円相場への影響が相対的に小さくなること、2025年に向けた日銀の利上げの織り込みが進むことを背景に円高ドル安にはなるものの、2024年6月で1ドル=145円台、2025年12月で140円と緩やかな円高を想定しています。

株価に割高感はあるものの、業績相場で堅調な推移を予想

株価に関し野村では、短期的な政治動向や地政学的リスクよりも、「名目GDP成長率>長期金利(G>R)」環境下において景気・業績改善が見込まれる点のほうが重要と考えています。2025年の米国名目GDP成長率は約+5%程度、米国長期金利が4%台半ばから大幅に上昇しないとの前提に立てば、米国債に対する米国株式の優位性は持続する可能性が高いと予想しています。

S&P500の先行き見通し

年前半には関税発動と利下げ停止の懸念が強まり、一方で年後半には法人税減税の確度が高まり楽観論が優勢になると見込まれています。S&P500の2025年末の予想は6,300ポイント(レンジは5,600~7,000)とし、2026年末は6,500ポイント(レンジは5,500~7,500)と予想しています。総じてハイリスク・ハイリターン型の展開を想定し、レンジも広げています。中期的にはEPSの拡大が期待リターン(配当込みで年率+6~7%)に相当する株式パフォーマンスをもたらすと考えています。

来週①:週前半は感謝祭のデータと半導体予測に注目

米国では前週末の感謝祭を経て、年末商戦が本格化しています。年末商戦は今後の消費動向を占う上で注目されており、全米小売業協会(NRF)が10月15日に発表した売上高予測では前年比+2.5~3.5%増が見込まれていますが、物価高を背景に「消費者は支出に慎重である」と指摘されています。NRFは12月2日(月)に感謝祭週末の売上高を発表する予定であり、その結果が注目されています。

3日(火)には世界半導体市場統計(WSTS)が2024年秋季半導体市場予測を発表します。生成AIブームによる半導体需要の増加が見込まれる一方で、パソコンやスマホ向けの半導体需要の回復の遅れも懸念されています。今週は対中関税が市場想定ほど高くないとの観測から半導体セクターの株価は上昇しましたが、注視が必要な状況が続きます。

来週➁:週後半は雇用統計

11月FOMC議事要旨では労働市場については、「何名かは(some)悪化するリスクが依然として高いと評価したが、多くは(many)過度に冷え込むリスクは9月会合以降幾分減少したと評価した」ことが示唆されました。「インフレ率2%」と整合的とされる月10万人の増加ペースを超えて堅調に推移していることが、労働市場に対する評価の上方修正に寄与していると思われます。このため、12月6日(金)に発表される11月雇用統計は重要です。10月の雇用者数の伸びは航空大手のストライキやハリケーンによる一時的な影響で減速したと見られ、11月にはその反動増があると予想されます。

その他、米国では2日(月)に11月ISM製造業景気指数、3日(火)に10月雇用動態調査(JOLTS)、4日(水)に11月ISMサービス業景気指数が発表されます。これらも重要な統計ですので注目されます。

(編集:野村證券投資情報部 デジタル・コンテンツ課)

検索する

検索する