- 内外政治は不透明だが、「値上げ×数量×市場規律」効果で増益・株高を展望

- 2025年末のTOPIXは3,000、日経平均は4万2,000円と予想

- 中長期投資の視点でも日本株の期待リターンは年+6~7%でインフレを上回る

野村證券では、2025年の日本株を考える上での論点として、以下5つを考えています。

(1)政治に関する予想は困難で市場反応も想定外が多いため、政治予想はほどほどに。景気・業績が重要

(2)日米とも「名目GDP成長率-名目長期金利」(G-R)は当面プラスで株式が債券よりも優位

(3)日本の企業業績は数量増と値上げで増益が継続。米景気が堅調な際の円高のマイナス効果は限定的

(4)日銀追加利上げに伴って多少の円高も見込まれるが、財政政策の緊縮は当面回避

(5)日本企業のガバナンス改革は継続し、高水準の自社株買いが継続。東証要請や物言う株主の存在感の高まりとともに割安企業の底上げが続く可能性が高い

24年11月の米大統領選でのトランプ氏勝利に、米金融市場は11月前半は株高・金利上昇で反応し、高リスク・高リターン型のリスクオン・イベントとして消化しました。11月後半以降は米長期金利上昇も一服し、極端なマクロ政策の変更はないとの見方も台頭しています。

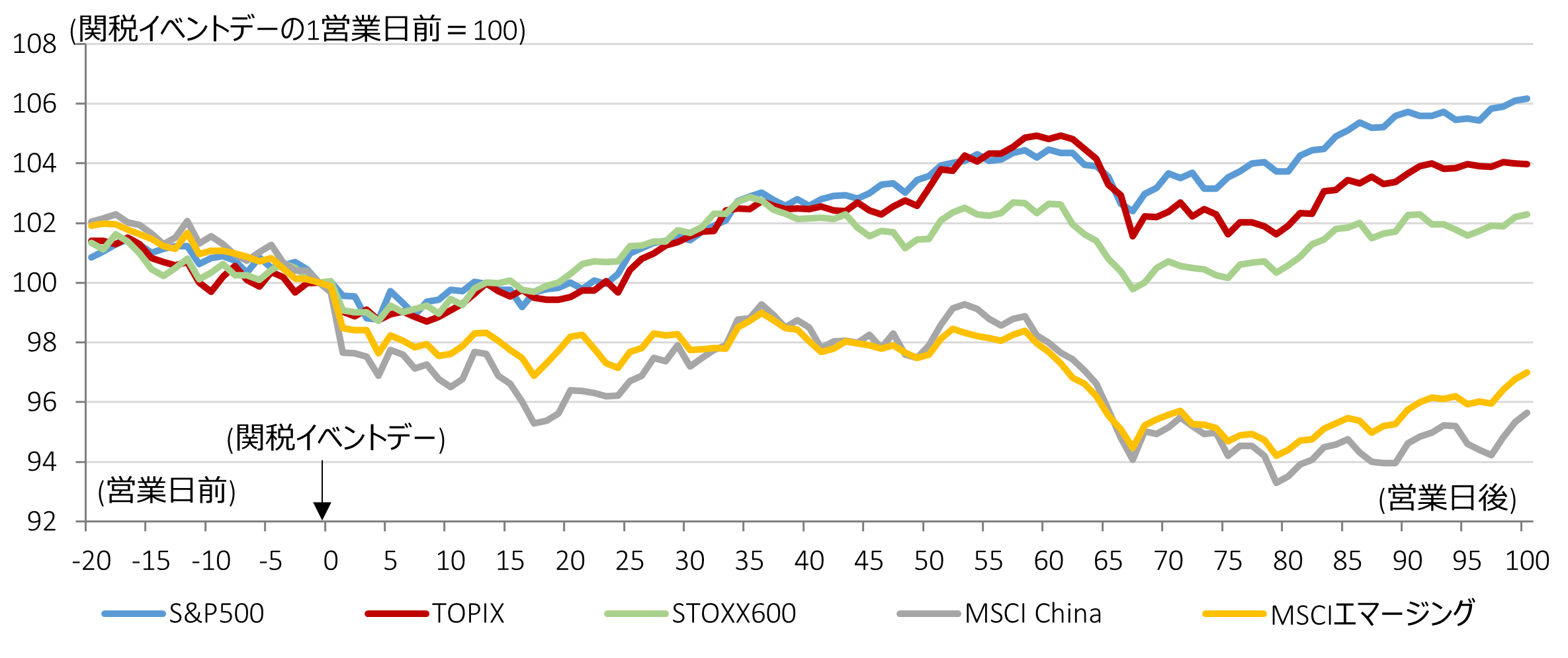

当面は米国トランプ次期政権を見定めする局面ですが、関税等の影響に関しては様々なシナリオがあり、幅をもって見る必要があります。関税対象が絞られるのであれば、減税・規制緩和メリットが意識されやすいと考えられます。2017~19年の関税発動は日本の経済や業績に特段大きな影響を与えるものではなかったと言えます(図表1)。米国トランプ次期政権のもとでは、米国の同盟国を中心に先進国株が新興国株よりも優位との見方が共有されやすい可能性があります。

図表1: 第1次トランプ政権時の関税発動イベントにおける主要国株価指数の傾向

(注)関税イベントであった2017/8/14、2018/3/22、2018/4/3、2018/7/10、2018/12/1、2019/5/3、2019/8/1を基点に前後のS&P500、TOPIXの平均的な動きを算出。

(出所)S&P、STOXX、MSCI、JPX総研より野村證券市場戦略リサーチ部作成

日米ともに「名目GDP成長率>名目金利」が当面予想され、こうした局面では株式が債券よりも優位と意識されやすいでしょう。今後のFRBによる利下げの休止に伴う緩和期待の剥落の懸念、日銀による追加利上げに伴う円高進展懸念などはありますが、米日中銀がよほどの悪手を打たない限り、影響は限定的と考えられます。日本では、政策不確実性の低さが米欧や中国と比べると際立ち、金融環境は依然緩和的です。

日本株の需給環境については、2025年も自社株買いが持ち合い解消の売りを上回り、事業法人が日本株の最大の買い手となる見込みです。個人のNISA等を通じた押し目買い意欲も注目できます。24年は海外勢が売り越しでも日本株は上昇しましたが、海外勢が売り越さなくなるだけでも需給環境は改善すると言えます。

企業業績では、25年度にかけては値上げ効果に加えて、数量効果が円高に伴う収益押し下げ効果を相殺する形で増益が達成可能と予想しています。24年は日本の鉱工業生産が自然災害や自動車の不正問題で低迷しましたが、25年は正常化するだけで高い伸び率となると試算されます。自社株買いに伴うEPS(1株当たり利益)押し上げも継続する見込みです。

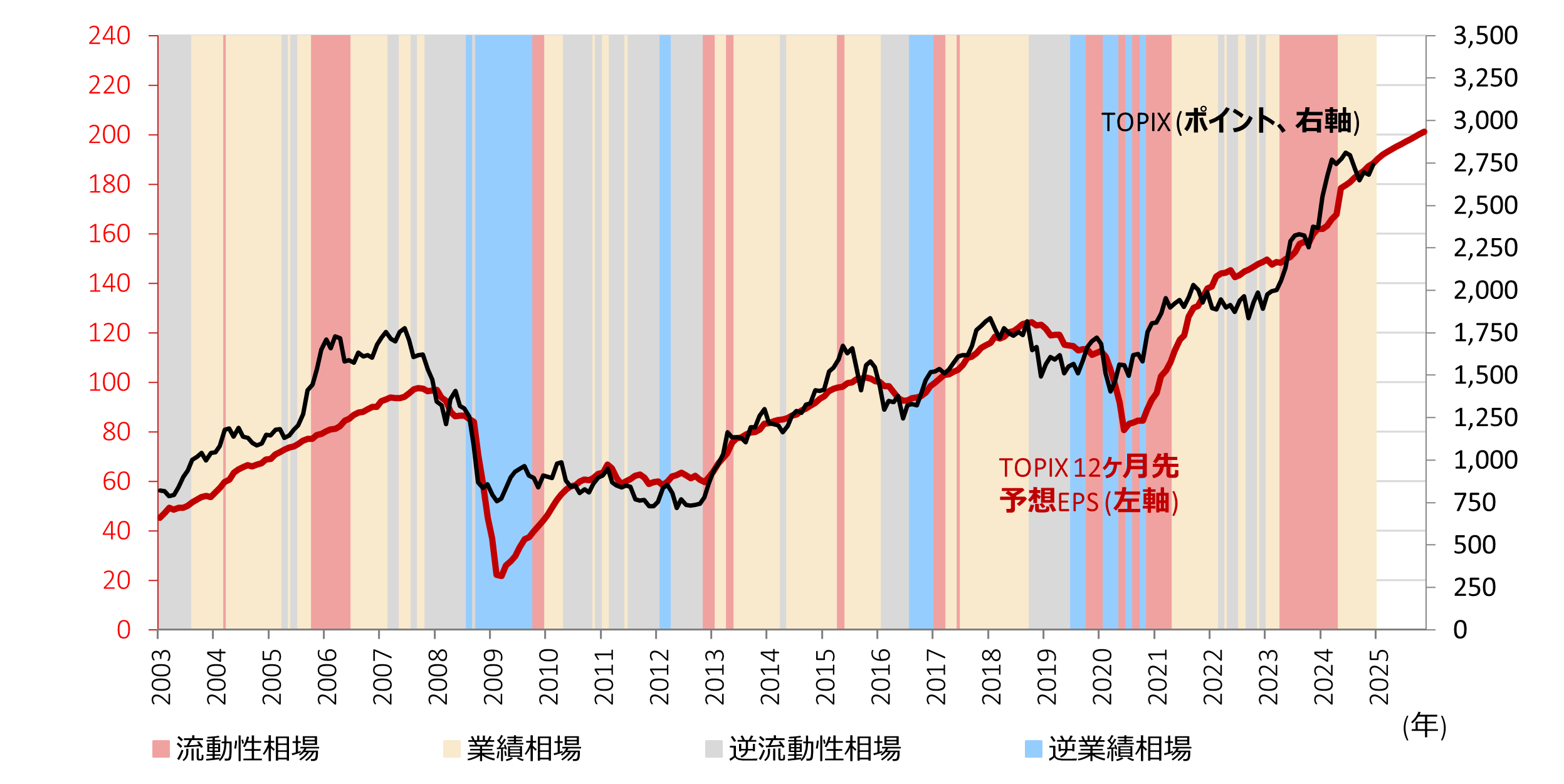

TOPIXのEPSは24年度+9.5%、25年度+7.9%の増益を見込んでおり、25年中にもTOPIXの12ヶ月先EPSは200に達しそうです。TOPIXのPERは現状並みの15倍前後が妥当と考えていますが、EPS拡大を主因にTOPIXは25年末に3,000に達すると予想しています(日経平均は25年末に42,000円と予想)。これは期待リターン(=資本コスト、配当込みで+6~7%、指数では4~5%)と整合的です。日本株に過度な期待も悲観もせずに臨むことが中長期投資にとっては重要で、この期待リターンがインフレを十分に上回ると考えています。中長期投資家の投資レーダーの中に日本株が入る可能性が高いでしょう。

図表2: 国内株式の4局面とTOPIXのEPS (1株当たり利益)

(注)TOPIXを12ヶ月先予想PERとEPSに分解して、PER主導で株価が上昇した局面を「流動性相場」、EPS主導で株価が上昇した局面を「業績相場」、PER主導で株価が下落した局面を「逆流動性相場」、EPS主導で株価が下落した局面を「逆業績相場」と4局面に分類。12ヶ月先予想PERとEPSはブルームバーグコンセンサス。2024年12月以降は、野村のトップダウン予想を基にした各月時点のTOPIX 12ヶ月先予想EPS(2024年度178、2025年度193、2026年度204)。

(出所)JPX総研より野村證券市場戦略リサーチ部作成

25年度の期初計画段階(4~5月時点)では、会社予想は例年通り保守的なものが見込まれます。その後、四半期決算で期を追うごとに1桁台後半の増益への確信度が高まる展開を想定し、年後半の株高を見込んでいます。また、25年前半はトランプ米次期政権による関税発動やFRBの利下げ停止が懸念を誘う場面が多い一方、年後半に法人減税の確度が高まるとともに楽観論が優勢になるというシナリオも念頭に置いています。25年12月末までの予想レンジはTOPIXが2,650~3,200、日経平均が37,750~45,000円です。

セクター判断については、外需では25年度も2桁増益予想の電機・精密、機械を選好し、成長期待が乏しい自動車を回避し、内需では25年度の増益の確度が高い銀行と情報通信・サービス、建設・資材を選好し、食品、小売を回避します。ファクターでは、緩やかな金利上昇が見込まれる点、東証要請が引き続き割安企業の底上げに主眼を置く点、物言う株主の存在感の高まりなどからもバリュー株に注目しています。

(野村證券市場戦略リサーチ部 北岡 智哉)

※野村週報 2025年新春特別号「日本株式市場」より

※こちらの記事は「野村週報 2025年新春特別号」発行時点の情報に基づいております。

※画像はイメージです。

検索する

検索する