来週の注目点:トランプ政権の関税政策、ウクライナ情勢、ドイツ総選挙

引き続き、米国トランプ政権の動向が市場のボラティリティー(変動性)の大きな要因になっています。2月初旬に155円付近にあった円の対米ドルレートは、2月7日には一時150円台まで円高が進行しましたが、その後、154円台まで揺り戻しました(2月13日時点)。トランプ関税による日本経済への悪影響が相対的に小さくなるとの思惑や、日銀の利上げ継続期待が円高要因です。しかし、足元では、ウクライナ紛争の停戦・終結への期待が高まったことや、1月の米国の消費者物価指数(CPI)の伸び率が市場予想を上回り、インフレ懸念と米金利の先高観が強まったことを受けて、米ドルやユーロに対して円は弱含んでいます。

米国では、19日(水)に1月FOMC議事要旨が発表されます。政策金利とインフレ見通しに加えて、トランプ政権の政策に対する議論が注目されます。経済指標では、18日(火)発表の2月NY連銀製造業景気指数、20日(木)の2月フィラデルフィア連銀製造業景気指数、21日(金)発表の2月PMI速報値など、景気指数の発表が続きます。

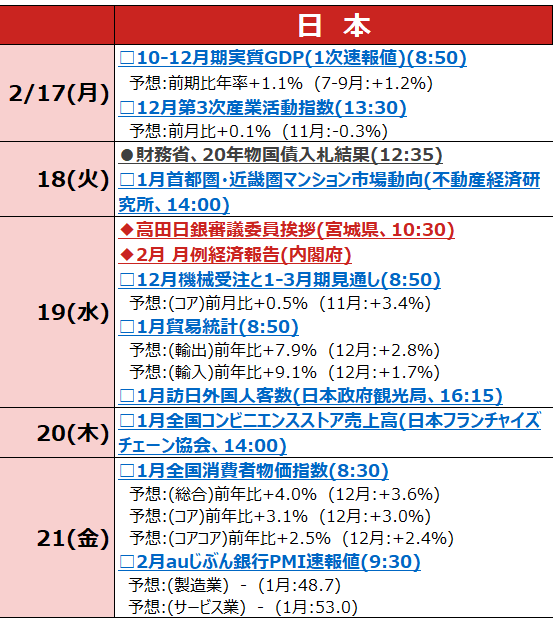

日本では、17日(月)に10-12月期実質GDP(1次速報値)が発表されます。野村では、前期比+0.8%(年率+3.2%)と大幅なプラス成長になったと予想します。ただし、輸入の減少が主因で、内需はやや伸び悩んだとみています。19日(水)には12月機械受注と1-3月期の受注見通し、21日(金)には1月全国CPI、2月PMI速報値が発表されます。1月全国コアCPIは前年同月比+3.2%と、12月(同+3.0%)から伸び率が加速したと野村では、予想します。こちらは日銀の政策判断にも影響するため、重要です。

ユーロ圏では、18日(火)にドイツの2月ZEW景況感調査、21日(金)には2月PMI速報値と、景気指数の発表が続きます。また、23日(日)にはドイツで総選挙が実施されます。連立政権の組み方によって、政策の方向性が大きく変わる可能性があるだけに、注目です。

(野村證券投資情報部 坪川 一浩)

(注1)イベントは全てを網羅しているわけではない。◆は政治・政策関連、□は経済指標、●はその他イベント(カッコ内は日本時間)。休場・短縮取引は主要な取引所のみ掲載。各種イベントおよび経済指標の市場予想(ブルームバーグ集計に基づく中央値)は2025年2月14日時点の情報に基づくものであり、今後変更される可能性もあるためご留意ください。

(注2)画像はイメージです。

(出所)各種資料・報道、ブルームバーグ等より野村證券投資情報部作成

検索する

検索する