日経平均株価PERは割安な水準

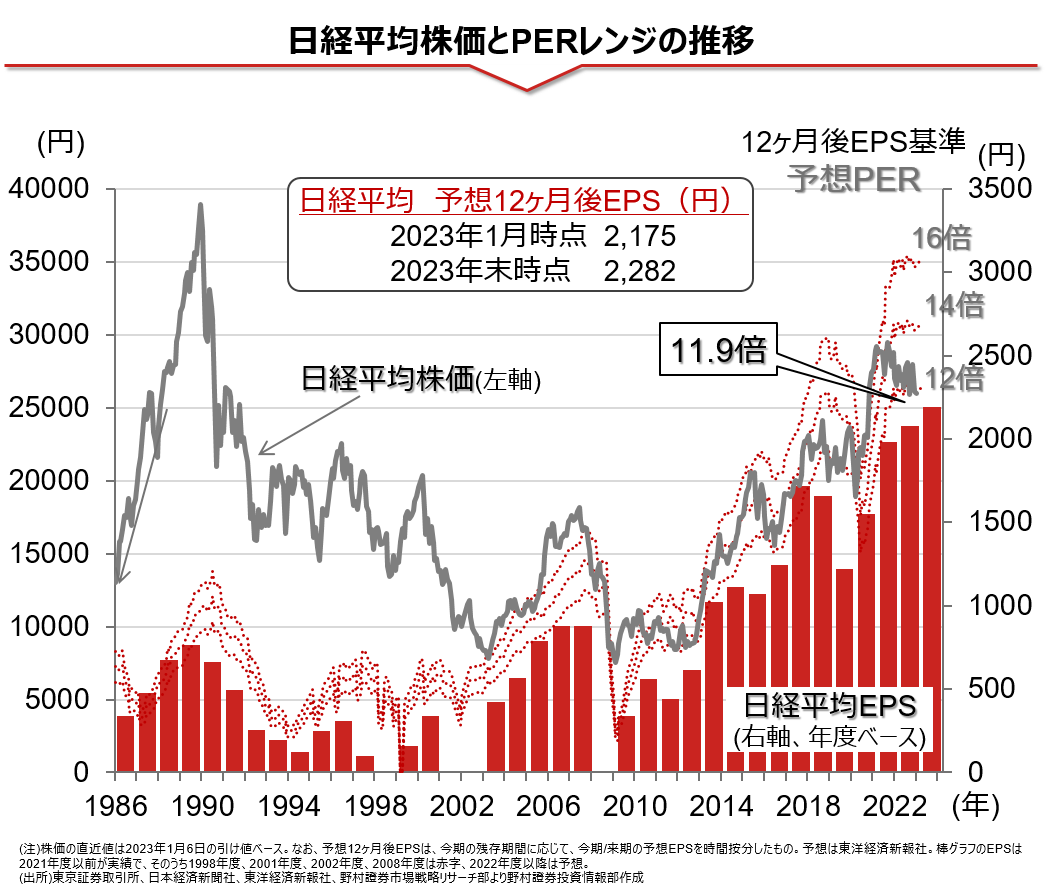

PER(株価収益率)・・・企業の利益からみる指標

PERは、株価÷EPS(1株当たり利益)で求めます。つまり、株価が1株当たりの利益の何倍まで買われているかをみる指標で、利益との比較により株式市場がどのように評価しているかという目安の一つとなります。株価は、将来を見越して価格が付いているため、EPSは実績ではなく予想12ヶ月後を用いています。上図の赤い点線は、予想PERを一定の倍率で置いた時の株価の参考位置です。個別銘柄で適用する場合は、市場の評価が高い企業は、PERが高いという見方もできます。同業他社同士のPERを比較するなどの活用方法が考えられます。

日経平均株価PERは2000年代のレンジである12~14倍を下回る

2020年から2021年前半にかけては、コロナ禍による利益の一時的な落ち込みがあったものの、株式市場は経済活動の正常化を先取し、株価が上昇したことに伴い日経平均株価の予想PERが切り上がりました。しかし、その後は業績見通しの改善を背景に、2000年代のレンジである(12~14倍)に回帰しました。

2023年1月6日時点の日経平均株価PERは11.9倍と、2000年代のレンジを下回りました。予想PER17倍前後の米国株に比べて割安感が強い状態です。日本以外の国・地域の企業業績は、下方修正が優勢なのに対して、日経平均ベースの予想12ヶ月後EPSは、この数ヶ月大きな変化がみられません。

日経平均株価PBRは過去平均を下回る

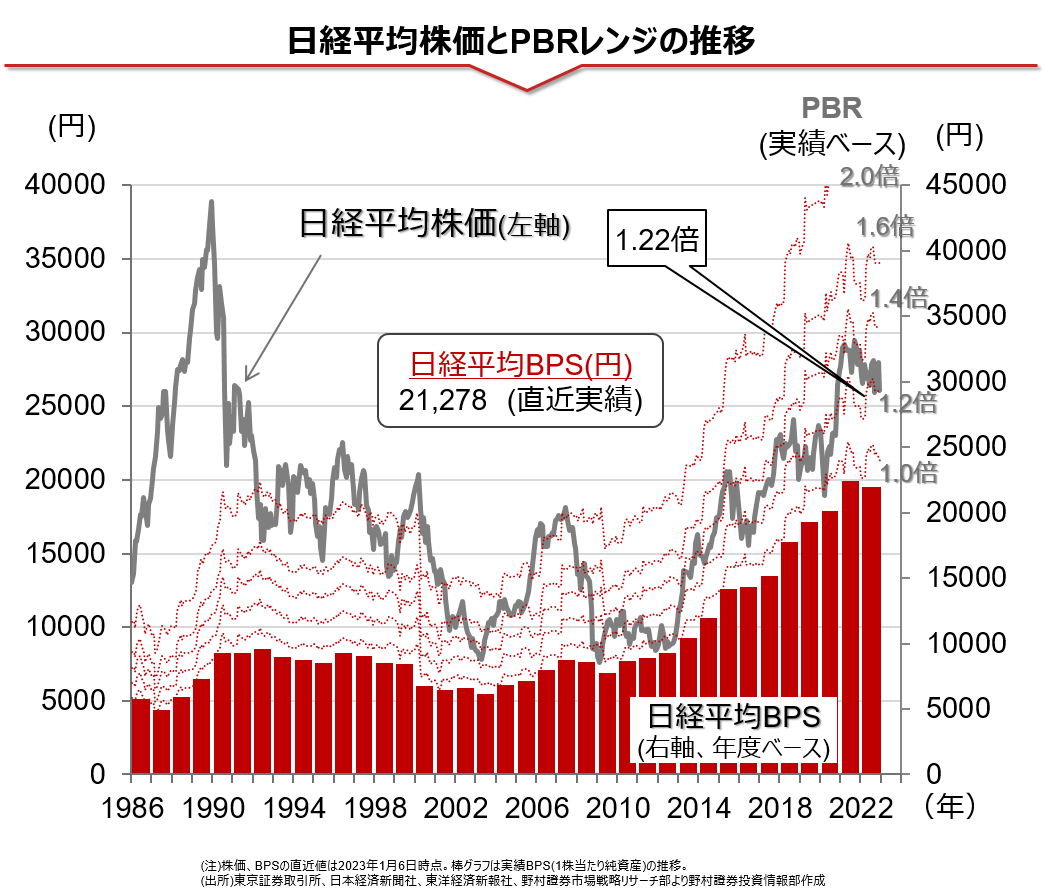

PBR(株価純資産倍率)・・・企業の自己資本からみる指標

PBRは、株価÷BPS(1株当たり純資産)で求めます。つまり、株価が1株当たりの自己資本の何倍まで買われているかをみる指標です。1.0倍を下回る場合は、帳簿上の解散価値からみて割安だと判断できます。市場の評価が高い銘柄は、1株当たりの自己資本を大きく上回る株価が付いているため、PBRが1.0倍を大きく上回るものもあります。注意すべきは、ここでの資産価値はあくまでも簿価上の資産を利用しており、時価評価した資産価値ではないという点です。資産に含み損などの問題が隠れている可能性もあるため、他の情報と併せて判断する必要があります。

足元の日経平均株価のPBRは2000年以降の平均水準を下回る

リーマン・ショックやコロナ・ショックのような歴史的な株価急落局面では、日経平均株価のPBRは1.0倍を割り込む場面もありましたが、概ね1.0倍の水準が底となっていました。

足元、日経平均株価のPBRは1.22倍となっています。これは、2000年以降の平均的な水準(約1.4倍)よりかなり割安な水準です。なお、実績ベースの日経平均株価BPS(1株当たり純資産)は、年々増加しています。一部に資産価格低下等により自己資本が減少する企業はあるものの、着実に増加するBPSが株価の安定に寄与しています。

(野村證券投資情報部 澤田 麻希)

検索する

検索する