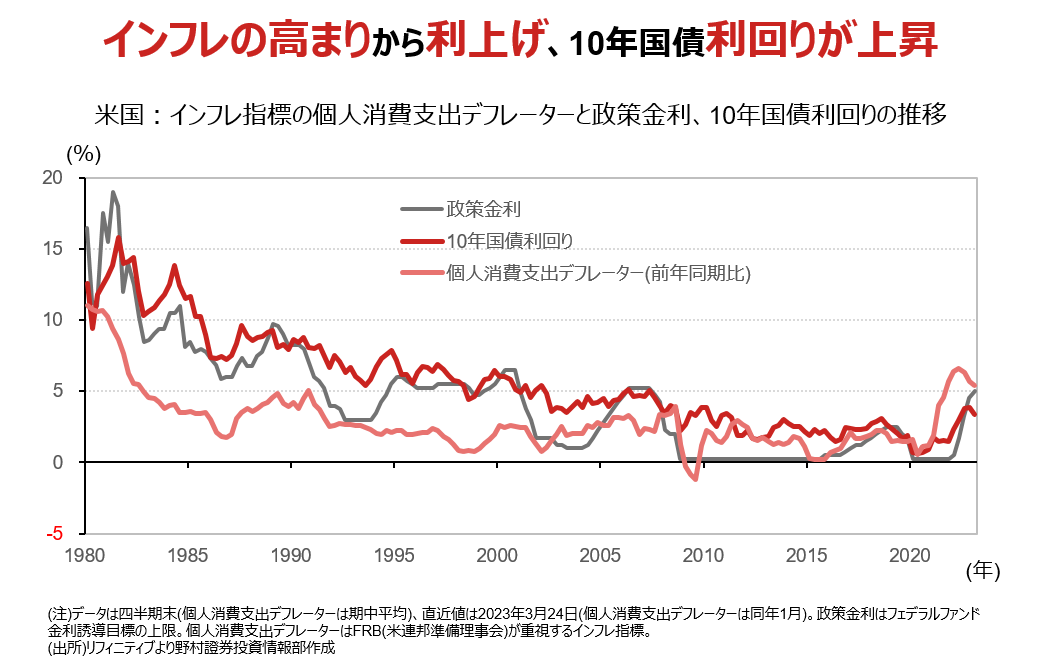

下の図のように、2022年はインフレを抑えるためにFRB(米連邦準備理事会)が利上げを続けた結果、米国の金利は大幅に上昇しました。2023年に入ると金融機関の破綻を受けて今度は利下げが視野に入ってきました。金融政策に大きく左右されている米国の10年国債利回りですが、何%に落ち着くのでしょうか?

金利は「お金の借り賃」と言えます。資金調達をして投資や事業を考えた場合、見込める利益率以上では借りないので、調達金利の観点では、経済成長率が一つの目安になりそうです。

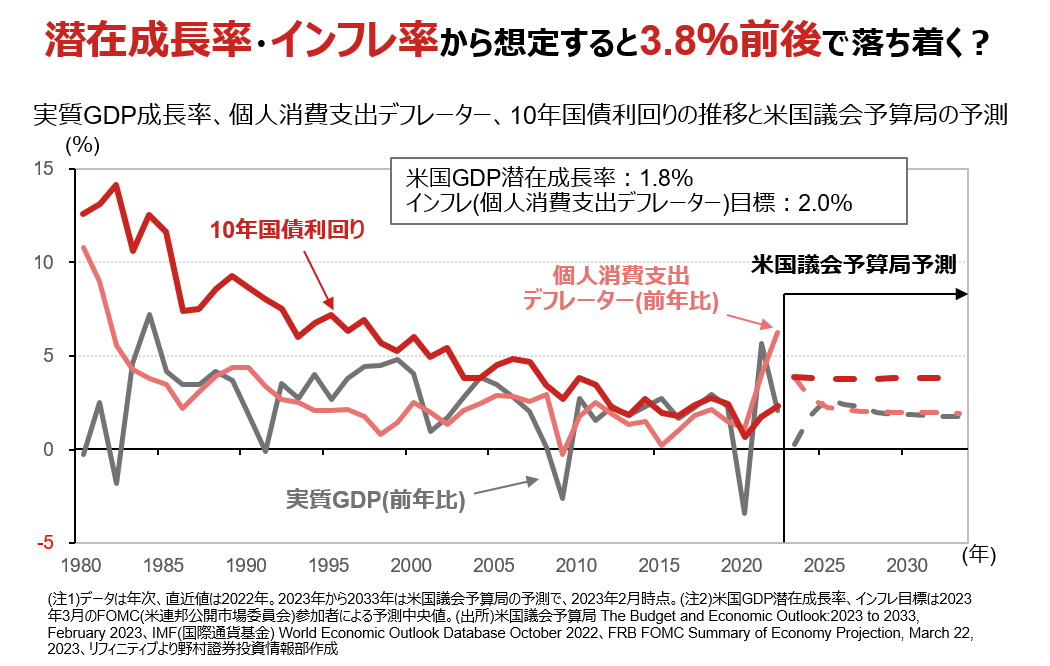

下の図は、米国の実質GDP成長率、FRBが重視するインフレ指標である個人消費支出デフレーター、10年国債利回りの推移と米国議会予算局の2033年までの予測です。

毎年米国内で生まれる付加価値の合計であるGDPそのものは増加を続けていますが、議会予算局の2023年2月の見通しでは、毎年の成長率は米国と言えどもさすがに、緩やかに低下が見込まれています。インフレ、10年国債利回りも緩やかな低下が予想されています。

米国の政策金利を決定するFOMC(米連邦公開市場委員会)の参加者も米国の長期の成長率であるGDP潜在成長率を1.8%、長期的なインフレ率を2.0%と予想しています。長期の予想は難しいですが、米国の金利は潜在成長率と長期のインフレ率を足し合わせた水準、つまり10年国債利回りに代表される長期金利で3.8%前後に落ち着きそうなイメージです。

(野村證券投資情報部 東 英憲、服部 哲郎)

検索する

検索する