2023年7月28日、日本銀行は金融政策決定会合終了後にYCC(長短金利操作)運用の柔軟化を発表しました。10年国債利回りの誘導範囲はこれまでどおり 0%±0.5%とした一方で、指値オペの水準はこれまでの0.5%から1.0%に大きく引き上げられました。これを受けて、市場における10年国債利回りは急上昇し、一時0.645%に達しました。

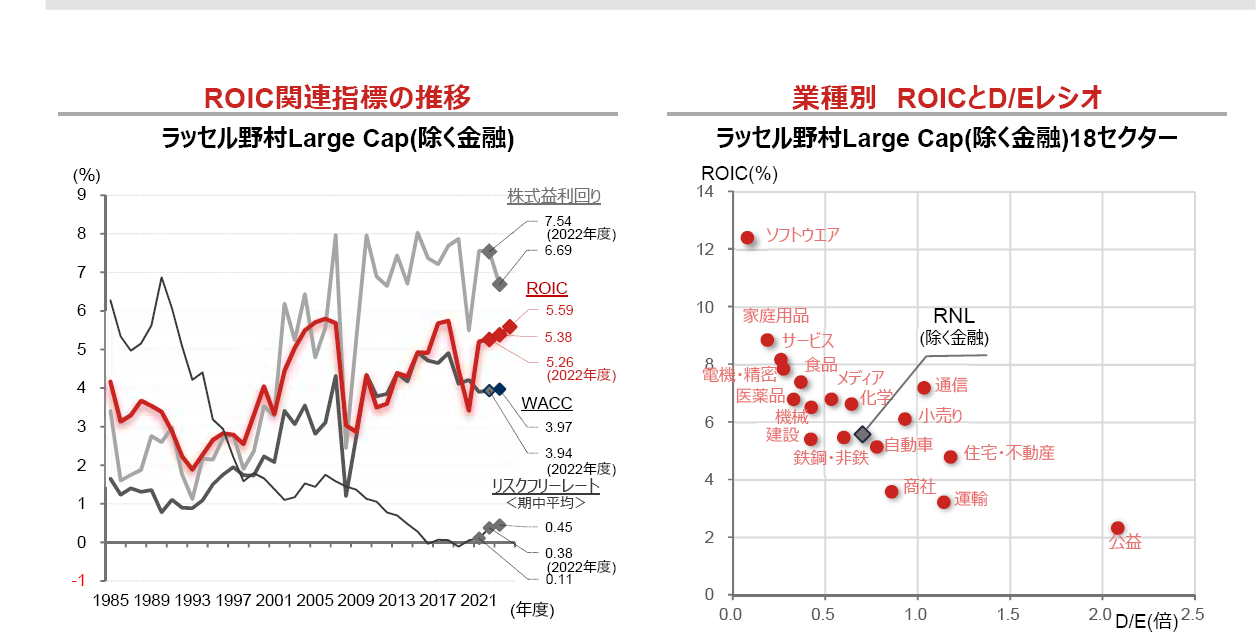

本稿では、この10年国債利回り(=リスクフリーレート)の上昇が、企業行動に与える影響についてみてみることにしましょう(下左図)。2022年度の時点で、期中平均のリスクフリーレートは0.38%、エクイティーのコストも勘案したWACCは3.94%でした。一方、事業活動より得られたROICは5.26%と、WACCを大きく上回っています。そのため、日銀短観などでは企業の旺盛な設備投資意欲が確認されています。加えて(市場平均の)株式益利回りは7.54%とさらに高く、(自社の)株価を割安と判断した企業の自社株買いは史上最高を更新しています。

今回のYCC修正により、期中平均のリスクフリーレートが2023年度以降に急上昇することは不可避でしょう。ただ、一般的な資本構成(自己資本比率40%程度、D/Eレシオ0.7倍程度)の企業を想定するとWACCの上昇率はリスクフリーレートの上昇率に比べてかなり穏当なもの(1/3程度)になると考えられます。さらに、ROICに至っては従前よりリスクフリーレートやWACCよりも有意に高い水準にあります。1%程度へのリスクフリーレートの水準上昇により、企業が事業活動から得るキャッシュフローや、投資行動が大きな影響をうける可能性はかなり低いと考えてよいでしょう。

ただ、すべての企業/業種がなんの影響も受けないということはないでしょう。当然ですが、イールドカーブの形状が重要な利益の源泉の一つである金融セクターは今回のYCC修正の影響が(好影響か悪影響かは議論の余地がありますが)大きいということは容易に推測されます。

金融セクター以外でも、①ROICが相対的に低く、かつ②資本構成に占める負債の比率が相対的に大きい、業種/企業も影響が大きくなると考えられます。こうした属性の業種/企業は、リスクフリーレートの上昇がWACCの上昇に結び付きやすく、WACCとROICのスプレッドが縮まりやすいため注意が必要でしょう。

(注1)左図のWACC(加重平均資本コスト)とROIC(投下資本利益率)はラッセル野村Large Cap(除く金融)のもの。リスクフリーレートは、10年債パーイールドの各年度ごとの期中平均。WACCは、D/(D+E)×Rf×(1-t)+E/(D+E)×(Rf+Rp)。ただし、Dは有利子負債、Eは自己資本、tは税率、Rfは10年債パーイールドの期中平均、Rpはイールドスプレッドとした。ROICは、NOPAT/IC。ただし、NOPATは、営業利益×(1-税率)。ICは、自己資本+有利子負債。株式益利回りは、ラッセル野村Large Capのもの。

(注2)左図ではROICのみ2024年度予想まで表示している。その他は、2023年度の期中(2023年7月14日)の値。2023年度以降の、ROIC、および株式益利回りに用いるEPSは野村證券市場戦略リサーチ部などによる予想値。リスクフリーレートの直近値は2023年4~7月の期中平均。

(注3)右図は、ラッセル野村Large Cap(除く金融)および構成セクター(野村中業種分類19セクターから金融を除いた18セクター)の、2023年度予想ROICと、2022年度末のD/Eレシオを示している。図中のRNLはラッセル野村Large Capの略。

(出所)野村證券市場戦略リサーチ部などより野村證券投資情報部作成

検索する

検索する