ドル円は一時150円台回復

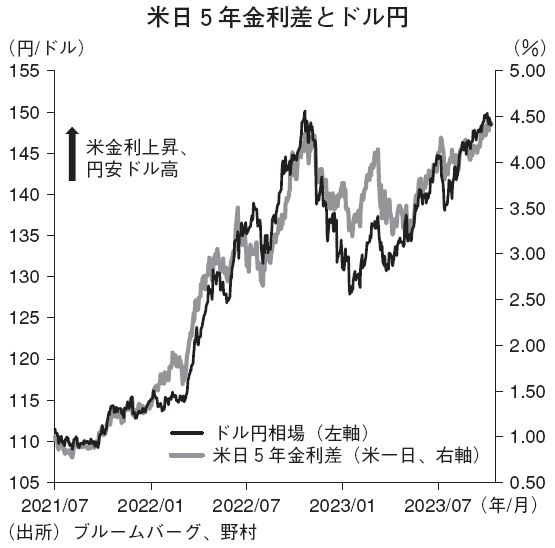

ドル円相場は10月3日に一時150円の大台を回復した。9月FOMC(米連邦公開市場委員会)でFRB(米連邦準備制度理事会)が高金利長期化の姿勢を強めたことで、米金利の上昇圧力が再燃、米10年債利回りは一時4.8%台まで上昇した。米金利上昇を受け、為替市場ではドル全面高圧力が強まっている。本邦当局による円買い介入への警戒感もあり、円安ドル高のスピードは緩やかだが、徐々に上値を試す動きが続いている。

8月半ば時点で、野村では年末にかけて円高圧力が強まると見ていたが、足元の円安ドル高圧力は想定以上の強さを見せている。リスクシナリオとして「米ソフトランディング(軟着陸)が確定的となれば、年内のドル円は145~150円の高水準でのレンジ相場が定着の可能性」「昨年高値である151円95銭を試す展開も否定できない」と見ていたが、市場は米経済がマイナス成長を経ずに来年春から回復軌道に向かうソフトないしはノー・ランディング(無着陸)シナリオへの織り込みを強めている。

10~12月期はドル円高止まりの可能性が高いと判断、ドル円見通しを10月3日付で上方修正した。2023年末予想を148円(旧: 140円)とし、24年3月末予想についても140円(旧: 135円)へと修正した。23年中は145~150円を中心レンジとした高止まりが続き、24年入り後の円高ペースもより緩やかとなる見通しだ。

ドル円と米日金利差の連動性が高い中、10~12月期は高水準の米日金利差維持が予想され、145円を割り込む円高ドル安の可能性は後退した。24年3月にはFRB が利下げを開始するとの見通しは維持しているが、円高ドル安への明確な転換は年明け以降に後ずれする公算が大きい。

年明け後は円高圧力が高まる

ドル円相場は23年に入り、アジア時間には安定的に推移する一方、欧米時間に円安ドル高となる傾向が定着している。米景気サプライズ指数との関係を見ても、4月以降は米指標の上振れ時に円安ドル高が加速したことが確認できる。円安ドル高の原動力は米国指標の強さにあり、米経済に弱さが見え始めれば、ドル円にはピークアウト感が強まりそうだ。

野村では依然として、米経済の10~12月期からのマイナス成長入りを予想している。足下では住宅市場に再調整の兆しが見えており、既往の利上げ効果の顕在化で景気減速感が強まることがメインシナリオだ。楽観的過ぎる市場の米景気見通しが修正される過程で米金利は低下に転じ、24年1~3月期にはドル円も上値を切り下げ始める公算が大きい。

一方、米経済の想定以上の強さが続いた場合、日銀の政策正常化のタイミングが前倒しとなることで、24年前半に円安圧力が弱まる可能性もあろう。日本のインフレ指標は底堅さを見せ、9月の日銀会合の主な意見でもインフレや賃金上昇の持続性への前向きな意見が目立った。日銀の政策運営はデータ次第とはいえ、イールドカーブコントロール(長短金利操作)撤廃やマイナス金利解除といった一段の正常化に向けて徐々に近づいている可能性が高い。

米経済の失速感が強まった際には、不透明感の高まりから24年上期の日銀の政策正常化は難しくなりそうだが、米景気に弱さが見えなければ、市場は日銀への政策正常化期待を一段と強める可能性が高い。日本の10年債利回りは0.8%台まで上昇しているが、一段の上昇リスクも否定できない。日銀政策による円高転換への市場の期待値は低下している印象だが、マイナス金利解除後の利上げ期待が高まれば、ポジション調整を誘発した円高圧力が高まろう。

為替市場では本邦当局による介入への警戒も燻る。ドル円は歴史的な水準まで再上昇してきたが、上値余地は徐々に限定されていると判断される。

(野村證券市場戦略リサーチ部 後藤 祐二朗)

※野村週報 2023年10月16日号「焦点」より

※掲載している画像はイメージです。

検索する

検索する