※画像はイメージです。

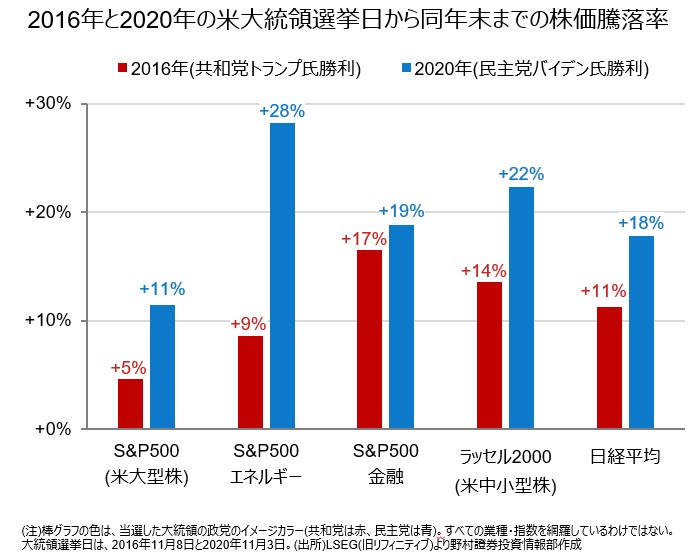

どちらの党の大統領誕生でも選挙後に争点の業種が上昇

株式市場にとって大統領選挙は、不確実性が高まるイベントです。どちらの候補者が勝利するかで政策が変わるため、企業が選挙後まで意思決定や設備投資の一部を後ずれさせる可能性があるためです。一方で、過去2回の大統領選挙は投資のパフォーマンスを上げるチャンスでした。

米主要大型株指数であるS&P500は、大統領選挙から年末までに、共和党トランプ氏が勝利した2016年は5%、民主党のバイデン大統領が勝利し2020年は11%上昇しました(S&P500の2016年/2020年の年初から大統領選挙前日までの騰落率は+4%/+2%)。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

業種別では、エネルギー株と金融株は、2016年と2020年の大統領選挙後は、勝利した政党と関係なく、 S&P500を上回る上昇率となりました。これらの業種は、規制強化を主張する民主党と、規制緩和を主張する共和党で政策が分かれます。さらに、米国の中小型株指数のラッセル2000や、日経平均も両年とも大統領選挙後に上昇しました。

民主党政権になった際に規制が強化される、また、トランプ氏が当選した際に政策の不確実性が高い、と考えて選挙前に投資を手控えた投資家が、選挙後に投資を復活させたためと考えられます。

もしトランプ大統領2期目なら、政策は1期目と似たものとなろう

野村では、トランプ氏が再選した場合は、1期目(2017年~2021年)と似たような政策が採られるとみています。トランプ氏の2期目の政策案は、公約集「Agenda47」で公表されています。地球温暖化対策に関連したパリ協定からの再離脱はその一例です。一方で、米国の風力発電と商業規模の太陽光発電の容量はトランプ氏1期目にそれぞれ約1.5倍、2.5倍に増加しました。大統領選時の極端な主張と実績が乖離した例と言えそうです。

また、野村が2024年3月にアジアの投資家に行った調査では、トランプ氏の2期目は、1期目に比べアジアにとって「良くなる」との回答が41%と、「悪くなる」と答えた投資家の25%を上回りました(残りは「同様に悪い」)。

不確実性が高い時期の投資はリスクが大きい一方で、リターンの期待値も大きくなります。今回の大統領選挙の前後で、株価の動向がどうなるかはわかりませんが、低リスク/低リターンの時期も、ハイリスク/ハイリターンの時期も継続して投資することが、中長期的な投資の観点では重要と考えられます。

(野村證券投資情報部 竹綱 宏行)

検索する

検索する