文/中城邦子 ※写真は全てイメージです。

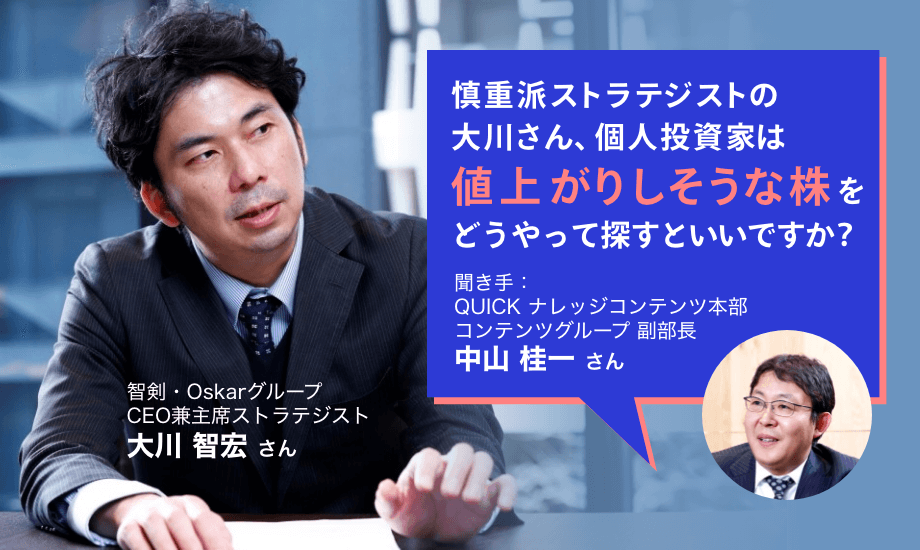

個人投資家が株式市場のなかで見落とされている優良銘柄を探すとしたら、どんな視点で探せばいいのでしょう。QUICKナレッジコンテンツ本部の中山桂一さんが、智剣・Oskarグループの主席ストラテジスト大川智宏さんに聞きました(対談日:2024年4月2日)。

日本株の継続的な上昇のカギは内需関連株が握る

中山桂一さん(以下、中山)

日経平均株価は2月に1989年以来の高値を更新しましたね。また2023年10月に、およそ34年ぶりの円安水準になって以降、円高になっていないことが、余計日経平均の上昇に弾みをつけました。大川さんは、「慎重派」ともいわれるストラテジストですが、これをどうご覧になっていますか。

大川智宏さん(以下、大川)

ひと言で言ったら、びっくりですよ。ただ、日経平均株価の高値についていうと、構成銘柄のうちの半導体大手のウエイトが大きいですよね。日本株全体がそうですが、上昇した背景には外部要因が多く、内需関連株はあまり上昇していません。

中山

内需関連株のなかでも、特に医薬品、食料品などでは下がっている銘柄が多い印象です。円安が痛手となっているという見方でいいんでしょうか。

大川

輸入物価の高騰は、内需関連株にとってダブルパンチです。円安で製造コストが上がって利益を押し下げる。食料品や日用品が値上がりしているから、消費が伸びない。賃金を上げにくい状況です。すそ野が広い内需株が伸びないので、株価の上昇ほどには市場としても高揚感がない。本来、日本株だったら日本の内需で引き上げるべきなのですが、いびつになっていると見ています。

中山

2023年3月に、東証が企業に「資本コストと株価を意識した経営」を要請しました。よくPBR(株価純資産倍率)改革といわれるものです。PBR改革によって、海外投資家がより日本株を買いやすくなるのかもしれません。それも外的な要素ですね。

大川

PBRが1倍を割っていて、かつ海外投資家も買うような大型割安株は基本的に外需関連株が多かったですね。そのため内需関連株はフォーカスされにくい状況が続いてきました。そこがキャッチアップしてくるかどうかが、日本株の継続的な上昇の中で一番重要なファクターになると見ています。

決算短信で上方修正の有無、業績進捗率を確認

中山

個人投資家の強みを活かした、見落とされている銘柄やまだ値上がりしていない優良銘柄の探し方はあるのでしょうか。

大川

プロでない方が、どうやったら「出遅れ銘柄」、つまりこれから株価が上がることが期待できる銘柄を見つけることができるのか。その観点では、私は中小型株に注目するといいと思います。個人投資家の強みは自由にリスクを取れることと、中小型株に手が出せることなんです。機関投資家は手が出せない事情がありますから。

せっかく投資できるのだから、それぞれのリスク許容度に合わせて、個人投資家の強みを生かして投資するスタイルの人が増えてもいいんじゃないかなと思いますね。

そして、大事なのは銘柄を探す際に見る指標です。企業の増益率に注目しがちなんですが、そうではなくて業績予想の修正に注目してほしいと思います。

決算は一度出るとすぐに株価に織り込まれてしまいますが、予想の修正幅がどれぐらいなら株価に何%織り込まれるかは、それほど法則がありません。それがミスプライスを生んでいたり、あまり株価に織り込まれていなかったりすることがあります。

しかも、業績予想の修正は決算短信で簡単に確認できる。業績サマリーの下にある「業績予想」欄の有無を見て、修正内容を見るだけでもわかることなので、時間がない方や詳しくない方にも、有用性が高い情報です。

さらに一歩踏み込むなら業績進捗率です。例えば、第2四半期が終わった時点で進捗率85%なのに上方修正していない、そのせいで株価が上がってきていないという銘柄はよく見るとけっこう見つけられます。新興市場で上場している銘柄とか、特に中小型株は投資家でも見ていない人が多いですから。

中山

年度の途中で、前もって見込んだ業績予想よりも大きな上振れや下振れが想定されると、業績予想の修正がされます。それと、通期の予想に対する進捗率を確認したほうがいいということですね。

大川

はい。株価に織り込まれていない変化を探すことが、ミスプライスを取るうま味でもあるので、丁寧に見つけていくとなると、内需の中小型株がいいと思うんです。海外投資家が興味を持っていないからこそ、チャンスがまだまだ埋まっています。

中山

株式市場の中で見落とされて株価が上がっていないし、業績の上向きにも気づかれにくいところですね。

個人投資家の投資リスクの考え方と出遅れ銘柄の探し方

中山

PER(株価収益率)やPBRに注目して割安株を見つけるという方法はどうでしょうか。

大川

私の持論ですが、PERやPBRが低い銘柄は、基本的に個人投資家は手を出さないほうがいいんです。割安ということには何か理由があり、リスクが隠れている可能性があるということですから。ただ、超低PERかつ増益予想の銘柄なら選ぶ意味もあるんじゃないかと思います。ここまで株価が下がっているなら多少のリスクは取れるんじゃないかという意味で、PERが8倍以下くらいで、12か月EPS成長率がプラスのものを探すのも一案です。

中山

増益が予想できるけれども、割安に放置されているとみることができるわけですね。投資家が注目し始めると、上がる可能性がある。

大川

逆にいうと、調整局面で下がりにくいともいえます。持っている投資家が少ないのだから。

中山

では、好む人が多いと思われる高配当株はどう見ればいいでしょうか。

一定額を定期的に受け取れる投資商品は、年金生活者を中心に需要があったから、日本では毎月分配型の投資信託の販売が伸びた時期があります。また、高配当銘柄で構成された指数に連動する「高配当ETF」も人気が高まっていると聞きます。

大川

高配当株を好む人は、新しいNISAが始まって以降、ますます増えていると想像できますね。ただし、高配当株も低PER・低PBR株と同じで、もらえる配当に対して株価が低いということだから、リスクはあるのです。何かの拍子に株価が急落したり、減配したりするリスクもありますから。

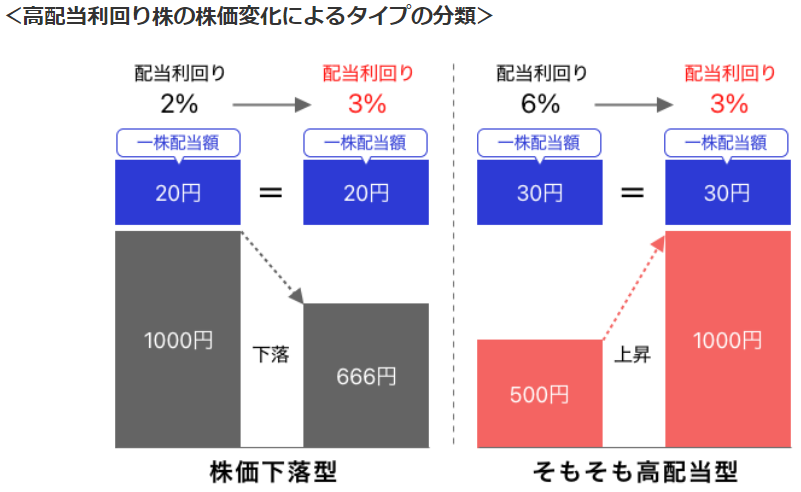

そこで配当利回りが高い銘柄を2つに分けて考えました。それが下の図です。株価が下落して配当利回りが3%になったのか、株価が上昇してもまだ配当利回りが3%あるのかで、意味合いが全然違う。

中山

どういう変化率でこうなったのかを見ることが大切ということですね。

出所:智剣・Oskarグループ ※上図はイメージです

大川

私は「株価下落型」と「そもそも高配当型」を比較したことがあり、その結果、後者のほうがその後のパフォーマンスがよくなる可能性が高いと考えています。

中山

株価が下がって配当利回りが高い銘柄よりも、株価が上がっているから安心して持てるという考え方ですね。株価が低いほうがお得だと考えがちなので、この考えを覚えておくといいですね。

自己資本比率もチェックして負けない投資を目指す

大川

もうひとつは、高配当株の選び方として、自己資本比率もチェックするといいです。自己資本比率が高い×高配当利回り株の組み合わせに注目すると、その後もパフォーマンスが上がる可能性が高いと考えています。

配当利回りが高いということは、何がリスクとなるかというと減配や無配に陥るということです。でも自己資本比率が高い企業なら、多少の業績の悪化でも配当を払える可能性が高い。リスクを低減するという意味での整合性がある組み合わせなのです。

この指標も、決算短信の1ページ目にある業績サマリーを見るだけで個人でも簡単に計算できます。業種にもよりますが、例えば配当利回り4%以上で、自己資本比率50%以上などが目安になると思います。

中山

減配リスクがないことに加え、東証の「資本コストや株価を意識した経営」の要請があったことで、自己資本比率が高い企業にはもっと株主還元するよう求められていますから、増配ないし資本を圧縮するための自己株式の取得などを行う可能性もありますよね。

大川

それによってさらに配当利回りが上がるかもしれませんよね。

中山

改善に向けた経営改革策を示した企業のリストを東証が公表していますから、確認することも可能です。日本の企業は横並び気質が高いので、まだ何もしていない企業も今年中に経営計画を出すなどの行動に出るタイミングで、株価も評価されやすいかなというのはありますね。

※本コラムで取り上げられた投資に関する基本的な考え方などについては、あくまで個人の見解によるものであり、野村證券の意見を代表するものではございません。

検索する

検索する