※執筆時点 日本時間28日(金)12:00

今週:企業業績は概ね堅調だが材料難

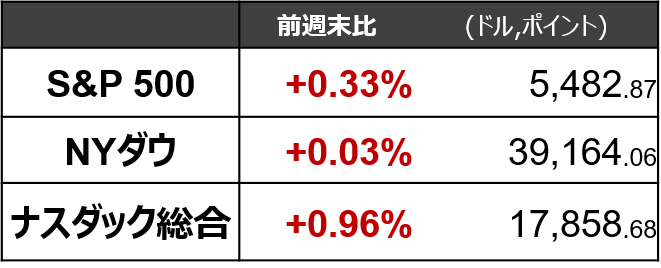

※6月21日(金)-6月27日(木)4営業日の騰落

今週の米国株式市場は、主要3指数が揃って続伸しました。ただし上昇は小幅で、6月28日(金)発表のコアPCE(個人消費支出)デフレーターや、来週の6月ISM景気指数、6月雇用統計などの主要統計の発表を前に様子見姿勢が強まったと考えられます。

マイクロンとフェデックス、株価は明暗分かれたが…

今週はエヌビディアの株価の乱高下が注目されましたが、前週末比-2%(6月27日時点)と結果として大きな下落にはなっていません。むしろ7月第2週から本格化する4-6月期決算を見通す上では、3-5月期決算の内容が重要だったと言えます。決算発表の翌日の株価は、半導体メモリー大手のマイクロン・テクノロジー(MU)が前日比-7%(27日)、運輸大手のフェデックスが+16%(26日)と明暗が分かれました。ただし、マイクロンは3-5月期の売上高、一株当たり利益(EPS)実績はいずれも市場予想を上回り、6-8月期の売上高見通しの中央値も市場予想を上回っています。決算発表当日(26日)終値で年初来+67%と大きく上昇していたことから利益確定の売りが出たとみられ、業績悪化を懸念するものではなかったと考えられます。フェデックスもEPSが3-5月期実績、2025年5月期通期ともに市場予想を上回りました。経営陣は従業員削減などのコスト削減が奏功したとコメントしています。今週の大手企業の決算内容を見ると、企業業績は概ね堅調といえそうです。

ドル円は再び1ドル=160円台へ

日本の個人投資家には米ドル建てで米国株に投資している人が多いことから、1ドル=160円台と円安ドル高が進んだ為替に対する関心も高まっています。日米で目立ったイベントがあったわけではありませんが、オーストラリアの5月CPI(消費者物価指数)が大きく上振れて利下げ停止期待や利上げ期待が高まったことで、世界的に金利上昇圧力が台頭し、低金利通貨安(円安)圧力につながったと見られます。日本では神田財務官の口先介入もありましたが、円安基調は変わっていません。

ドル高と株高は同時に起こりやすい

野村證券では、米日5年金利差拡大とグローバル株価上昇が同時に発生する局面でドル円の上昇圧力が高まりやすいと想定しています。介入警戒感はありますが、米国株の堅調さが維持される中では、円安圧力は持続しやすいと想定されます。米国株投資にあたっては円高ドル安を過度に警戒するのではなく通常の局面と同様、インフレ指標の急激な上振れや、米国株を支える景況感や企業業績の腰折れがないかを注視しておくことが重要と考えられます。

野村證券では、本邦当局及び日本銀行の対応が後手に回った場合、リスクシナリオとしてはドル円が170円程度まで上昇する可能性も想定しています。

今週は「月初の主要指標」発表ラッシュ

市場の期待はFRB(米連邦準備理事会)見通しよりも利下げ方向に傾いていますが、一部ではインフレ再燃の動きが見受けられます。インフレ低下と強い米経済が両立するソフトランディングのシナリオ継続を確認するうえで、今週発表される月初の重要統計には注目が集まります。

具体的には、7月1日(月)の6月ISM製造業景気指数、2日(火)の5月雇用動態調査(JOLTS)、3日(水)の6月ISMサービス業景気指数、5日(金)の6月雇用統計が挙げられます。ISM景気指数はヘッドラインもさることながら物価関連のサブインデックス(内訳項目)にも注意が必要です。また、今後の金融政策を見極める点から3日(水)の6月FOMC議事要旨も市場の関心を集めることが予想されます。

(編集:野村證券投資情報部 小野崎 通昭)

検索する

検索する