(注)画像はイメージです。

海外市場の振り返り

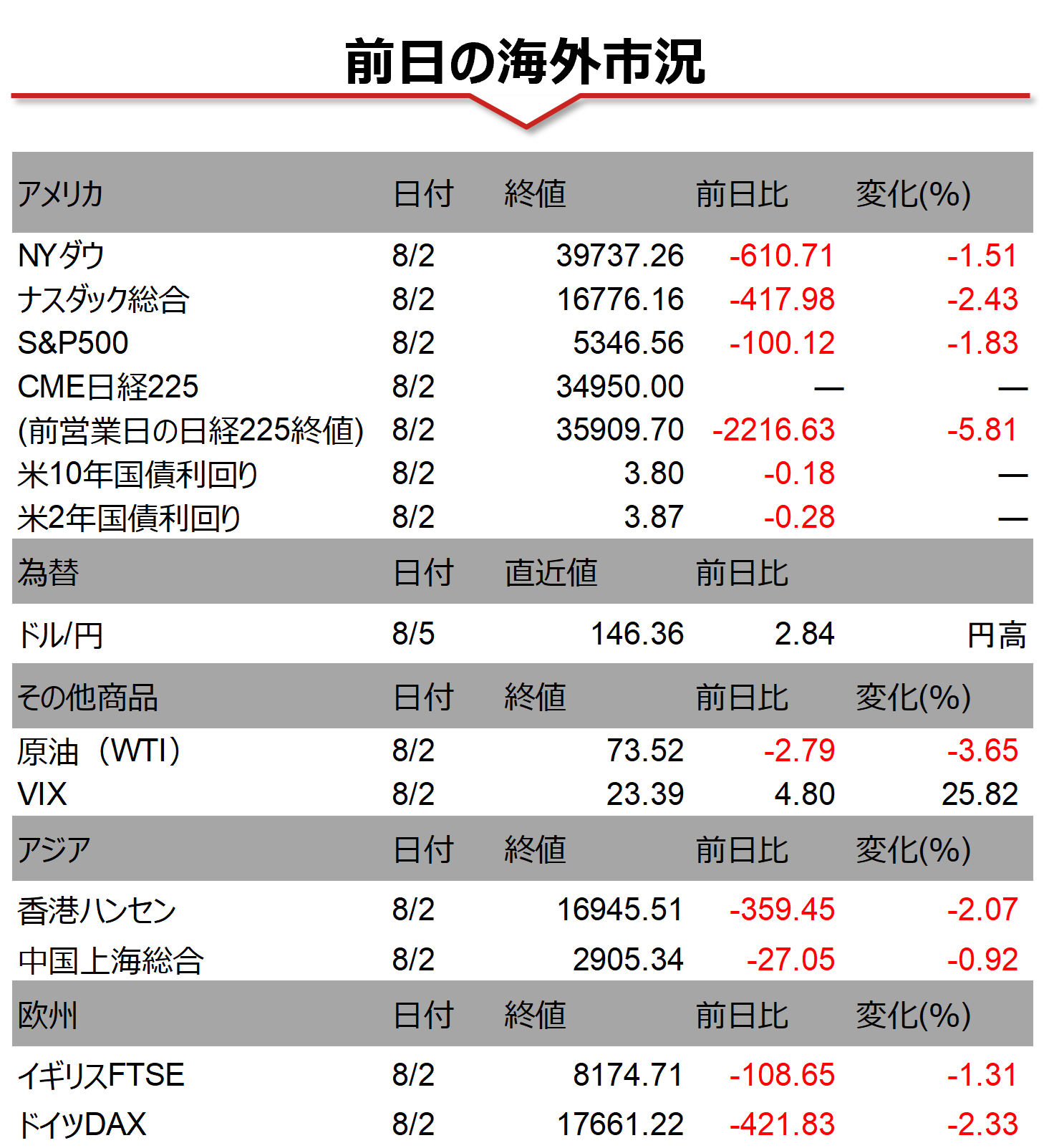

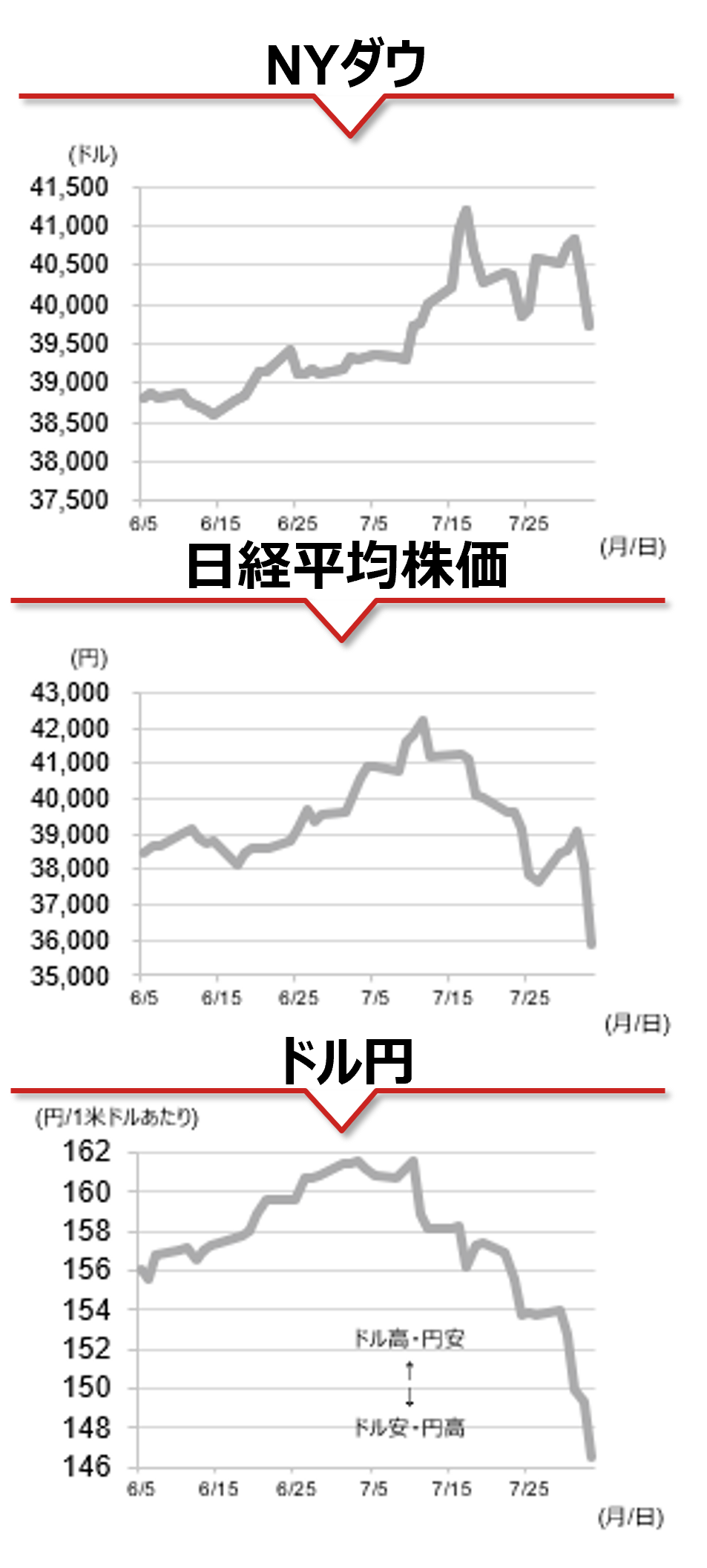

2日の米国株式市場では、主要3指数が下落しました。朝方発表の7月非農業部門雇用者数の伸びが市場予想を大幅に下回り、失業率が4.3%と予想を上回ったことで、労働市場の急速な冷え込みが確認され、景気大幅減速懸念が強まりました。また、前日発表の24年4~6月期決算が市場予想を下ぶれたアマゾン・ドットコム(AMZN)が8.78%安、インテル(INTC)が26.05%安と株価が大幅下落した他、一般消費財セクターが相場の下げを主導しました。米10年国債利回りは一時3.78%と2023年12月下旬以来の水準に低下し、為替市場では1ドル=146円台半ばまで円高ドル安が進行しました。

相場の注目点

米国株の下落と円高進行が日本株の下押し要因となりそうです。これまでは、景気のソフトランディング(軟着陸)と米連邦準備理事会(FRB)の利下げ期待が相場を下支えしてきましたが、足元の弱い経済指標を受けてハードランディング(景気の急速な失速)への懸念に変わりつつあります。また、人工知能によるテクノロジー企業の成長期待は、足元の業績を受けて成長性に疑念が生じ、相場の下げをもたらしています。株式市場では市場心理が急速に悪化しており、「恐怖指数」と呼ばれる米株の変動性を表すVIX指数は、23年3月以来の高い水準を付けました。ただし、足元の株価の調整は、投機的な動きや投資ポジションの調整が一因と見られます。また、足元の経済指標の悪化や相場の変調を受けて、FRBがハト派化(景気への配慮を重視)すると野村證券では見ています。米国の利下げ期待と景気軟着陸期待が回復すれば、相場反転のきっかけになる可能性があります。米国では5日に7月ISMサービス業景気指数の発表とFRB高官の講演が予定されています。景況感の悪化は市場心理の一段の悪化につながります。FRB高官がどのような政策スタンスを示すのか注目です。

(投資情報部 坪川 一浩)

(注)データは日本時間2024年8月5日午前7時半頃、QUICKより取得。ただしドル円相場の前日の数値は日銀公表値で、東京市場、取引時間ベース。CME日経平均先物は、直近限月。チャートは日次終値ベースですが、直近値は終値ではない場合があります。

検索する

検索する