※画像はイメージです。

※2024年11月21日(木)引け後の情報に基づき作成しています。

目先の調整一巡後、本格的な上昇相場再開に期待

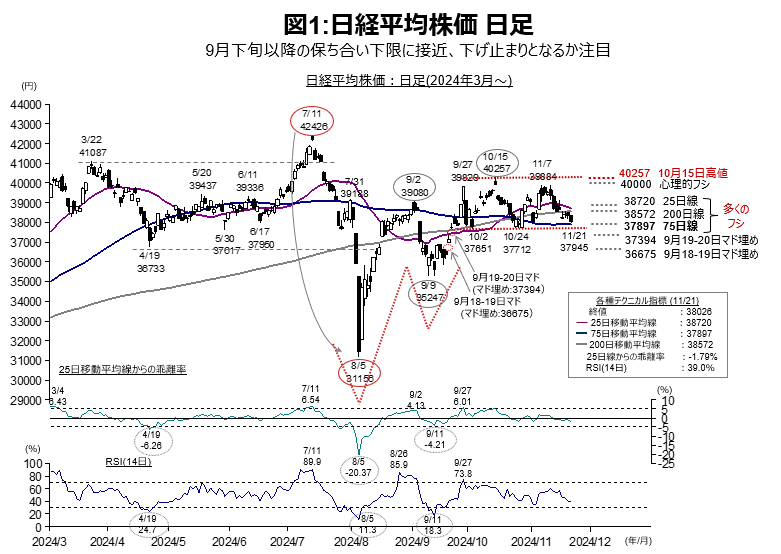

今週の日本株は、日本の長期金利上昇やロシアとウクライナを巡る地政学リスクの高まり等から、軟調な展開となりました。チャート面からこれまでの動きを振り返ってみましょう(図1)。日経平均株価は、11月7日に一時39,884円まで上昇しましたが、その後は調整となり、18日に200日移動平均線(11月21日38,572円)を下回りました。

この先、75日線(同:37,897円)や10月24日安値(37,712円)の水準が目先の下値メドとして挙げられます。それらの水準は 9月下旬以降の保ち合いレンジ(3万7千円台半ば~4万円前後)の下限でもあります。仮に、同水準を割り込み、さらなる調整となった場合は、9月19-20日のマド埋め水準(37,394円)や、9月18-19日のマド埋め水準(36,675円)がさらなる下値メドとして挙げられます。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

(注1)直近値は2024年11月21日。 (注2)日柄は両端を含む。(注3)トレンドラインには主観が入っておりますのでご留意ください。

(出所)日本経済新聞社より野村證券投資情報部作成

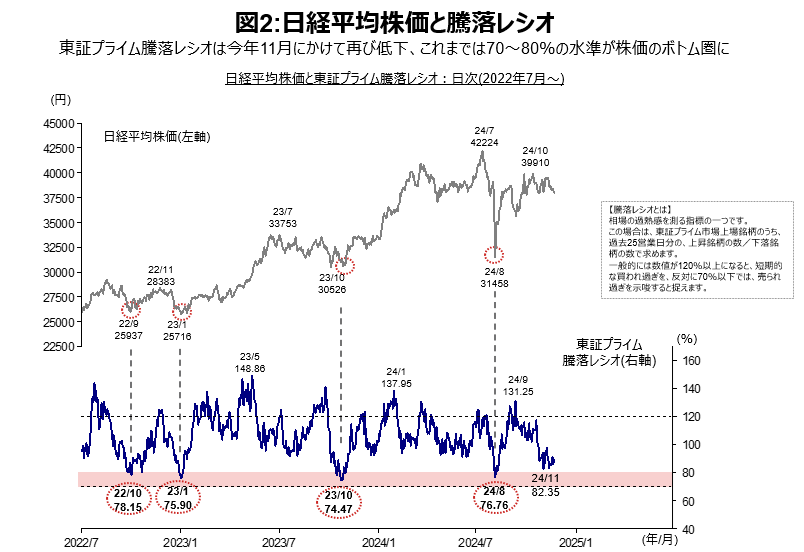

一方、東証プライム騰落レシオは引き続き低水準(11月21日:89.0%)で推移しており、過去の株価底入れ局面でみられた70-80%の水準に接近しています(図2)。調整一巡後に反発となった場合、まずは9月下旬以降の保ち合いレンジ上限である10月15日高値(40,257円)へ向けた動きとなると考えられます。

8月安値(31,156円)以降、これまでに約3ヶ月半が経過し、日柄調整が十分となり、また上昇の過程で底入れのパターンであるダブルボトムが完成しています。目先の調整一巡後に、本格的な上昇相場再開へ向けた動きとなることが期待されます(図1)。

(注1)直近値は2024年11月21日時点。 (注2)東証プライム騰落レシオの主なボトムと、その前後の日経平均株価を赤丸囲みで示した。 (注3)東証プライム騰落レシオが70~80%の箇所を赤色網掛けしている。

(出所)日本経済新聞社、東京証券取引所より野村證券投資情報部作成

東証REIT指数、下落傾向続くも日柄調整十分

東証REIT指数は下落傾向が続いています。国内金利上昇による、相対的な魅力度の低下や、REIT発行体の金利負担増への懸念が上値を抑えています。ただし、オフィスの空室率が低下傾向となる等、不動産市場の一部には需給改善もみられ、割安感を指摘する声もあります。そこで今回は、東証REIT指数のチャート上の重要ポイントを考察します。

まずはこれまでの大きな流れについて、月足チャート(図3)からみてみましょう。東証REIT指数は、2021年7月の2,186ptの高値から、2024年8月の1,621ptの安値にかけて中長期的な下落トレンドを形成しています。この下落局面の調整期間は38ヶ月で、2016年4月高値から17年11月安値までの20ヶ月を大幅に上回っており、過去の主要な下落局面の中では最長となっています。

また、2015年1月高値からの調整が続いているとみると、2017年11月安値までの35ヶ月で、こちらも上回っています。日柄面から見て十分な調整が進んでいると言えます。

(注1)直近値は2024年11月19日。 (注2)トレンドラインには主観が入っておりますのでご留意ください。 (注3)日柄は両端を含む。

(出所)JPX総研より野村證券投資情報部作成

次に週足チャート(図4)をみてみましょう。2024年8月の戻り高値は、下向きの52週移動平均線や21年7月以降の下降トレンドラインに抑えられており、21年7月高値形成後の下落局面が継続中であると考えられます。

ただし、前述のように調整期間が十分であることから、調整一巡後には底入れ反発の動きが期待されます。その際、52週移動平均線(11月19日:1,749.29pt)や下降トレンドライン(同1,765pt前後)を突破となれば、2~3年規模の中長期上昇トレンドに入る可能性が高まったと捉えられます。底入れ後、大きな変化に繋がっていくか注目されます。

(注1)直近値は2024年11月19日。天底の数値は日次終値ベース。 (注2)トレンドラインには主観が入っておりますのでご留意ください。

(出所)JPX総研より野村證券投資情報部作成

(野村證券投資情報部 岩本 竜太郎)

検索する

検索する