※画像はイメージです。

2024年7月11日に42,224円(終値)の最高値を更新した日経平均株価は、その後進行した円高を嫌気し、8月5日には前営業日比4,451円と史上最大の下げ幅を記録しました。その後は、米国の利下げ、不透明な国内政局、中東情勢の緊迫化、などが交錯し不安定な展開が続いています。本稿では、8月5日以降の乱高下の過程で株式市場の評価軸に何か変化が起きているのかどうかを確認してみましょう。

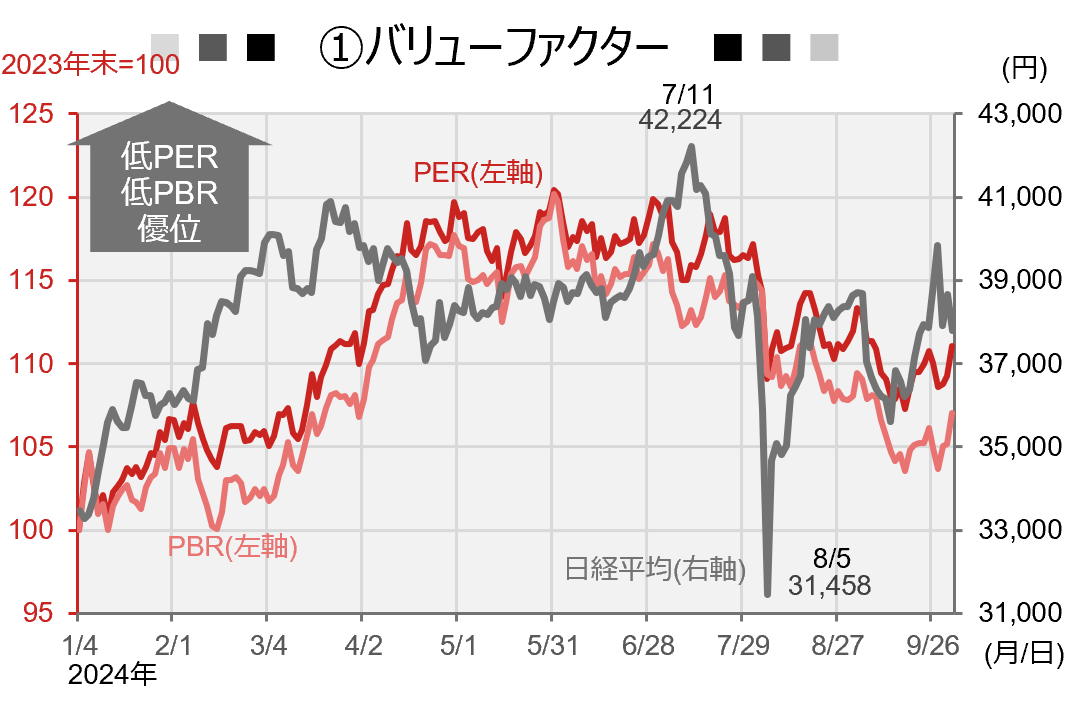

日経平均株価の推移と主要ファクターの累積リターン(2024年年初~)

バリューファクターの累積リターン

【事実①バリューファクター】‥2024年年初来、最高値達成の主役はPERやPBRなどバリューファクターでした。その後、日経平均株価が下落に転じる中で、バリューファクターはさえない展開となりましたが、年初来積み上げてきた累積リターンをすべて吐き出したわけではありません。また、足元では有効性復活の兆しがみられます。

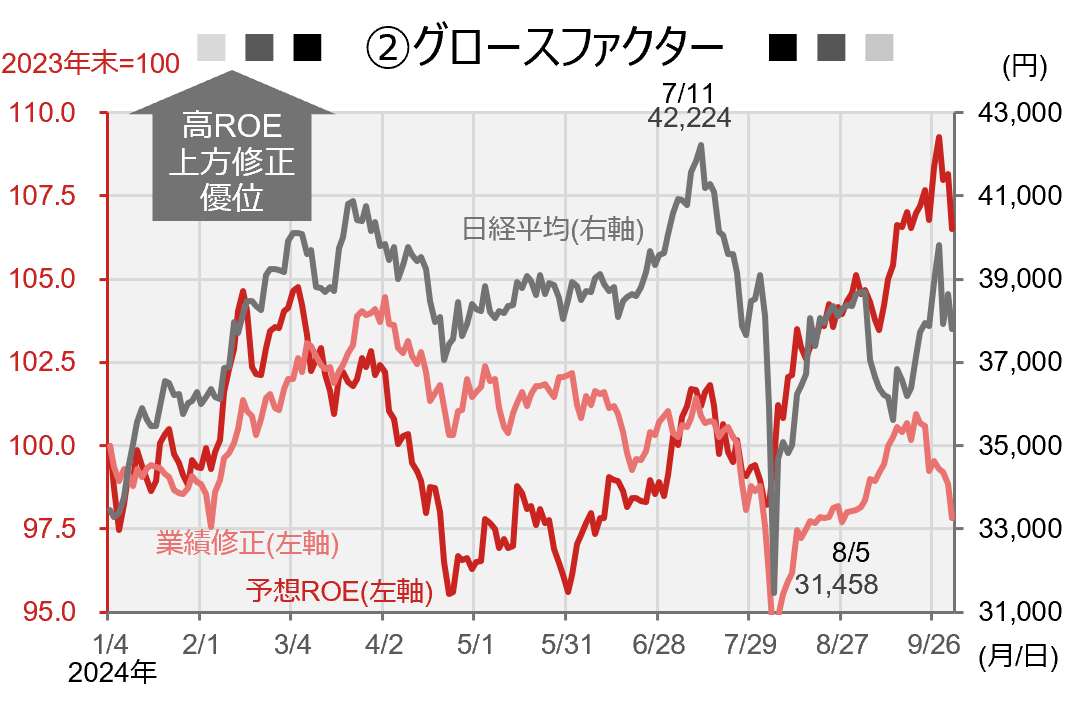

グロースファクターの累積リターン

【事実②グロースファクター】‥ROEや業績修正などのグロースファクターは最高値更新のメインプレイヤーではありませんでした。ただ、史上最大の下げ幅となった8月5日以降は、株価の回復とともに顕著な有効性を示しています。

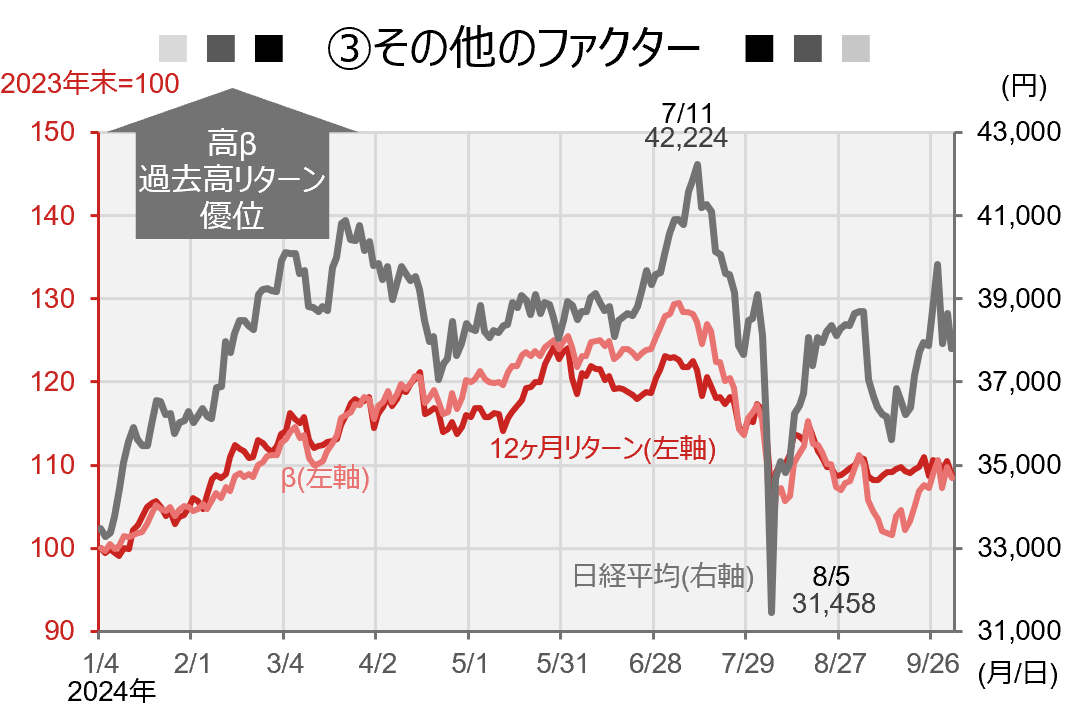

その他のファクターの累積リターン

【事実③その他のファクター】‥7月の最高値達成に至る過程では、先高観の強さからβ値や、過去12ヶ月リターンなどのファクターが有効性を発揮しました。その後の下落過程で、これらのファクターもさえない展開となりましたが、年初来積み上げてきた累積リターンをすべて吐き出したわけではありません。また、足元では有効性復活の兆しがみられます。

(注)日経平均株価の推移と、主要ファクターの2024年年初来の日次累積リターン。直近の値は2024年10月2日。いずれもファクタースコアの高い上位20%と下位20%の銘柄のリターンスプレッド。例えば予想ROEでは、ROEの高い20%と低い20%のリターンスプレッドとなっている。分析の母集団はラッセル野村Large Cap。②グロースファクターの図表は、見易さを優先し縦軸を制限している。

(出所)野村證券市場戦略リサーチ部より野村證券投資情報部作成

ファンダメンタルズ指標への信頼感は損なわれていない

株価が下方トレンドに転じる際には、往々にしてEPSやBPS、ROE、業績修正などファンダメンタルズ指標への信認が同時に低下します。これらファンダメンタルズ指標の多くは、PERやPBRなどのバリュー指標を構成する要素でもあるので、バリュー/グロースファクターの有効性が著しく低下します。

今回はどうかというと、8月5日までの下落過程では、バリュー/グロースファクターの有効性が低下したものの、その後の反発局面では再び有効性が復活しており、ファンダメンタルズ指標への信頼感は損なわれていないと考えられます。

なお、今回指摘した傾向は、9月27日に自民党新総裁選出の後も変化はないようです。為替市場などでは立候補者ごとに、金融政策面などでラベリングする動きが見られましたが、株式市場の物色という側面からは殆ど影響はなかったといってよいでしょう。

検索する

検索する