執筆:野村證券株式会社フード&アグリビジネス・コンサルティング部

エグゼクティブ・ディレクター 佐藤 光泰(2024年11月8日)

1.曲がり角を迎えた企業の農業参入

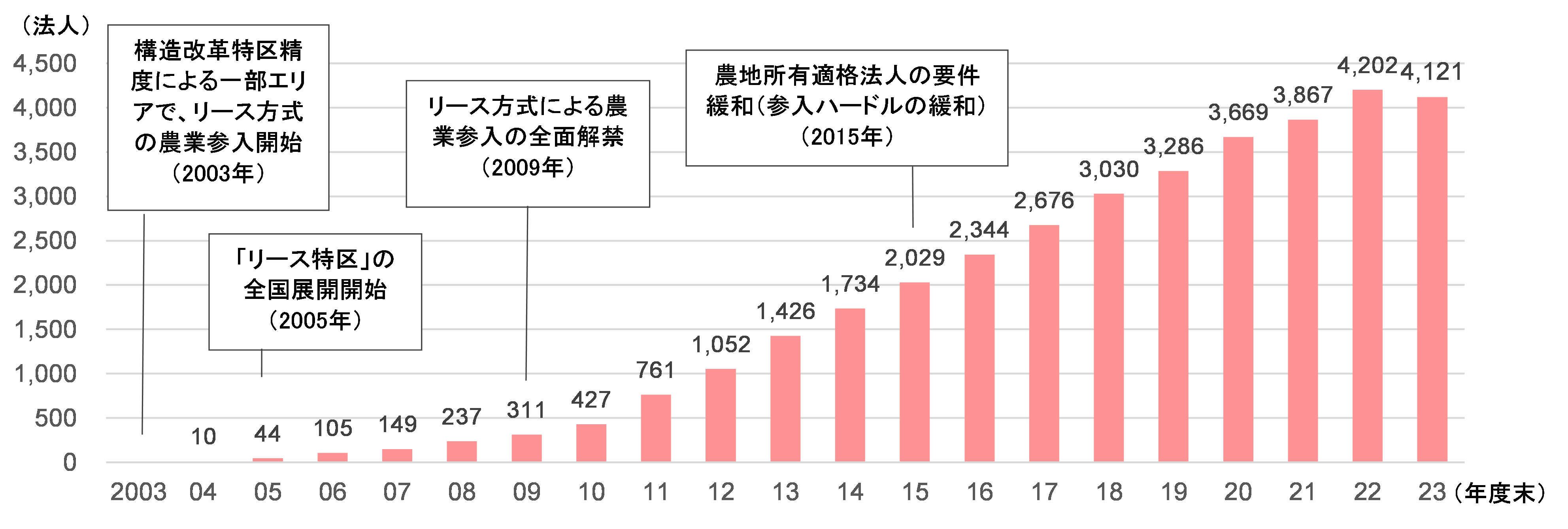

企業の農業参入は、2003年の構造改革特区制度による「農地リース方式(企業が自治体経由で農地を賃借して農業を行う方式)」が一部エリアで解禁されて以降、急増した。2005年に同制度が全国ではじまり、その後、2009年には農地法が改正され、同制度に依ることのない企業の農業参入が全国で認められるようになった。IT化や効率化が遅れている農業セクターに注目する企業は業界を問わず多く、2003年以降、同方式による企業の農業参入数は一貫して増加し、2022年度末には過去最高の4,202法人となった(図表1)。

図表1 農地リース方式で農業参入した法人数累計の推移

しかし、2023年度末の企業の農業参入数は4,121法人となり、2003年以降初めての前年比マイナスとなった。2023年の調査より集計方法が若干変更した影響があるかもしれないが、およそ20年に渡って企業の農業参入を調査・支援してきた筆者の肌感覚としても、前年比マイナスに特段の違和感はない。その要因は主に、「競争の激化」と「設備投資・運営コストの高止まり(による損益分岐点売上高の大幅上昇)」で説明がつく。前者は、これまで企業の農業参入が、運営効率の良い大規模施設園芸によるトマト栽培に集約する傾向が強く、新規参入が相次いだ影響で供給が過剰になりつつある面は否めない。これは栽培品目をはじめとするビジネスモデルの変更で対応可能であるが、問題は後者である。コロナ禍が終息した2022年以降の世界的な資源高などにより、設備投資・運営コストは目を疑うほどに高止まりしている。例えば、トマト栽培を行うための園芸施設への設備投資コスト(建屋と栽培設備を含む)は、15年前に10a(300坪)・1,000万円程度であったが、現在は同4,000~5,000万円に上昇している。また、エネルギー費や人件費、農薬・肥料・種苗費、物流費などの運営コストも軒並み上昇していることは周知のとおりである。

その一方で、トマトをはじめとする農産物の販売価格は15年前と比べて、品目により多少の上昇はあるものの、さほどの変化はみられない。つまり、売上高は大きく変わらないものの、総原価(原価+販管費)が急激に上昇している状況であり、事業継続が困難になりはじめている企業も少なくない。

撤退する企業の農業施設を譲り受ける「居抜き型」での参入は別としても、これまでの企業の農業参入の王道であった「地方で大規模園芸施設を新設する農業参入」は、ここにきて曲がり角の局面を迎えている。

2.今後の参入機会として都市農業ビジネスに注目

(1) 都市農業ビジネスの相対的に高い収益性と本業への副次的効果

このような環境の中、筆者は都市農業ビジネスに注目している。都市農業は、「市街地内の農地(都市計画法上の市街化区域[1]内にある生産緑地[2]など)、もしくはその周辺地域で行われる農業」を指す。

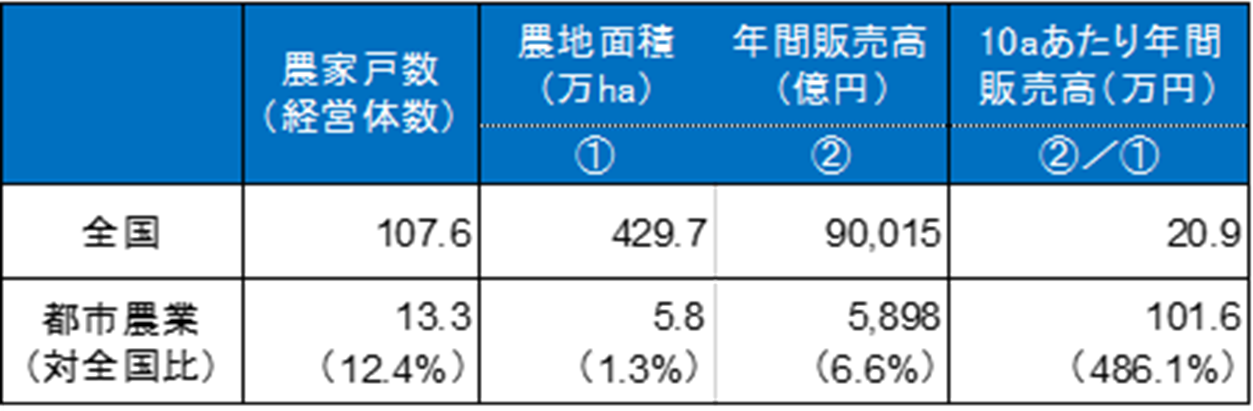

企業の農業参入として都市農業に注目する理由は2つある。一つ目は、産地と消費地が一体の都市農業では、相対的に収益性の高い農業ビジネスが実践可能な点である。都市農業が日本農業全体に占めるシェアは、農地面積では1.3%に過ぎないが、農家戸数では12.4%、販売金額では6.6%と小さくない。また、全国の農家(農業経営体)の平均販売高・耕作面積は年836万円・3.99haであるのに対し、都市農家(同)はそれぞれ443万円・0.4ha(4,360㎡)となっている。つまり、10aあたりの年間販売高は全国平均が20.9万円に対して都市農家は101.6万円であり、都市農家は全国平均のおよそ5倍の収益性を誇っている(図表2)。

図表2 都市農業の概況(全国平均との比較)

この背景には、ビジネスモデルの違いがある。全国の農家は稲作を中心とする農産物の販売を系統もしくは卸に依存するのに対して、都市農家は青果物を中心とする農産物や農産加工品、もしくは市民農園などの関連サービスを、自ら消費者や実需者へ直接販売・提供している。いわば「6次産業化」の実践である。それを実践できる最大の要因は、消費地に産地を有する「地の利」である。さらに、農業を専業として、かつ一定規模で事業を営む都市農家はそれほど多くなく、ビジネスの観点からみても競合環境は穏やかである。

都市農業のもう一つの注目理由は、都市農業の多面的な機能や役割を提供・享受することで、参入企業の社員や顧客へのシナジーが副次的に期待できる点である。都市農業は、消費地に近い利点を生かした新鮮な農産物を都市住民へ供給する機能だけでなく、都市住民への農業体験の場の提供のほか、災害に備えたオープンスペースの確保、「やすらぎ」や「潤い」といった緑地空間の提供など多様な役割を果たしている。国や自治体による都市農業の支援が手厚い理由として、このような都市農業の多面的な機能・役割がある。農業参入を検討する企業の多くは都市に本社を置く企業であり、従業員の多くは都市に居住し、また、本業における最終顧客の多くも都市の消費者であろう。そのため、参入企業が都市に農園を持つことで、従業員や都市の消費者との接点を通じたシナジーが期待される。従業員とのシナジーでは、プライベートで従業員同士が自然なかたちで交流できる場の提供を通じて、コロナ禍以降に定着した在宅ワークによるコミュニケーションの希薄化を補う効果などが期待できる。消費者とのシナジーでは、本業の製品やサービスにおける都市消費者へのマーケティングや販促の場としての活用だけでなく、日々の農園運営や定期的に開催する農園イベントなどを通じて、企業のミッション(会社の存在意義)やビジョン(会社の中長期目標)、バリュー(会社の価値観や行動指針)などを伝える場にもなるかもしれない。

これまでの企業の農業参入は、大半の従業員や最終顧客(都市消費者)からみると、「何となくやっている」認識はあるものの、それらに「実感」と「影響」を及ぼすものではない。従業員や最終顧客の日々の生活エリアに存在する都市農園を運営する企業への副次的効果は小さくない。

(2) 規制解除により都市農地の賃借件数と面積は増加中

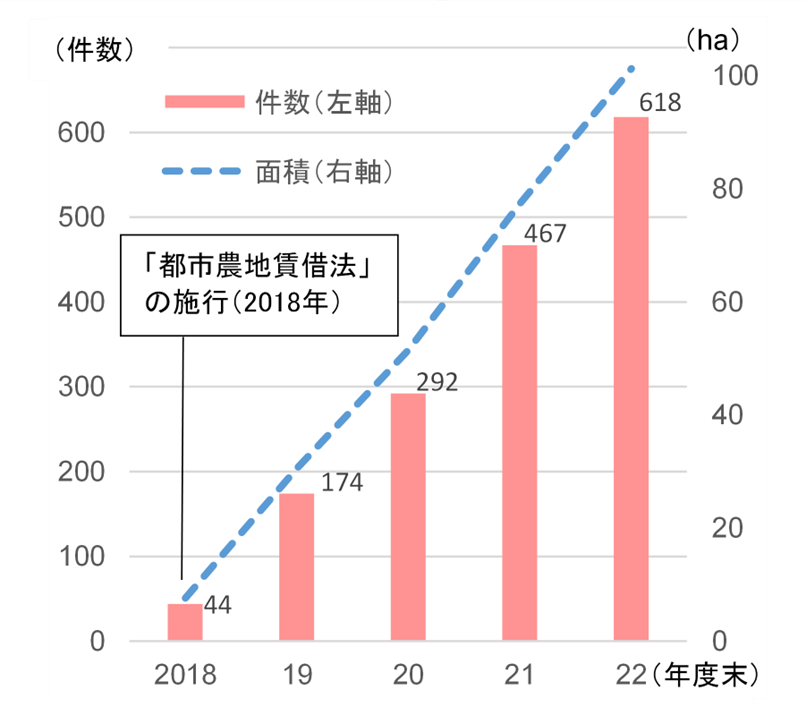

それでは、都市で企業の農業参入が進まなかった要因は何か。主因の一つに、都市農地を代表する生産緑地の賃貸規制があった。生産緑地に指定されると、固定資産税の農地課税(本来は宅地並み課税)や相続税の納税猶予などの租税措置が適用される。ただし、その条件として、所有者による30年間の営農が義務付けられ、営農目的であっても、第三者への賃貸は認められていなかった[3]。しかし、いわゆる生産緑地の「2022年問題」[4]を背景に、「都市農地の賃借の円滑化に関する法律(都市農地賃借法)」が2018年9月に成立・施行し、生産緑地の所有者が第三者へ賃貸した場合でも、租税措置が継続されることとなった。

同法は奏功し、本来は2022年に営農期限を迎える生産緑地の所有者の大半は、同法に基づく10年の期限延長を選択したことで、懸念されていた生産緑地の「2022年問題」は顕在化しなかった。また、生産緑地の賃貸件数は同法施行以降、急増している。2018年度末の賃借件数(累計)44件に対して、2020年度末に292件、2022年度末には618件に拡大している。現状、生産緑地を賃借して都市農業を開始する新規就農者の大半は個人事業主(それに準する企業やNPO法人などを含む)と推察されるが、今後、前項の注目理由などから、中堅・大企業などへ徐々にすそ野が拡がりはじめるものと予想する。

図表3「都市農地賃借法」による賃貸件数の推移

3.都市農業ビジネスの要諦は消費者を対象とするサービス事業

都市農業のビジネスモデルは、事業内容と顧客でそれぞれ2つに分類できる。事業内容は農産物の生産・販売事業と市民農園/農園カフェ・レストランなどのサービス事業であり、顧客は小売・外食などの実需者向け(B2B)か消費者向け(B2C)かである。それらを組み合わせた合計4つの選択肢の中で、企業が都市農業ビジネスで採るべきモデルは、消費者を対象とするサービス事業である。

もちろん、農園から近い中小外食・小売事業者へ青果物を直送し成功している都市農家も大勢いる。しかし、卸売ビジネスは、「定時・定量」供給が基本であり、農業参入初期の生産力が伴わない段階ではリスクが高い。また、都市の立地を最大限に生かした高い付加価値(粗利)と、前章で述べた企業の副次的効果を得るには、都市住民を対象としたサービス事業が都市農業ビジネスのベースとなる。

サービス事業の軸は、都市の消費者へ多面的な機能と役割を提供できる市民農園が相応しい。市民農園は農家でない消費者が小さな面積の農地を利用して自家用の野菜や花を栽培する農園であり、欧州では「クラインガルテン(小さな庭)」と呼ばれ古くから存在する。日本では1989年の「特定農地貸付に関する農地法等の特例に関する法律」、1990年の「市民農園整備促進法」の施行以降、主に自治体や農協、一部の農家が中心となって開設され、2022年度末時点で、全国4,308の市民農園が運営されている。

市民農園は、住民のレクリエーション、高齢者の生きがいづくり、生徒・児童の体験学習などの多様な目的で利用されるが、特に、農業と触れ合う機会の少ない都市住民による需要は高い。農林水産省の調査によれば、2022年の市街化区域内(都市農地)の市民農園の応募倍率(応募区画数/募集区画数)は1.15倍と需要が供給を上回る。同じく東京都の2023年の調査では、島しょを含む東京都全域の応募倍率は1.4倍、東京都区部(23区)では1.8倍となっており、都市部になるほど需要が高くなる傾向にある。

都内の市民農園で有名な施設は、小田急グループが経営する「アグリス成城」である。小田急線・成城学園前駅から徒歩1分の場所に、約5,000㎡の敷地に307区画(約3.0~7.5㎡/区画)を備える。利用料金は区画の大きさで異なり、月5,745~15,175円である。自治体や農協が運営する地方の市民農園と比較すると決して安くないが、常に空きがないほど人気を博している。その秘訣は、立地もさることながら、主に充実した施設と充実した付加サービスにある。施設は休憩ができるラウンジやトイレ、シャワー、冷暖房を完備したクラブハウスがあり、ジム感覚で通う住民も少なくない。また、農具や農業資材(堆肥・農薬・種苗など)はすべて提供され、常駐の管理人による栽培指導・代行サービスもある。さらに、フラワーアレンジメントなどのカルチャースクールやイベントが定期的に開催されるなど、利用者を飽きさせない仕組みを構築している。

図表4 小田急グループが経営する都市型市民農園「アグリス成城」

このように市民農園自体の需要は都市で高いが、それに派生する有望なビジネス形態を2つ紹介したい。まず一つは、ユニバーサル農園である。農業の多面的な機能の一つに、農作業を通した疾病の予防やリハビリ、精神・肉体的な症状の治癒・緩和などがある。ユニバーサル農園は、このような機能を提供する目的で、「障がい者や高齢者、ひきこもり、触法者などの多属性の利用者のほか、子どもから高齢者までの多世代の利用者の様々な態様に配慮した受入可能な農園」である。障がい者などの多属性の住民は都市部に集まりやすいが、都市は社会復帰や症状の緩和を促す取り組みを提供できる場が少ない。農業参入を検討する企業が都市でユニバーサル農園を経営する意義は大きく、関連ビジネスはもちろん、SDGsの観点からも大義の立つ取り組みとなる。農林水産省では、農福連携対策として市民農園におけるユニバーサル農園の開設を支援し、それら整備における補助金(農山漁村振興交付金)で積極的に後押ししている。

もう一つのビジネス形態は、クロスセル(追加サービス)事業である。市民農園を通して利用者やエリア住民が常時来園する仕組みを構築することで、クロスセルの機会が生まれる。有望事業は、農園カフェ・レストラン事業である。生産緑地の固定資産税は農地課税のため、同じ市街地区域内にある宅地化農地[5]とは桁違いに低い。例えば、東京都世田谷区成城の成城学園前駅から徒歩10分にある生産緑地の相続税評価額(農業投資価格[6])は、隣接する宅地化農地の評価額(相続税路線価)の実に512分の1である[7]。生産緑地の賃借料は固定資産税をもとに計算するケースが多く、生産緑地以外の地目で経営する近隣のカフェやレストランと比較すると、賃料固定費は相対的に小さくなる。これまで、生産緑地内でこのような飲食施設を設置することはできなかったが、2017年6月の「都市緑地法等の一部を改正する法律(改正生産緑地法)」の施行により、生産緑地地区内で農産加工品の製造施設や直売施設、農家カフェ・レストランなどの飲食施設の設置が可能となった。賃料負担が小さいため、低い損益分岐点で飲食経営ができるだけでなく、食材調達をエリア内の幅広い農業者と連携することで、経済的利得をエリア内の都市農家にも分かち合える利点もある。

4.都市農業ビジネスの収支シミュレーションと事業ビジョンの肝要性

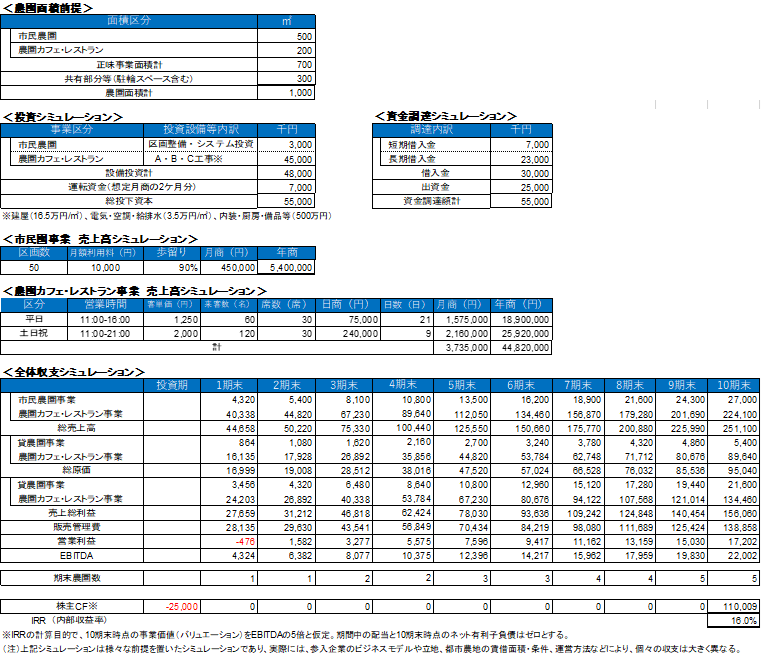

本稿の最後に、都市農業ビジネスの収支シミュレーションを行いたい。なお、当シミュレーションは、都市農業ビジネスの収支イメージを共有する目的で、様々な前提(仮定)を置いて、筆者が独自に推計したものである。実際には参入企業のビジネスモデルや立地、都市農地の賃借面積・条件、運営方法などにより、個々の収支は大きく異なる点に注意してほしい。

シミュレーションの主な前提として、都市農地は生産緑地とし、賃借する農園面積は300坪(1,000㎡)と仮定する。実施する事業は、①市民農園事業(500㎡:10㎡/区画×50区画)、②農園カフェ・レストラン事業(200㎡[8])とする。市民農園事業の月額利用料は、栽培代行などの付加サービス込みで月額利用料金を1万円、稼働率を9割、事業粗利益率を80%とおく。農園カフェ・レストラン事業は、農園内とエリア内で栽培された農産物などのブッフェ形式のメニューを軸[9]とし、席回転率を平日2回転、休日4回転、事業粗利益率を60%と置く。その他の主な前提は図表5の通りである。このような事業規模・内容の都市農園を、2年に一度、新たに開設していく事業展開を想定する。

図表5 都市農業ビジネスの収支シミュレーション(参考)

上記シミュレーション結果をみて気づくのは、都市農業ビジネスは売上高や利益などの事業規模が限定的な点である。都市農業はまとまった農地を確保できず事業規模の制限を受ける。そのため、特定エリアに複数の農園を確保・運営する「ドミナント戦略」が基本となるが、それでも農業参入で5年後に売上高30億円、10年後に同100億円といった急速な事業展開を企図する企業には向かない。サービス事業が主体の都市農業といえども、農業ビジネスに変わりはなく、エリアに密着した「地に足のついた」事業運営が何より求められる。加速度的なビジネスモデルを採ると、必ずどこかにしわ寄せがいき、レピュテーションリスク(企業の信用やブランド価値が低下し損失を被るリスク)を生む。新規事業として再生産可能な利益を残すことは大前提としつつも、都市農業ビジネスは、地域住民とのふれあいを通じた本業とのシナジーの発揮や、従業員(とその家族)のふれ合いの場の構築、ステークホルダーである最終顧客(都市住民)の憩いの場の提供など、都市農業が有する多面的な機能や価値に目を向けた企業に合致する。つまり、都市農業ビジネスを通して、企業として中長期に成し遂げるゴールやあるべき姿を明確にする「農業参入ビジョン」が、何よりも肝要となる。

[1] 都市計画の区域内で、既に市街地となっている区域と、およそ10年以内に優先的かつ 計画的に市街化を図ることになっている区域。

[2] 生産緑地法で定められた市街化区域内にある「保全すべき農地」であり、良好な生活環境の確保に効用があり、公共施設等の敷地として適している農地が生産緑地として指定される。都市農地の2割強を占める。

[3] 生産緑地の指定を受けて、営農期間30年内に賃貸もしくは売却(市街化区域内の農地転用は農業委員会の許可などは不要)した場合、固定資資産税は宅地並み課税となり、相続税の納税猶予は打ち切られる。農民運動全国連合会によると、東京都で1農家が受けている相続税の平均猶予税額は約2億2,000万円であり、納税猶予が打ち切られると、これに年3.6%の金利を加えた額が支払う合計納税金額となる。

[4] 1991年の改正生産緑地法により最初に生産緑地に指定されたのが1992年であり、30年間の営農期間が終了する2022年に多くの生産緑地が解除され、住宅地として大量供給されることで地価の暴落が懸念された問題(筆者レポート:「生産緑地の『2022年問題』と都市農業(2018年6月)参照」 野村アグリプランニング&アドバイザリー 生産緑地の「2022年問題」と都市農業 (PDF) (nomuraholdings.com))

[5] 市街化区域内にある生産緑地以外の農地

[6] 農地等が恒久的に農業の用に供されるとした場合に通常成立すると認められる取引価格として国税局長等が決定した価格をいい、相続税や贈与税を課税するときの財産を評価する基準である「財産評価基準」の一つに数えられる。

[7] 筆者レポート「生産緑地の『2022年問題』と都市農業(2018年6月)」の図表7参照(レポートURLは本稿P3の脚注4)

[8] 「改正正生産緑地法(2017年6月)」では、生産緑地に設置できる飲食施設は全体面積の10分の2以下であることが定められている。

[9] 同法の飲食施設では、当該生産緑地またはエリア内(市区町村等)で生産された農産物等を原材料等に5割以上使用する必要がある。

ディスクレイマー

本資料は、ご参考のために野村證券株式会社が独自に作成したものです。本資料に関する事項について貴社が意思決定を行う場合には、事前に貴社の弁護士、会計士、税理士等にご確認いただきますようお願い申し上げます。本資料は、新聞その他の情報メディアによる報道、民間調査機関等による各種刊行物、インターネットホームページ、有価証券報告書及びプレスリリース等の情報に基づいて作成しておりますが、野村證券株式会社はそれらの情報を、独自の検証を行うことなく、そのまま利用しており、その正確性及び完全性に関して責任を負うものではありません。また、本資料のいかなる部分も一切の権利は野村證券株式会社に属しており、電子的または機械的な方法を問わず、いかなる目的であれ、無断で複製または転送等を行わないようお願い致します。

当社で取り扱う商品等へのご投資には、各商品等に所定の手数料等(国内株式取引の場合は約定代金に対して最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料、投資信託の場合は銘柄ごとに設定された購入時手数料(換金時手数料)および運用管理費用(信託報酬)等の諸経費、等)をご負担いただく場合があります。また、各商品等には価格の変動等による損失が生じるおそれがあります。商品ごとに手数料等およびリスクは異なりますので、当該商品等の契約締結前交付書面、上場有価証券等書面、目論見書、等をよくお読みください。

国内株式(国内REIT、国内ETF、国内ETN、国内インフラファンドを含む)の売買取引には、約定代金に対し最大1.43%(税込み)(20万円以下の場合は、2,860円(税込み))の売買手数料をいただきます。国内株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。国内株式は株価の変動により損失が生じるおそれがあります。

外国株式の売買取引には、売買金額(現地約定金額に現地手数料と税金等を買いの場合には加え、売りの場合には差し引いた額)に対し最大1.045%(税込み)(売買代金が75万円以下の場合は最大7,810円(税込み))の国内売買手数料をいただきます。外国の金融商品市場での現地手数料や税金等は国や地域により異なります。外国株式を相対取引(募集等を含む)によりご購入いただく場合は、購入対価のみお支払いいただきます。ただし、相対取引による売買においても、お客様との合意に基づき、別途手数料をいただくことがあります。外国株式は株価の変動および為替相場の変動等により損失が生じるおそれがあります。

野村證券株式会社

金融商品取引業者 関東財務局長(金商) 第142号

加入協会/日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

検索する

検索する