※画像はイメージです。

日本:2024年7-9月期決算レビュー

2024年7-9月期の方向性がほぼ定まる

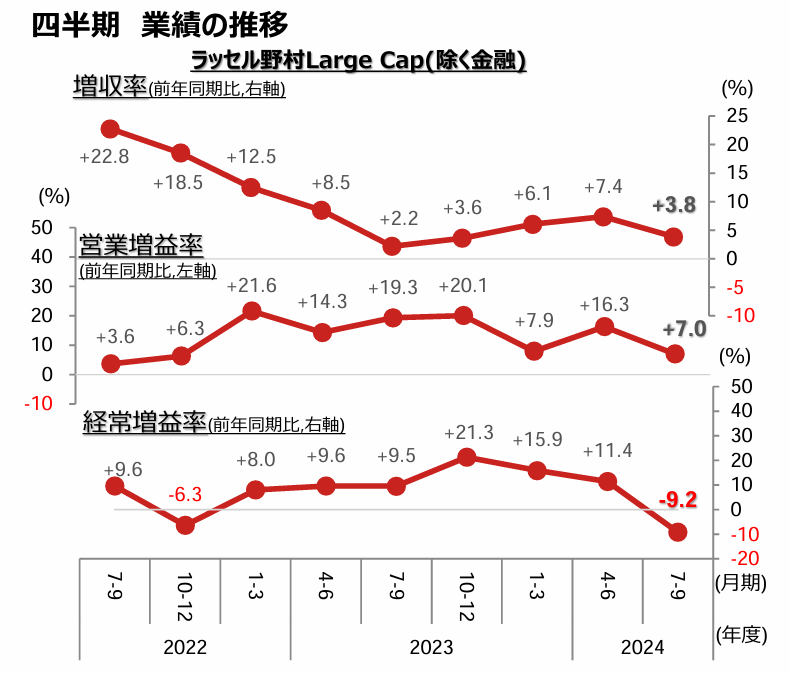

2024年7-9月期決算がほぼ固まりました。ラッセル野村Large Cap(除く金融)では、売上高が前年同期比+3.8%、営業利益は同+7.0%となった模様です。事前のコンセンサス予想である、売上高で同+3.6%、営業利益で同+3.2%をいずれも上回って着地しました。

7-9月期は生産活動が踊り場であったことに加え、為替も円高気味で推移したことから、増収率は前四半期より低下しました。ただ、前年度より引き続き、コスト増を自らの製品・サービス価格に転嫁する動きは続いており、増収率に比べて比較的高い営業増益率を確保することができました。

ただ、経常利益は同-9.2%と減益となりました。ラッセル野村Large Cap(除く金融)の経常利益が減益となるのは、2022年10-12月期以来となります。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

(注1)ラッセル野村Large Cap(除く金融)の四半期・増収率および営業増益率、経常増益率の推移。

(注2)2024年4-6月期までは実績値、2024年7-9月期は、2024年11月12日までに決算発表を終えた企業を対象にしている。

(注3)2022年7-9月期以降はソフトバンクグループを集計から除外している。2024年1-3月期以降はさらに公益セクターに属する企業を除外している。

(出所)QUICKなどより野村證券投資情報部作成

業績は製造業中心に踊り場感が

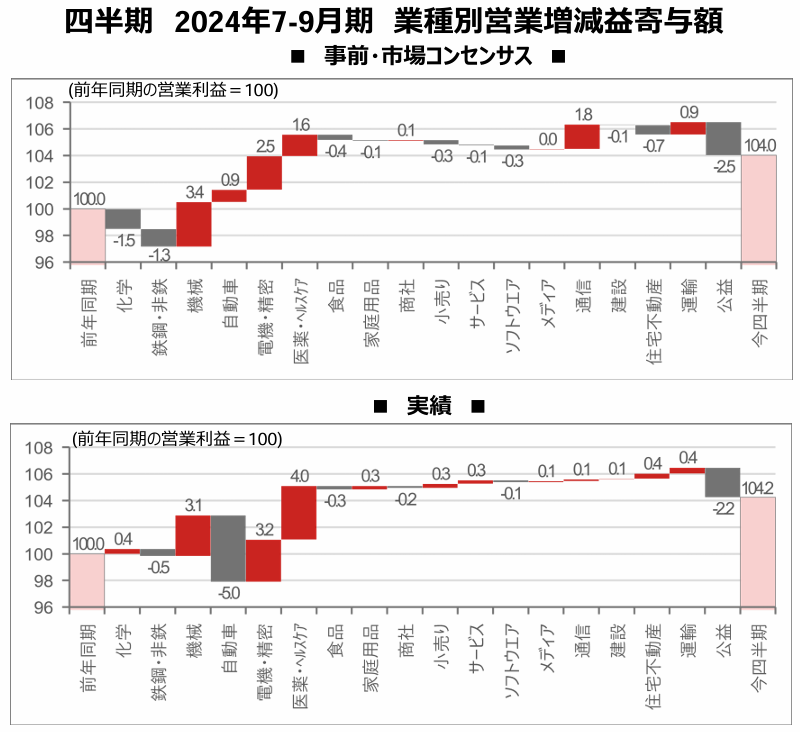

業種レベルでは、2024年7-9月期は決算シーズン入り前には(下図、上)、①中国のデフレ輸出の影響から素材業種で減益となるものの、②生成AIやスマホの回復などから機械や電機・精密が業績をけん引する。③コスト増の影響が大きい内需・サービス業種はやや苦しい、展開が見込まれていました。

実際には、①素材業種では中国のデフレ輸出の影響は意外に軽微であったものの、②自動車が型式認証不正や米国でのインセンティブ増加の影響などから大幅な減益要因となりました。一方、③内需・サービス業種では想定以上に価格転嫁が順調に進んだ結果、薄く広く全体の営業増益に寄与しました(下図、下)。

2023年年央以降、我が国の業績のモメンタムは、製造業/非製造業問わずほぼ全業種で強く、業績のけん引役が一部業種に限られる欧米とは一線を画してきました。ただ、今回の決算では、主力製造業の業況観に格差が生じているとも見えることから今後の展開が気になるところです。

(注)ラッセル野村Large Cap(除く金融)の2024年7-9月期営業利益の業種別増減益寄与額。上段は、2024年9月末時点の市場コンセンサス予想で、コンセンサス予想が存在している企業のみ集計している。下段は、実績値で、2024年11月12日までに決算発表を終えた企業を集計している。数値はいずれも、実際の営業利益およびその増減額を、ラッセル野村Large Cap(除く金融)の前年同期営業利益総額を100として指数化している。

(出所)野村證券投資情報部作成

製造業の今後の業績の方向性は?

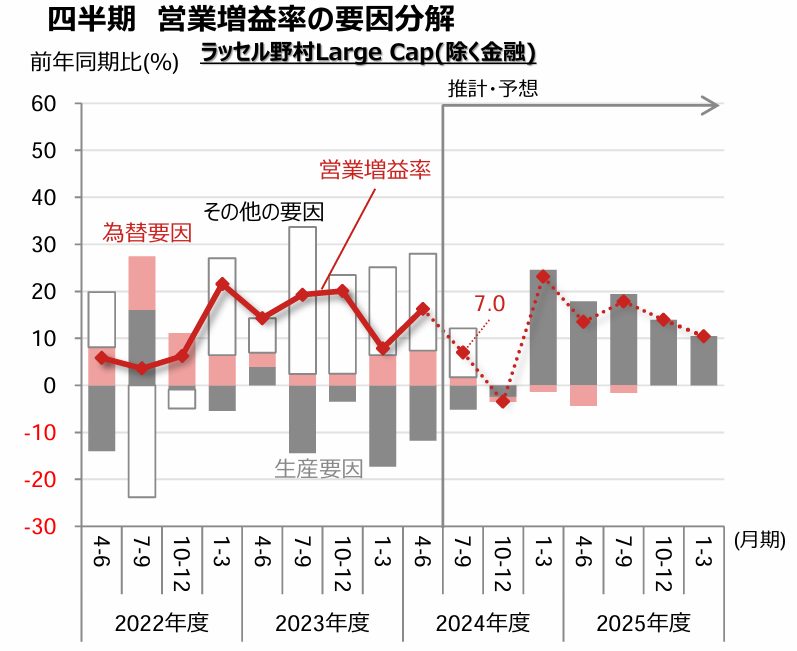

製造業の2024年7-9月期が不本意な結果となった理由としては、製造業の業績に影響が大きい、為替と生産がともに業績ドライバーとして機能しなかったことに尽きるでしょう。7-9月期は、米ドル円レートが前年同期に対して1.5円/米ドル程度円高(期中平均)、鉱工業生産は前年同期比-1.3%となりました。

ただ、生産活動については今後2024年度下期以降、急速に回復感を強めてゆくことが予想されており、今回の決算を契機に製造業が業績のけん引役から滑り落ちる公算は小さいと考えられます。

(注1)ラッセル野村Large Cap(除く金融)の営業増益率の四半期の推移。2024年4-6月期までは実績値、2024年7-9月期は、2024年11月12日までに決算発表を終えた企業を対象にしている。2024年10-12月期以降はマクロ前提による試算値で、為替は145円/米ドル、鉱工業生産は2024年10月9日時点の野村證券経済調査部による予想、その他の要因は考慮していない。

(注2)積み上げグラフは、営業増益率を、生産要因、為替要因、その他(残差)に分解したもの。1%の生産増加で4%、1円/米ドルの円安で0.4%弱、営業利益が増加すると仮定している。その他(残差)には、マージンの改善、イレギュラーなコストの発生に伴う利益変動、などの要因が含まれる。

(出所)野村證券投資情報部作成

なぜ経常減益となった?

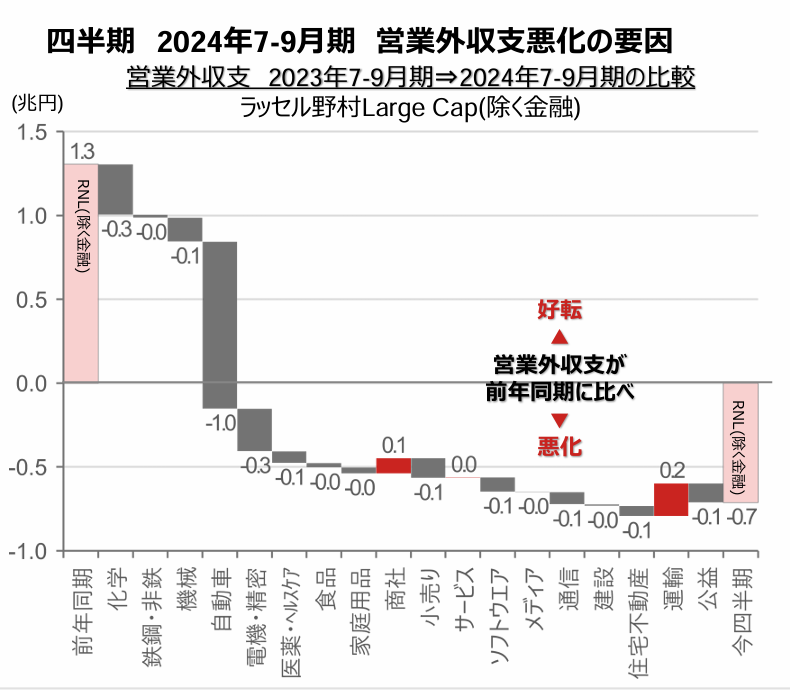

2024年7-9月期は、ラッセル野村Large Cap(除く金融)で営業外収支が前年同期の+1.3兆円から、-0.7兆円へと悪化し、経常減益となりました。営業外収支悪化の主な要因は以下のとおりです。

【円高】‥米ドル円レート(期末値)が、前四半期比で19円/米ドル、前年同期比で6円/米ドル円高が進んだため、海外での取引や資産の比率が高い、自動車など主力製造業で為替にかかわる多額の評価損・差損が発生しました。小売りや、ソフトウエア、住宅・不動産でも海外での事業ウエイトが高い企業で同様の傾向が見られました。

【燃料費調整】‥公益産業で燃料費等調整制度の期ずれにより営業外収支が大きく悪化しました。

【構造改革】‥一部企業で構造改革やリストラにともなう損失が発生しています。

このように、営業外収支の悪化の要因は、そのほとんどがキャッシュ・アウトフローを伴うものではなく、同時に一過性のものと考えられます。特に為替にかかわる部分は、今後150円/米ドル程度で推移すれば、2024年度通期業績への影響はほぼ消滅すると考えられます。日本企業の業績モメンタムが大きく変質した可能性は低いと見られます。

(注)ラッセル野村Large Cap(除く金融)の営業外収支を2023年7-9月期と2024年7-9月期とで比較し、その変化幅に対する業種ごとの寄与額を示している。2024年11月12日までに決算発表を終えた企業を対象にしている。

(出所)野村證券投資情報部作成

(野村證券投資情報部 伊藤 高志)

検索する

検索する