※執筆時点 日本時間12月13日(金)12:00

今週:米CPI無事通過&テック決算明暗

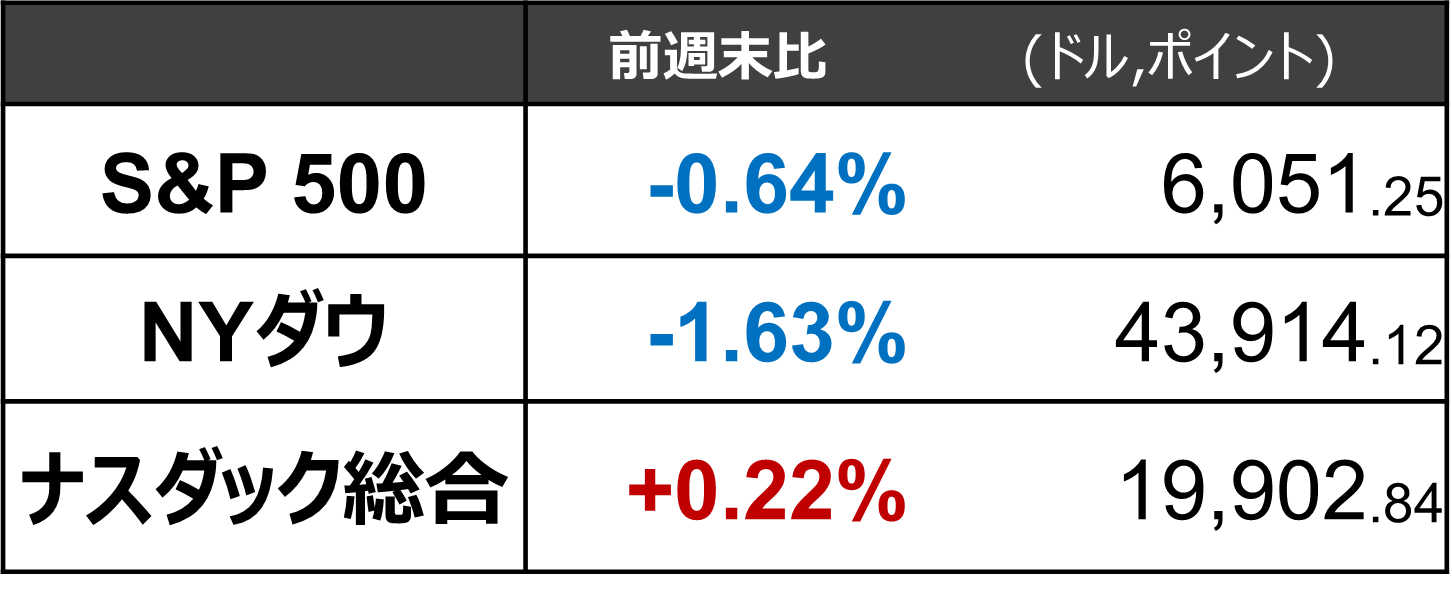

※12月6日(金)- 12月12日(木)4営業日の騰落

11月の米CPI(消費者物価指数)の内容が概ね市場予想通りとなったことから先物金利は2024年12月FOMC(米連邦公開市場委員会)での利下げをほぼ完全に織り込み、市場金利が低下しました。これを受けて金利に敏感な情報技術関連株が上昇し、ナスダック総合指数は一時、史上初の20,000ポイント台を付けました。

注目決算はまちまちの内容

ただ、情報技術株のファンダメンタルズは必ずしもポジティブなものばかりではありませんでした。注目されたソフトウェア大手2社、アドビ(ADBE)とオラクル(ORCL)の2024年9-11月期決算発表では、いずれも2024年12月-2025年2月期のEPS(一株当たり利益)会社見通しが市場予想を下回りました。アドビは生成AI需要増による画像編集ソフトウェアの業績拡大が、オラクルは生成AI向けを中心としたクラウドサーバー需要増による業績拡大がそれぞれ期待されていただけに、決算発表日翌日にはどちらの株価も下落しました。

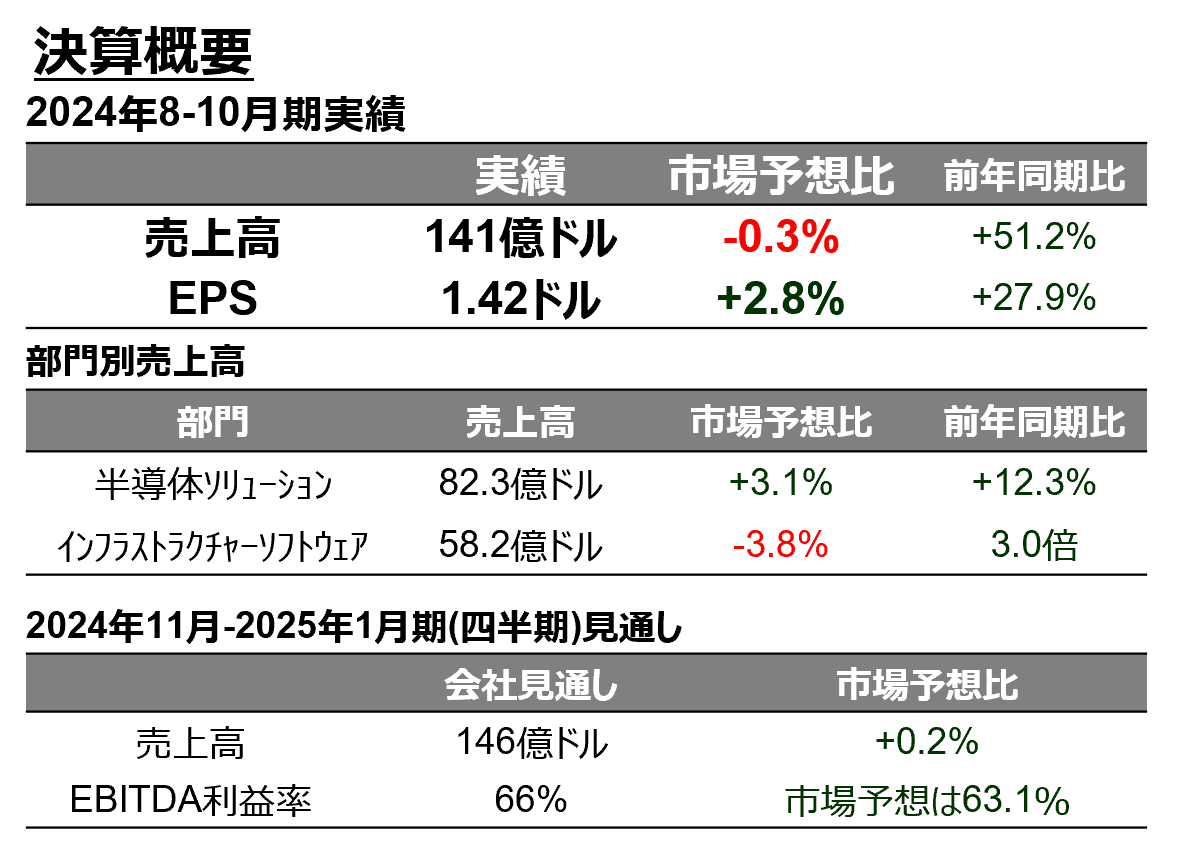

一方、通信向け半導体及びソフトウェア大手のブロードコム(AVGO)の2024年11月-2025年1月期のEPS会社見通しは市場予想を上回りました。アップル(AAPL)がAI用半導体を自社開発すると伝わり業績懸念もありましたが、ブロードコムは決算発表の際にアップルとのAI半導体開発が複数年契約になるとコメントし、安心感が広がりました。

同社は、2024年8月-10月期決算で部門別売上高も開示しましたが、インフラストラクチャーソフトウェア部門が市場予想を下回り、半導体部門が市場予想を上回っています。なお、インフラストラクチャーソフトウェア部門の売上急増は買収効果に起因しています。

(ご参考)ブロードコム決算

個社の決算内容だけでセクター全体を判断することに注意は必要ですが、前述の3社を見る限り生成AIの活用によるソフトウェアセクターの業績上振れシナリオにはまだ注意が必要と考えられます。まずは、設備投資などで堅調なハード(特に半導体)が情報技術セクターのけん引役であることに注目すべきでしょう。

AI関連の成長は終わっていないが、それ以外にも目を

野村では、AI関連産業を引き続き強気にみていますが、2025年後半からAIの投資テーマが変化する可能性が高いことから、局面変化に応じ柔軟に投資対象を選抜すべきだと考えています。指標として注目されるのは、クラウド事業者の設備投資計画とAIサーバーメーカーの在庫です。向こう6~9ヶ月間の短期については、エヌビディア(NVDA)のGB200の納入が2025年のAIサイクルの上昇局面を維持するカギになるでしょう。ただし、エヌビディアが公表しているロードマップによると、次のAIシステム性能の大幅な向上は2027-2028年との見通しが示されており、2027年前半頃までに設備投資が鈍化する可能性があります。足元ではGB200自体が米国の大手クラウド事業者の設備投資を一段と高めますが、2年後頃から不透明感が出てくると想定されます。また、足元ではビットコイン採掘の需要も想定されますが、これまでの歴史から考えるとAIサーバーメーカーにおける過剰在庫はAI半導体にとっても良くない兆候とされており、その動向を確認していきたいと考えます。

AI関連以外の情報技術銘柄について、仕様アップグレード(特にオンデバイスAI)とバリュエーションの割安感を踏まえ、L字型サイクルの底から脱しつつあるなかで選択肢の一つであると考えています。

来週:FOMCでは「見通し」の上振れに注意

17日(火)~18日(水)に米国でFOMC(米連邦公開市場委員会)が開催されます。FRB(米連邦準備理事会)の政策判断を見極める上で注目された11月CPI(消費者物価指数)は食品・エネルギーを除くコア指数の前月比上昇率が市場予想に一致したことから、市場では今回のFOMCにおける利下げをほぼ織り込んでいます。

ただし、コアCPIは4ヶ月連続で前月比+0.3%と、年率換算でインフレ目標である2.0%を上回る上昇率を続けていること、11月PPI(生産者物価指数)は市場予想を上回ったこと、トランプ次期政権が関税の引き上げを公言していること等から、「FRBは早晩、様子見に転じるのではないか」との見方が高まっています。今回の会合では経済・政策金利見通しが公表されることから、FRBが次期政権の政策をどの程度経済見通しに織り込んでいるかを含めて注目が集まります。

株価に水を差す「長期金利上昇」をどこまでとみるか?

足元では米長期金利(10年国債利回り)がやや上昇し、4.3%台で推移しています。米長期金利上昇は株価への下押し圧力となりますが、野村ではインフレ再燃リスクが台頭しても米長期金利が5%超へ上昇することは見込み難いと考えています。米長期金利は、利下げ到達点の市場期待を示す3年先1ヶ月金利と相関が高いことが知られています。過去の相関に基づけば5%超となるのは、 3年先1ヶ月金利が4.5%前後以上となるような場合と想定されます。ただ、12月FOMCで0.25%ポイントの利下げが実施され政策金利が4.25%~4.50%となれば、 3年先1ヶ月金利が4.5%以上となるシナリオは再利上げが視野に入るケースに該当することになります。景気・インフレは1~2年のようなスパンで見れば減速傾向を辿っているため、金融政策は引き締め的と推察され、再利上げはあくまでリスクシナリオの位置づけです。インフレ再燃時に米10年長期金利が4%台後半まで上昇した場合の株価への下押し圧力は想定しなければなりませんが、仮に5%が近づけば行き過ぎと考えることができます。

堅調な景気は続くかを年末商戦でチェック

そのほか、11月小売売上高(17日)では、業種別の売上動向等から、年末商戦の個人消費動向を確認したいと考えます。FRBが重視する11月コアPCEデフレーター(20日)は、FOMC直後でもあり、相場に与える影響は限定的とはみられますが、足元のインフレの状況を把握する上で、確認が必要です。

検索する

検索する