(注)画像はイメージです。

海外市場の振り返り

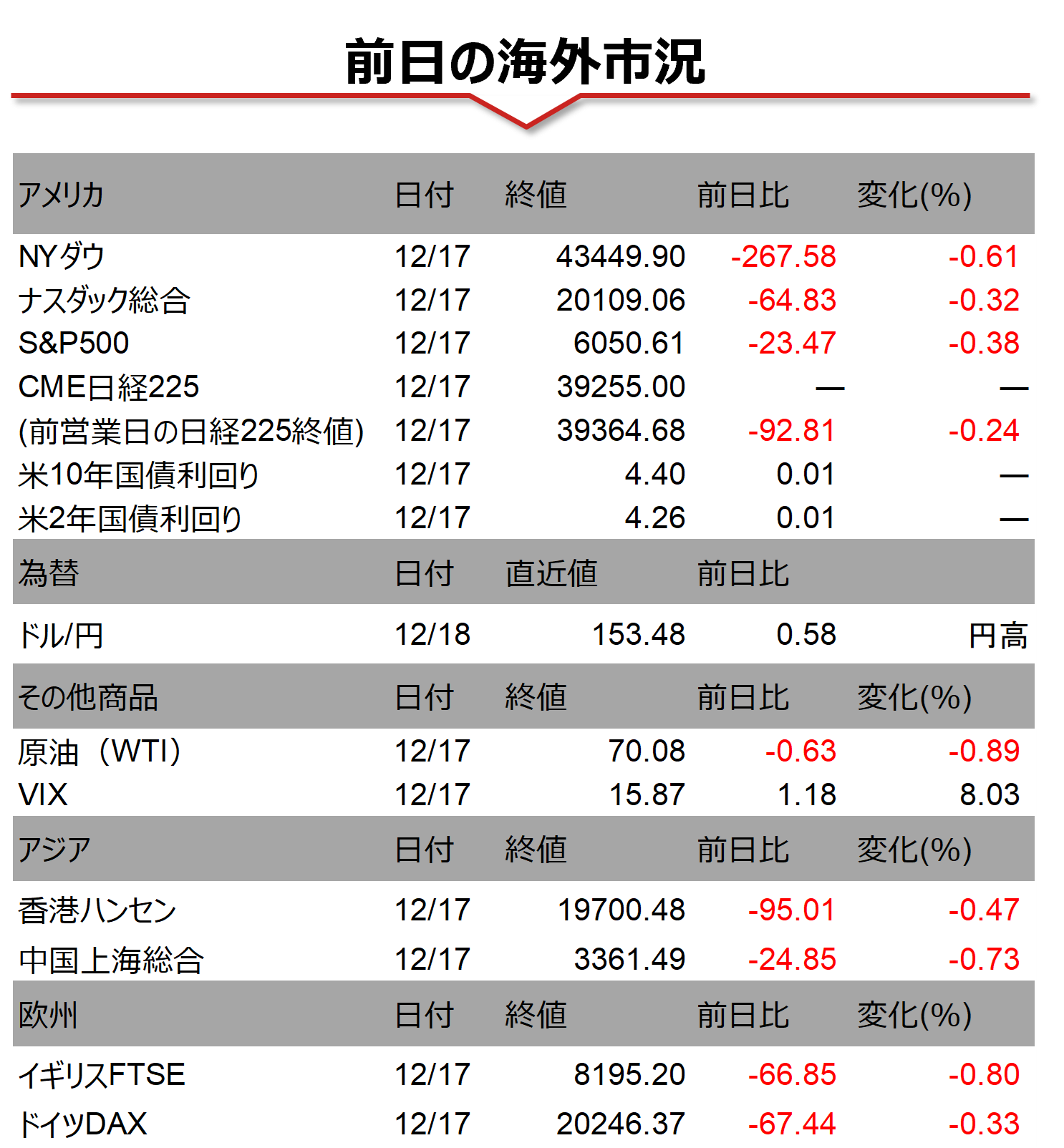

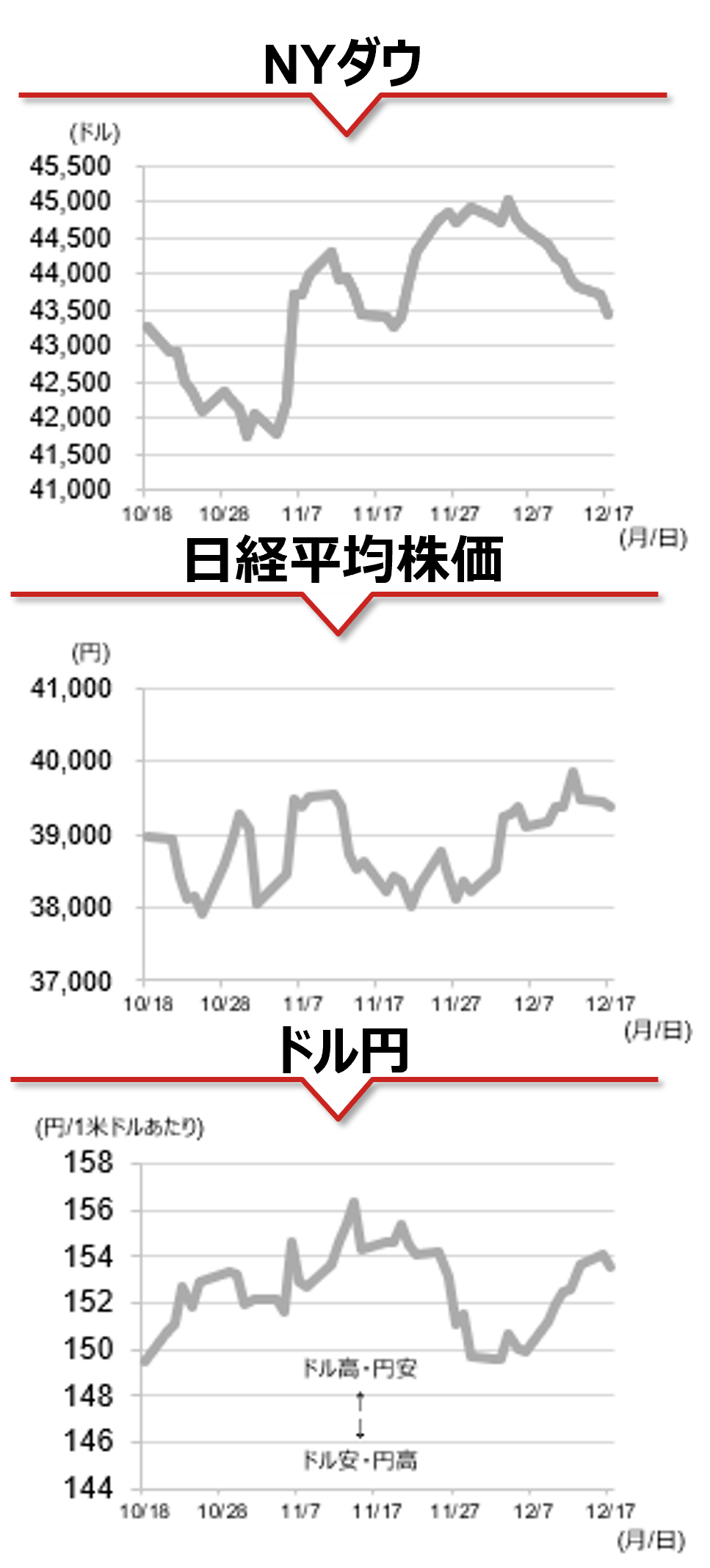

17日の米国株式市場では、NY主要3指数が揃って下落しました。NYダウは1978年2月以来の9営業日の続落となりました。FOMCの結果発表を翌日に控えて警戒感が広がり、株価の重石となりました。FRBが12月会合での0.25%ポイントの利下げをするとの見方が依然優勢ですが、朝方発表された11月米小売売上高が消費の堅調さを示唆する内容だったことから、2025年の利下げ回数が少なくなるとの見方が相場を下押ししました。個別では、米医療保険大手ユナイテッド・ヘルス・グループ(UNH)が続落し、連日で上場来高値を更新していた米半導体のブロードコム(AVGO)も反落しました。為替市場では、米国債利回りの上昇が一服する中、1ドル=153円台半ばまで円高方向に値を戻しました。

相場の注目点

日米の金融政策に引き続き注目です。市場では12月FOMCでの0.25%ポイントの利下げを概ね織り込んだ状況にあるため、焦点はパウエルFRB議長の記者会見や、FOMC参加者の政策金利見通し(ドット・チャート)です。仮に、今会合で政策金利見通しが引き上げられ、25年中の利下げ回数の減少が示された場合には、米金利の上昇とドル高要因となります。ただし、来年以降の市場の利下げ観測は後退しつつあり、25年中の利下げ幅が0.5%ポイントを下回る可能性を織り込みつつあります。また、トランプ次期政権の政策を踏まえて、パウエル議長は今後の金融政策について柔軟な姿勢を示さざるを得ないと考えられます。そのため、市場の反応は限定的になると野村ではみています。他方、本日から明日19日まで開催される日銀の12月会合では、利上げ見送りがコンセンサスです。FOMC後の円安ドル高の勢いが限定された場合には、日銀は利上げを見送りするとの見方が一段と強まり、足元のドル円はレンジ内での動きになりやすいとみています。

(野村證券 投資情報部 坪川 一浩)

(注)データは日本時間2024年12月18日午前7時半頃、QUICKより取得。ただしドル円相場の前日の数値は日銀公表値で、東京市場、取引時間ベース。CME日経平均先物は、直近限月。チャートは日次終値ベースですが、直近値は終値ではない場合があります。

検索する

検索する