日米の金融政策決定会合の結果が発表されました。FRB(米連邦準備理事会)が0.25ポイントの利下げを実施した一方で、日本銀行は政策金利を据え置きました。この会合の結果を踏まえた日米の金融政策の見方について、野村證券ストラテジストが解説します。

FOMC「タカ派的利下げ」でNYダウ1100ドル超安

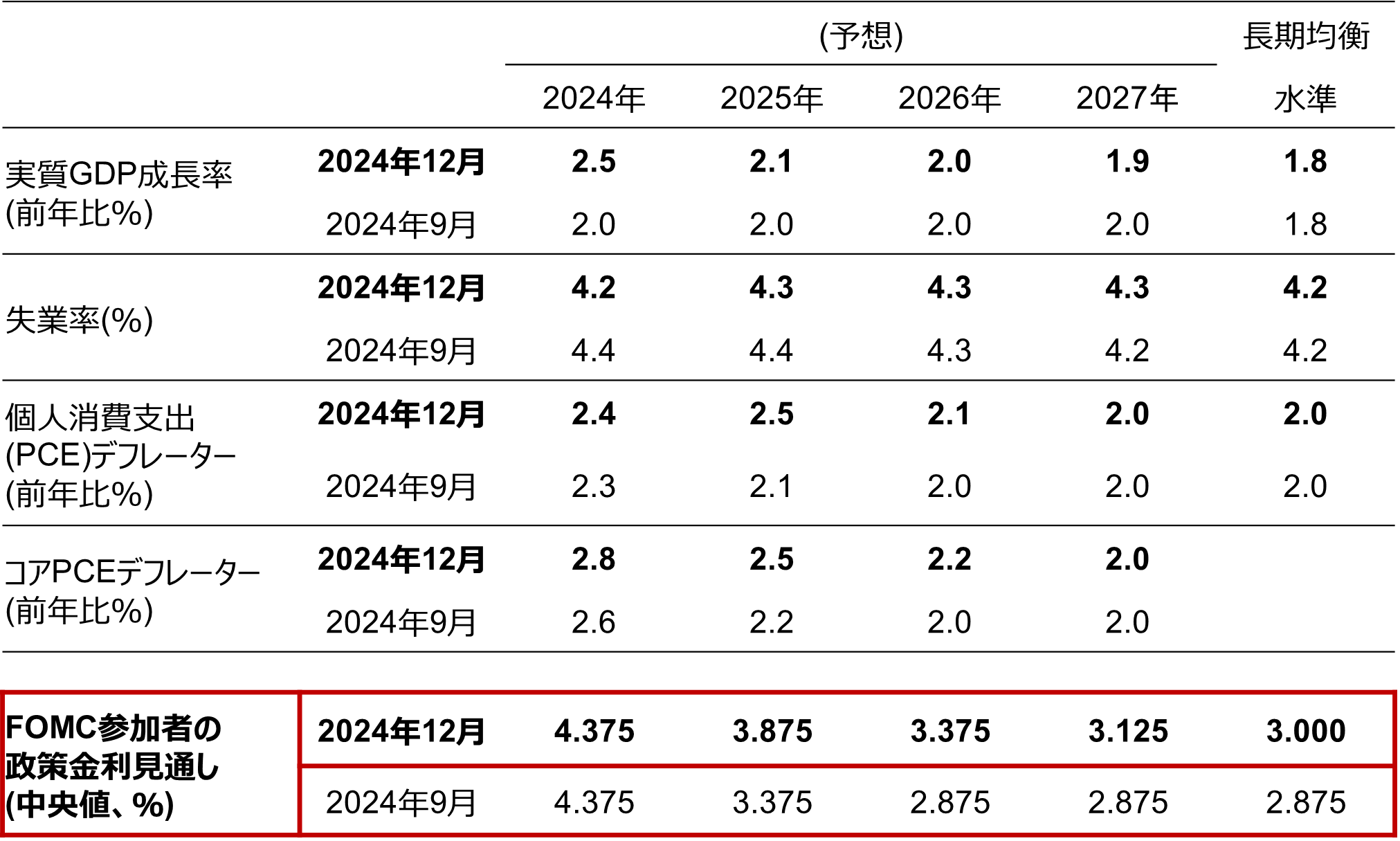

FRBは12月17-18日に開催したFOMC(米連邦公開市場委員会)で市場予想通り政策金利であるFF金利の誘導目標を0.25ポイント(pt)引き下げ、4.25-4.50%とすることを決定しました。利下げは9月(利下げ幅0.50pt)、11月(同0.25pt)に続く3会合連続で、累計の利下げ幅は1.0ptとなりました。同時に発表された経済見通しを見ると、2025年中の利下げ幅は0.5ptと、1回当たりの利下げ幅を0.25ptとした場合、前回9月見通しの4回から2回に修正されました。26年の利下げは2回で据え置き、27年は1回の利下げが追加されています。25年10-12月期の実質GDP成長率見通しは前年比+2.1%(前回同+2.0%)へ、FRBがインフレ指標として注目しているコアPCEデフレーターも同+2.5%(同+2.2%)と上方修正されましたが、いずれもトランプ次期政権の掲げる政策を完全には織り込んでいないと見られます。

FOMCの経済見通し(2024年12月)

(注)FOMCは2024年12月17-18日に開催。予想の中央値。実質GDP成長率及び2つの物価指標は各年10-12月期の前年同期比。失業率は民間部門の各年10-12月期平均の失業率。コアPCEデフレーターは価格変動の激しい食品とエネルギーを省いたもの。政策金利はFFレート(フェデラル・ファンドレート)のレンジの中央値で、各年末値。

(出所)FRBより野村證券投資情報部作成

会合後の記者会見でパウエル議長は「金利調整プロセスの新たな段階に入った」と利下げペース減速を示唆、インフレ目標達成に1-2年を要する可能性に言及するなど、FRBの懸念が景気下振れからインフレ高止まりへ再びシフトしている可能性も示唆しました。また、トランプ次期政権の政策の影響を見通しに反映させた参加者は「一部」に留まる旨を明らかにしています。

FOMCの結果を受けて市場では、金利上昇・株安・ドル高で反応しました。今回の0.25ptの利下げは予想通りでしたが、次期政権の掲げる関税引き上げや移民規制の強化はスタグフレーション(景気下押しとインフレ押上げ)的な方向に作用することが予想されます。FRBはこれらの影響をフルに織り込んでいない段階で利下げペースの減速、利下げ時期の後ずれ、政策金利の着地点の上方修正を示したことが、市場ではタカ派的(インフレ抑制を優先)とみなされ、更に利下げ幅が縮小する事への警戒感が高まったようです。

日銀利上げ見送りでさらに円安・ドル高が進む

日本銀行は12月18-19日に金融政策決定会合を開催し、市場予想通り金融政策の据え置きを発表しました。植田日銀総裁はこれまで、「経済・物価の情勢が見通しに沿って動いていけば、引き続き金利を上げていく」との意向を示してきました。前回(10月30-31日)会合後に発表された経済指標は日銀の予測の範囲内の動きであったと見られるものの、今回の会合を前に日銀が「利上げを急いでいない」との報道が相次いだことから、先物金利における直前の利上げ織り込みは1割強に留まっていました。ただし、日銀は声明文でインフレ率は「見通し期間後半には「物価安定の目標」と概ね整合的な水準で推移する」との見通しを示し、利上げ姿勢の継続を示しました。また、今会合で日銀は「金融政策の多角的レビュー」を発表しました。

決定会合の結果を受け、直後の日本市場ではドル円相場が155円台前半まで円安・ドル高が進行しました。一方、日経平均先物は若干下げ幅を縮小する展開となりました。

日銀が今回利上げを見送った背景として市場では、円安を通じたインフレ圧力が落ち着いている、トランプ次期政権を巡る不透明感が強い、春闘での賃上げ機運を確認したい、と言った理由が取りざたされています。ただし、市場でも経済・物価情勢が日銀見通しの範囲内で推移するとの見方が優勢であることから、次回25年1月会合では6割、同3月会合まで見れば9割強の確率で利上げが織り込まれています。日銀は消費者物価(除く生鮮食品)の前年比をコアインフレ率として重視しています。野村證券ではコアインフレ率は当面の間、日銀の物価安定目標である前年比+2%を上回って推移するものの、25年後半には同水準を下回ると予想しています。また、今回の「据え置き」という政策決定を踏まえて、日銀は25年3月、10月、そして26年3月に利上げを行うと予想しています(※2024年12月19日付で野村予想が変更)。日銀は現在の金融政策に関して「金融緩和策の調整」と位置づけていることから、先ずは景気にとって中立的な水準への政策金利引き上げを目指していると考えられます。従来、日銀が想定する中立金利の想定レンジの下限は1%程度と見られてきましたが、一部では、日銀内で「中立金利は1%に満たない」との意見もあると報じられていることから、政策金利の着地点は0.75%から1.0%程度になる可能性が高いと見られます。

日本のインフレ動向

(注)データは月次で直近の値は2024年10月。消費者物価指数は消費税率引き上げの影響を除いている。

日本銀行政策委員の物価見通しは、消費者物価指数(除く生鮮食品)を対象にしたもの、政策委員見通しの中央値で、2024年10月31日時点。

消費者物価指数の野村予想は2024年10-12月期から2027年1-3月期まで(2024年12月9日時点)。

(出所)日本銀行、総務省、ブルームバーグより野村證券投資情報部作成

(野村證券投資情報部 尾畑 秀一)

検索する

検索する