※執筆時点 日本時間2月7日(金)12:00

■今週:米長期金利の低下が追い風に

※1月31日(金)- 2月7日(木)4営業日

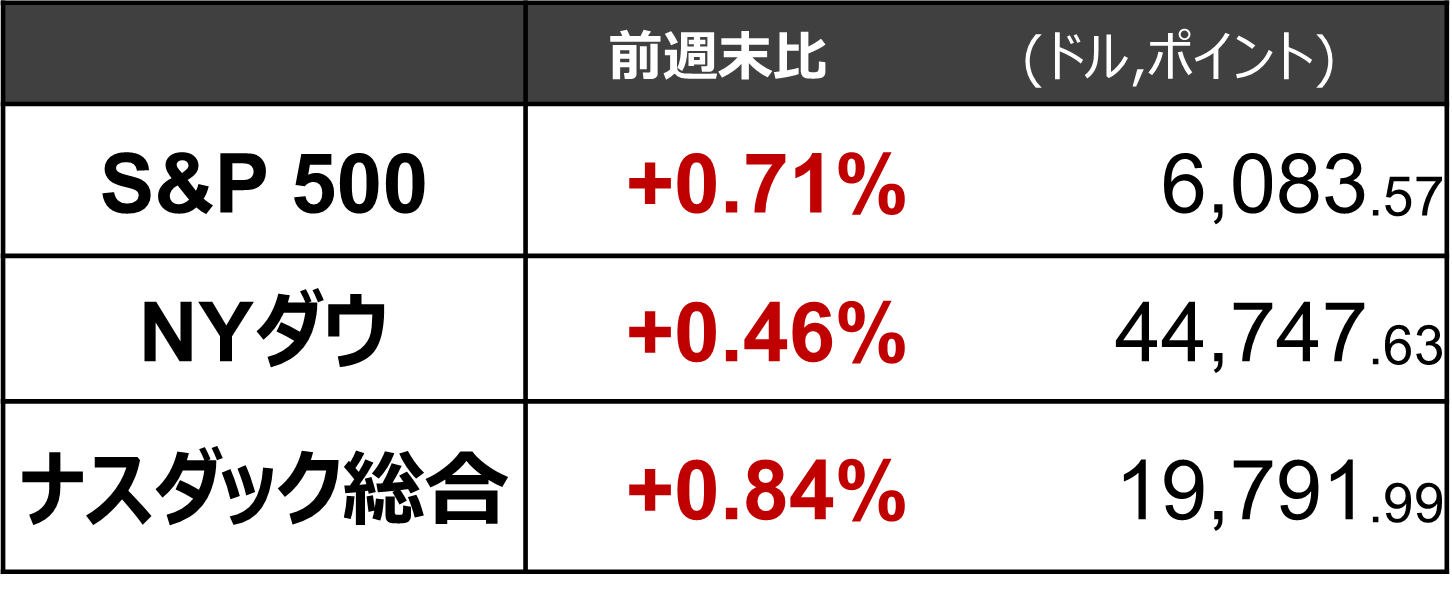

今週発表された2024年10-12月期の企業決算では市場予想を下回るものも散見されました。一方で、トランプ大統領による対カナダ・対メキシコの関税発動が延期されたことなどによるインフレ再加速の懸念後退から米長期金利(米10年国債利回り)が低下したことが支えとなり、米国株の主要3指数は前週比で上昇しました。

決算発表が重石

アマゾン・ドットコム(AMZN)のAWS(アマゾン・ウェブ・サービス)やアルファべット(GOOGL)のクラウド部門の2024年10-12月実績が市場予想を下回りました。先週発表されたマイクロソフト(MSFT)のクラウドサービスであるアジュールも実績が市場予想を下回ったことも踏まえると、主要なクラウドサービスベンダーが市場予想比では低調だったことは懸念材料です。一方で、これらの会社が発表した2025年通期の設備投資額見通しは市場予想を大きく上回り、先週のディープシークショックの時にあった「大手ITのデータセンターへの投資意欲が低下する」といった懸念は一旦払しょくされたと言えます。

「関税ショック~揺り戻し」の経緯

3日(月)には、予定されていたカナダ・メキシコへの関税発動が1ヶ月延期されました。大統領令の署名時点では米国株式市場は大幅に下落したものの、関税発動直前に撤回されたことで落ち着きを取り戻しました。

その後も4日(火)には米国による対中追加関税が発動され、中国は対抗措置として10日(月)に対米での報復関税を実施するとしました。ただ、市場はカナダ・メキシコへの関税発動を巡って揺れた3日(月)に比べ大きく反応していません。「米国は中国に対しても、カナダやメキシコと同様に何らかの通商上の合意を成立させ、追加関税をエスカレートさせない」との期待が市場に生じていると推察されます。

長期的なリスクは残存

長期的には関税の掛け合いがエスカレートしていくリスクがあります。第1期トランプ政権時に成立した貿易合意第1弾では、中国が米国の農産品・製品を輸入することとされましたが、その額が達成困難なほど巨額であり、実際に目標は達成されませんでした。このため、今回合意が成立したとしても、トランプ大統領が折に触れ中国に再交渉を迫るリスクが燻り続けるでしょう。

関税と市場の反応には今後も注視

足元のリスクは、関税に関する報道やトランプ大統領の発言があったとしても「当該国との交渉を有利に進めるための発言であり、関税発動は実現されない」との憶測が市場に広がり、市場でリスクが軽視される可能性があることです。こうした環境下で実際に関税が発動された場合にはボラティリティ(変動性)が高まることも想定され、引き続き関税と市場の反応には注視が必要です。

■来週①12日(水)のCPIに注目

今週、米長期金利の低下が株価の追い風となったことから、来週もインフレ鈍化の継続性を注意してみていきたいと考えます。経済指標では12日(水)に発表される1月CPI(消費者物価指数)が注目されます。

加速が予想されるCPI

1月分の食料・エネルギーを除くコアCPI(消費者物価指数)の市場予想は前月比+0.3%(12月同+0.2%)と、加速が予想されています。前回12月分は前月比+0.2%(11月同+0.3%、市場予想同+0.3%)と、市場予想を下回り減速しました。家賃を除くサービスの一部の品目において、単月としては極端に大きめの減速が生じていました。このため今回1月分で反動が生じ、加速しても不思議ではありません。

季節調整の歪みが影響する可能性も

コアCPIにおいては、雇用統計と同様に新型コロナ危機以降に季節調整の歪みが発生しているため、コアCPIについては12月分・1月分では実態よりも低めの数字が出やすい一方、2~4月分では実態よりも高めの数字が出やすいと考えられます。季節調整の歪みが大きく反映されれば、今回1月分は市場予想を下回り前回12月分と同様に低い伸びを示すこととなるでしょう。

■来週②11日(火)-12日(水)のパウエル議長議会証言

パウエルFRB議長の半期議会証言が11日(火)・12日(水)に上・下院で予定され、発言内容が注目されます。

1月FOMCでの”タカ派”発言に変化はあるか

1月FOMCでパウエル議長は中期的には利下げ方向であることを示唆しつつ、目先での利下げに慎重な姿勢を示しました。雇用統計・CPIといった重要指標の公表や、追加関税の動向を踏まえ、3月FOMCに向け姿勢に変化が生じるか注目されます。なお、市場の政策金利(FFレート)の予想を示すCMEのFedWacthによれば、3月FOMCでの据え置きの確率は85.5%となっています(2月6日時点)。

(投資情報部 デジタル・コンテンツ課)

検索する

検索する