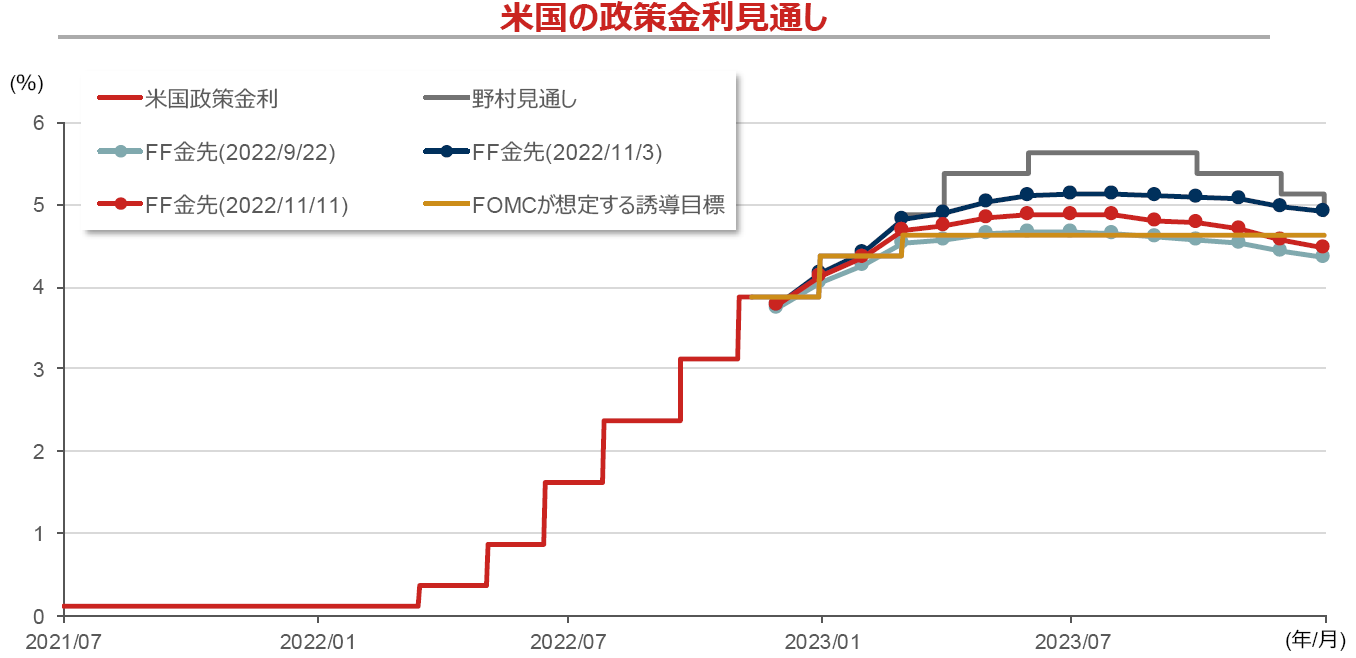

FRB(米連邦準備理事会)は11月のFOMC(米連邦公開市場委員会)で予想通り0.75%ポイント(pt)の利上げを決定しました。予想外だったのは、会合後の記者会見でパウエル議長が「早ければ次回、あるいはその次の会合で利上げペースを鈍化させる」ことを示唆したうえで、政策金利の着地点に関して「9月の見通し(4.5-4.75%)を上回る可能性がある」と言及した点です。

野村證券ではこれまで、相場の転換点となり得る要因の一つとして、「利上げペース鈍化」を挙げてきました。2022年3月に利上げを始めたFRBは、当初の0.25%ptから利上げペースを加速させ、6月以降、4会合連続で0.75%ptの利上げを実施しました。この間、ターミナルレート(政策金利の最終着地点)に対する市場の見通しも上方修正されてきました。このため、利上げペースの鈍化は政策ベクトル(利上げペース加速+ターミナルレート上昇)の転換を意味し、利上げ局面が終盤に入ったシグナルと捉えることができると考えてきました。

「利上げペースの鈍化」と「ターミナルレートの上方修正」を組み合わせた今回のパウエル議長の発言は、このような相場の転換期待に対して釘を刺す意図を持って行われた面があると考えられます。

11月10日に発表された10月の消費者物価(CPI)が事前の市場予想を下回り、9月から鈍化したことを受けて、足元で市場の利上げ観測は小幅後退し、長期金利低下と株高を喚起しています。ただし、16日にデイリー・サンフランシスコ地区連銀総裁がターミナルレートとして「4.75-5.25%が妥当な範囲」と発言するなど、多くのFRB高官がCPIの結果を受けてもターミナルレートを上方修正する可能性に言及しています。

12月会合までには、10月の個人消費支出(PCE)デフレーター、11月の雇用統計やCPIなど、重要統計が発表されます。インフレ率の鈍化とインフレ圧力の後退が確認できない限り、12月会合でFRBは政策金利見通しを上方修正し、長期間にわたって政策金利を据え置く意向を示すことが予想されます。

(注)データは日次で、直近の値は2022年11月11日。政策金利はFF(フェデラル・ファンド)金利翌日物のレンジの中央値。政策金利の野村見通しは、2022年11月4日時点の予想。FOMCが想定する誘導目標は同年9月21日時点。FRBの2023年の利上げは2月と想定した。FF金先はフェデラル・ファンド先物金利。

(出所)FRB、ブルームバーグより野村證券投資情報部作成

政策金利見通しの上方修正幅が大きいほど市場へのショックは大きいと見込まれます。ただし、米国債市場では2年・10年国債利回りだけではなく、3ヶ月・10年国債利回りが逆転する、逆イールドが生じています。これは、市場参加者の間で米国の景気後退懸念が高まっていることを示唆しています。

このため、FRBの政策金利見通しの引き上げは同時に、ターミナルレートの追加引き上げ余地の限界を市場に意識させる可能性があります。このことは政策の先行き不透明感を後退させ、米国株の反発を促す要因となり得る可能性があります。金融引き締めによる株安相場は終盤戦に入りつつあると見受けられます。

検索する

検索する