※画像はイメージです。

企業価値の向上に対する取り組みが広がる中で、ROICへの注目が高まっています。ROICとは、投下資本利益率のことで、企業が事業に投下した資本を活用して、どの程度効率的に利益を獲得したかを示す指標です。

ROICは、税引き後営業利益を、自己資本と有利子負債を合算した投下資本で割って算出します。分母となる投下資本は、企業が事業活動を行うために集めた資金や資産です。自己資本は、株主から集めた資金や資産などを指し、有利子負債は、銀行などの金融機関から借りた資金などを指しています。

一方、分子となる税引き後営業利益は、売上高から材料費などの売上原価、そして人件費などの販売費および一般管理費を差し引いて求められる営業利益から、法人税などを差し引いたもので、企業が本業から獲得した利益を示しています。

つまり、ROICは事業に着目した指標ともいえるため、経営の現場では、企業内の各事業の収益性を判断する基準の1つとして活用されています。例えば、企業が事業単位でROICを算出し、収益性が低いと評価した事業があった場合は、その事業の撤退や縮小に踏み切り、より収益性の高い事業に資本を集めるという判断がなされます。あるいは、収益性は低いものの、市場や競合他社なども合わせて分析した結果、市場シェアの獲得に挑戦するため、生産設備の増強など戦略的投資を行うという判断をする可能性も考えられます。

こうしたROICの活用例が想定される背景には、東京証券取引所が2023年3月に「資本コストや株価を意識した経営の実現に向けた対応などに関するお願い」を発表したことも関係しています。

このお願いは、上場企業に対して、自社の資本コストや資本収益性を的確に把握し、その内容や市場評価に関して、取締役会で現状を分析・評価したうえで、改善に向けた計画を策定・開示し、投資家との対話の中で取り組みをアップデートしていく、などの対応を要請したものです。

経営層が主体となって、持続的な成長の実現に向けた研究開発や、人的資本、生産設備などへの投資のほか、事業ポートフォリオの見直しなどの取り組みが推進されることで、経営資源の適切な配分を実現していくことが期待されます。

このような取り組みが進展していく中で、企業内で事業ポートフォリオが最適化されROICが上昇し、同時にROEの上昇につながり、最終的には、株式市場からの評価も高まる、という好循環の実現が期待されます。

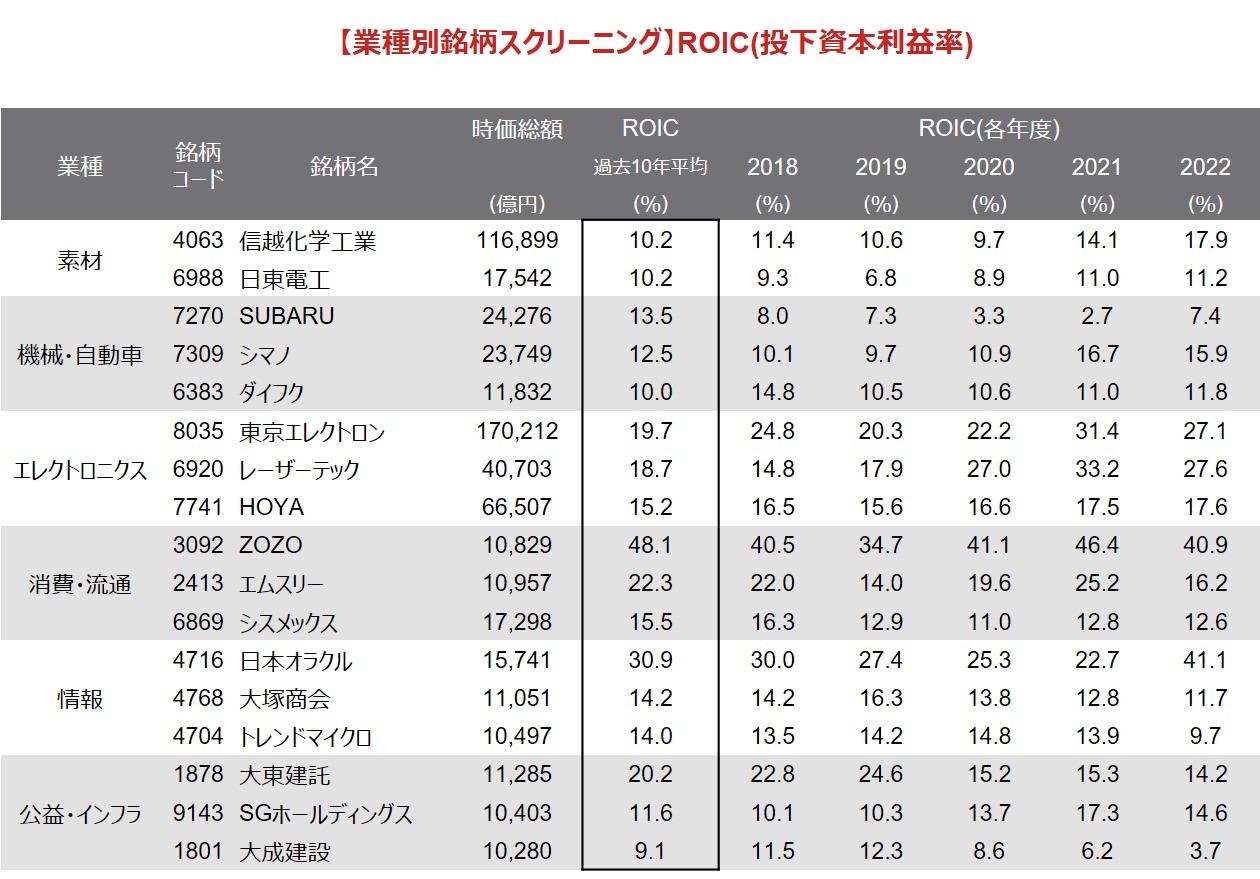

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

(注1)時価総額は、2024年5月17日時点。(注2)業種は、ラッセル野村Large Capの業種分類の大業種分類で、金融を除いている。(注3)ROICはNOPAT/IC。ただし、NOPATは営業利益×(1-税率)。ICは、自己資本+有利子負債。(注4)銘柄はROIC9.0%以上で、各業種で上位に位置している銘柄。(注5)該当銘柄が3社に満たない業種もある。

(出所)東京証券取引所、野村證券市場戦略リサーチ部などより野村證券投資情報部作成

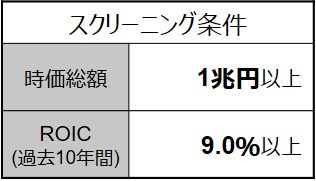

スクリーニング条件

- 資本の効率的活用や投資者を意識した経営の観点など、グローバルな投資基準に求められる諸要件を満たしたとされるJPX日経インデックス400の構成銘柄より。

- 業種別にROIC(投下資本利益率)の過去10年間平均の高い上位3社の銘柄群です。

(野村證券投資情報部 大坂 隼矢)

検索する

検索する