円高ドル安を促した3つの波

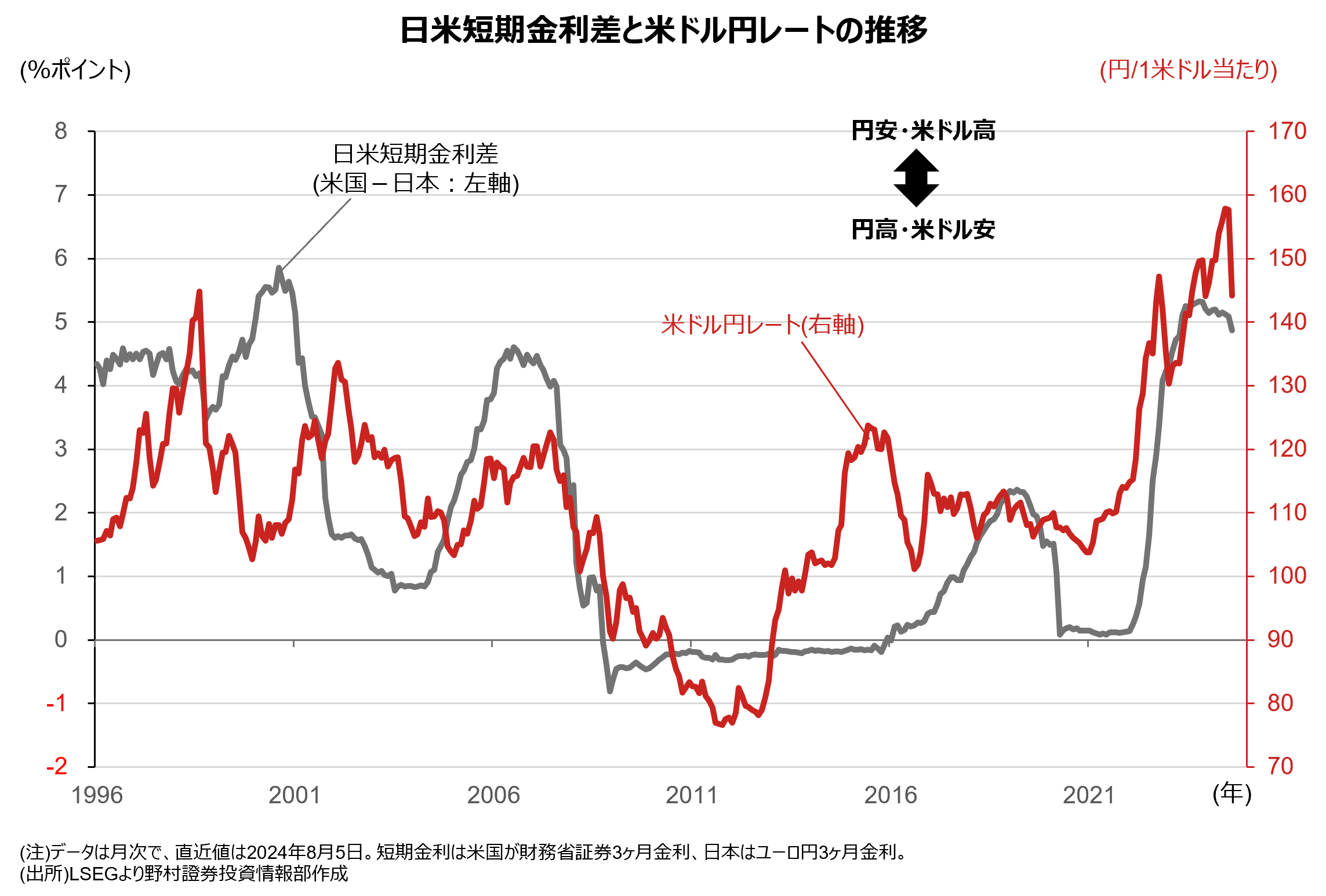

2024年半ば以降も米ドル円相場では円安基調が続き、7月11日には一時161円台まで円安ドル高が進行しました。その後は一転して円高基調へ転じ、8月5日の取引時間中には141円台を付けるなど、およそ1ヶ月の間に20円近く円高になりました。円高ドル安を促した要因の第1波は7月11、12日に実施されたと目される本邦通貨当局による円買いドル売り介入です。続く第2波は7月会合に向けた日銀の利上げ観測と7月会合を経て高まった日米金利差の縮小観測、第3波に米国の景気後退懸念を背景とした世界的な株安を挙げることができます。

ドル円急落の背景に投機資金のポジション調整

日銀は7月30-31日に開催した金融政策決定会合で、市場コンセンサスに反して利上げを決定、植田総裁は「引き続き金利を上げていく」と発言するなど、タカ派(利上げに積極的)な姿勢を示しました。

一方、FRB(米連邦準備理事会)は同日のFOMC(米連邦公開市場委員会)で予想通り政策金利を据え置きました。パウエルFRB議長は会合後の記者会見で「早ければ9月に利下げが可能になる」と発言しましたが、その後に公表された主要な経済指標が市場予想を下振れたことを受けて、市場では米国の景気後退懸念が台頭、ハイテク関連企業の業績への失望も相まって主要株価指数が大きく下落しました。

結果、米ドル円相場は7月11日に付けた161円台から8月5日の141円台まで、わずか1ヶ月余りの間に20円も円高が進行する事態となりました。

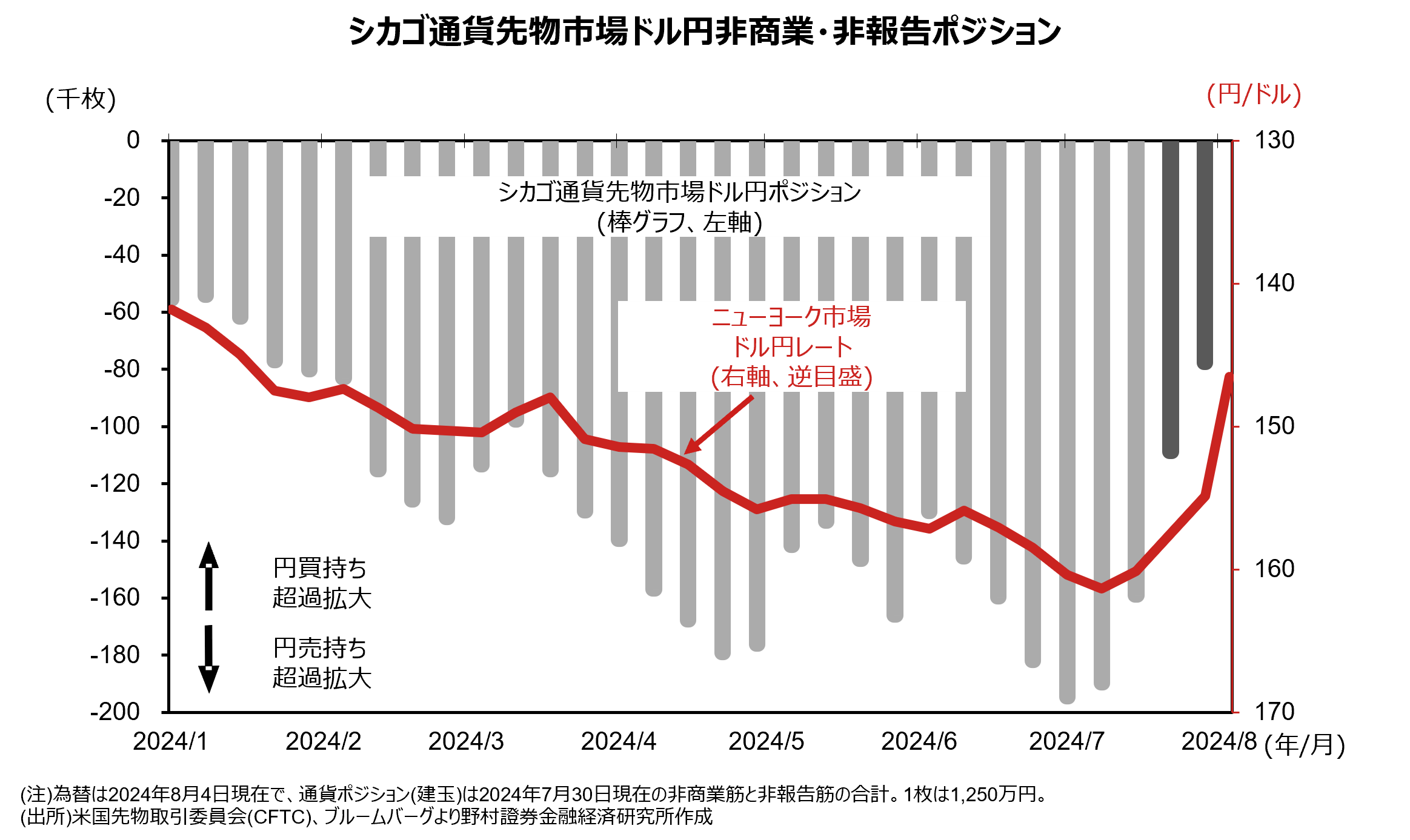

短期間の間に円急騰をもたらした資本フローとして、第1に投機筋による円売りドル買いポジション(建玉)の巻き戻しが挙げられます。投機筋の通貨に対する投資ポジションを示すシカゴ通貨先物市場のドル円投資ポジションを見ると、2024年7月2日は約2.4兆円と1999年以降では最大規模に積み上がっていた円売りポジションが、7月30日時点には約9,700億円まで取り崩されています。日米金利差を背景に積み上げられた円売りポジションの解消過程で生じた強力な円買いがドル円相場の下落につながったと見受けられます。

円キャリートレードの巻き戻しも円高に寄与

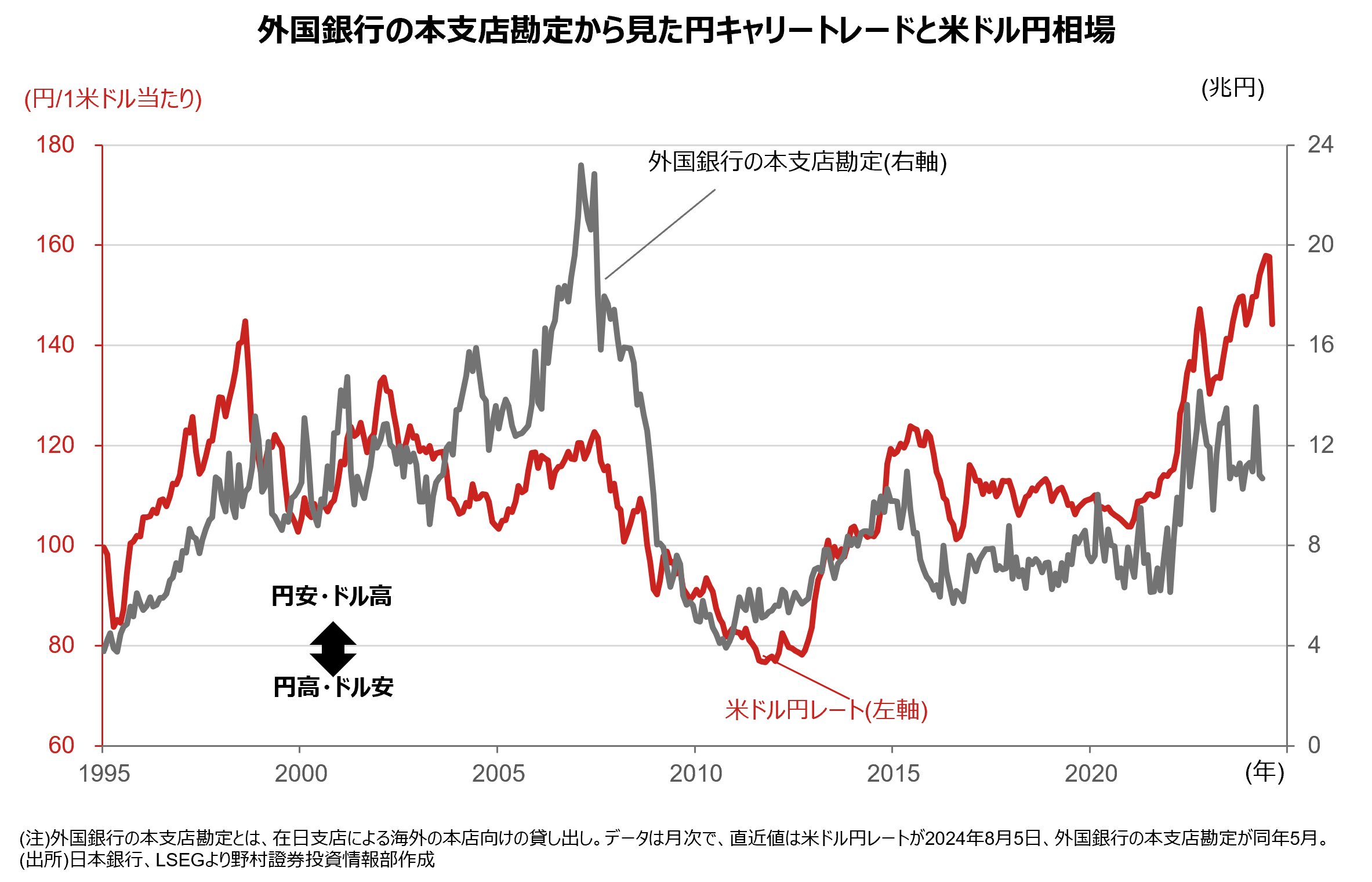

第2に円キャリートレードが挙げられます。円キャリートレードは、主に機関投資家やヘッジファンドなどが低金利の円を調達して、相対的に金利の高い通貨で運用する取引を指します。外国銀行の在日支店から海外本店への貸付額と米ドル円相場の関係を見ると、両者の間には比較的高い正の相関関係があることが確認できます。

円で調達された資金は、通常、米国債などで運用されていると想定されています。しかし、近年では好調であった米国株にも相当程度の資金が振り向けられていたと見られます。このため、米国株の下落が円高につながり易い状態にあったと想定されます。

日米金利差の縮小ペースに注目

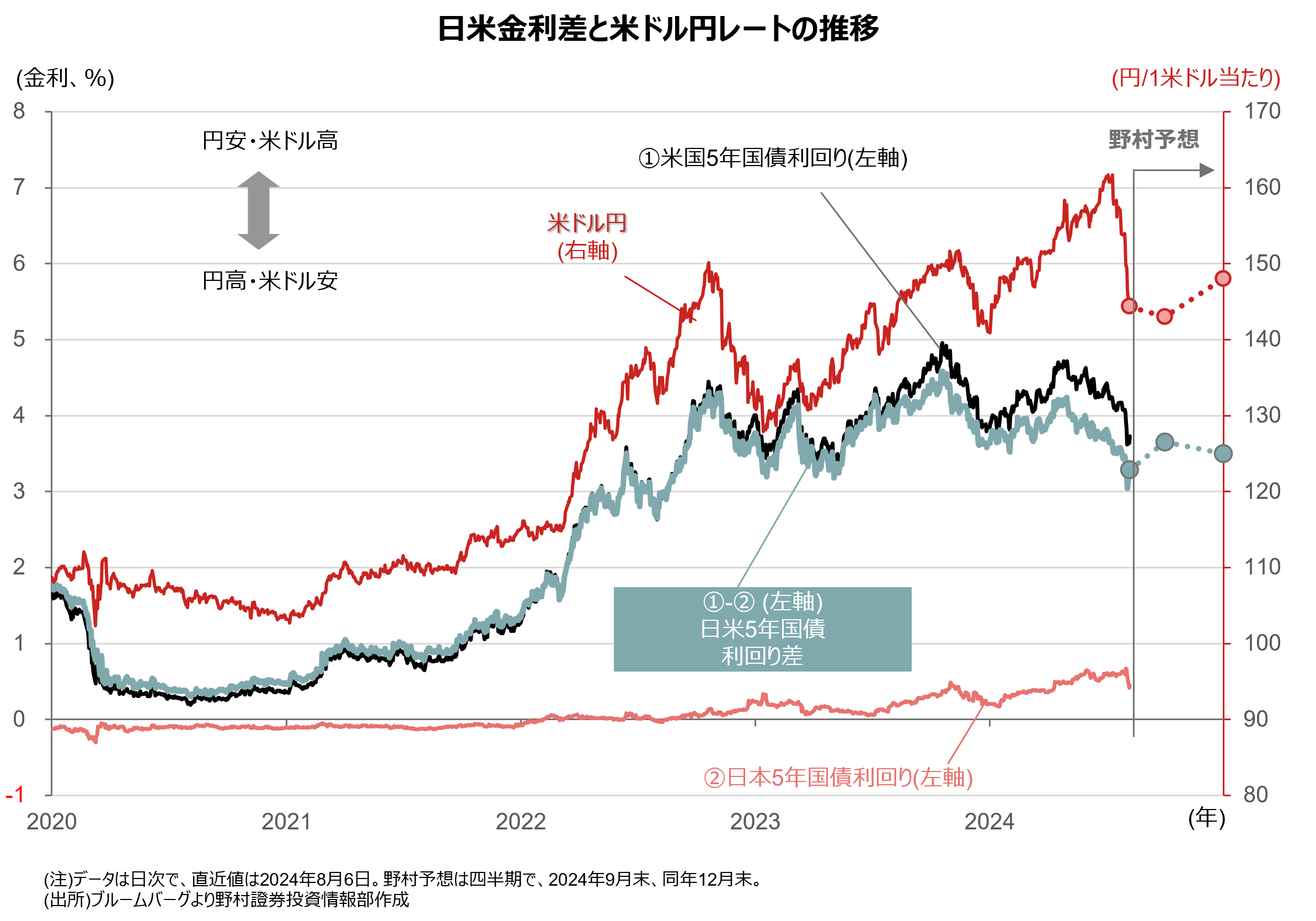

投機筋による通貨先物ポジションにせよ、円キャリートレードにせよ、いずれも基本的には日米金利差に依拠した投資ポジションであることから、ポジション調整一巡後は再び日米金利差の行方を念頭に投資ポジションが形成されることが予想されます。

野村證券では7月の金融政策決定会合を受けて日米の金融政策見通しを変更しました。パウエルFRB議長が9月FOMCでの利下げ実施を示唆した背景には、インフレ高止まりリスク以上に、労働市場の冷え込みを背景とした景気悪化懸念があると見受けられます。この点を踏まえて野村證券では、24年中の米国の利下げ見通しを2回(9月、12月)から3回(11月を追加)へ変更しました。

日本銀行は7月の決定会合で利上げを実施し、植田総裁は過度の金融緩和策の是正に積極的な姿勢を示しました。日銀の金融政策に関して野村證券では、従来の据え置き見通しから、24年中に1回(12月会合を有力視)、25年中に2回(4月、7月)の利上げへと変更しました。

野村證券では、短期的には一段の円高リスクが残ると判断し、24年9月末のドル円見通しを143円へ下方修正しました(前回は150円)。ただし、米国経済後退局面入りと断定するのは時期尚早であり、24年10-12月期にはトランプ氏勝利を織り込んだドル高圧力再燃の可能性も残るため、現段階では24年12月末の予想は148円で据え置きました。

(野村證券投資情報部 尾畑 秀一)

検索する

検索する