※執筆時点 日本時間4日(金)12:00

今週:株価は一進一退

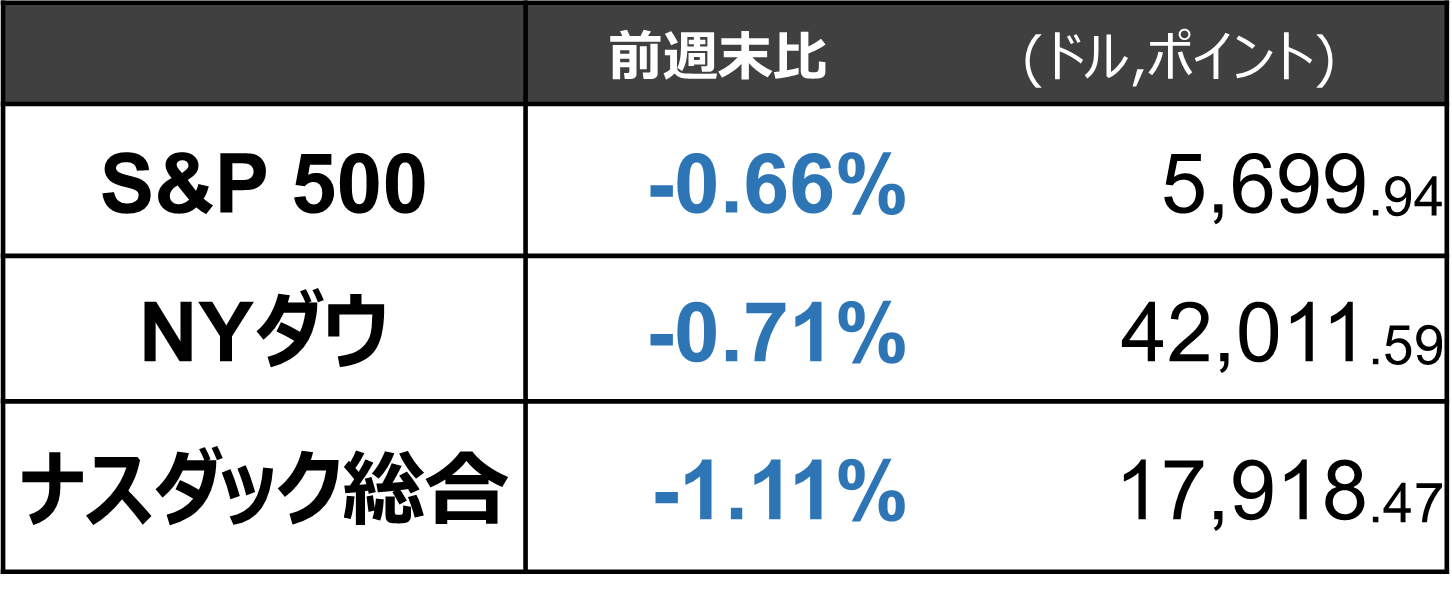

※9月27日(金)- 10月3日(木)4営業日の騰落

地政学的リスクが株価を下押し、中長期の観点で投資を

1日(火)に、イランがイスラエル本土へのミサイル攻撃を行ったことが市場のリスクオフムードを高めました。今後も、中東情勢が緊迫化する局面でこうした市場の反応が続くと見られます。しかし、地政学的リスクは予測することが極めて難しく、過去、リスクが高まった局面で資産を売却した場合、リスク後退時の株価反発の機会を取り逃がし、売買を行わなかった場合に比べパフォーマンスが劣後しやすいことが知られています。中長期の観点では株価の変動率の高まりはしばしば起こることと割り切り、投資のスタンスを変えないことが重要と考えます。

今回のイランとイスラエルの攻撃の応酬は、今年4月と同じパターンを辿るとと予想され、全面戦争に進展しないものと考えられます。イランがイスラエルへの攻撃を続ければ、イスラエルと安全保障協定を結ぶ米国による経済制裁が強化され、ただでさえ苦境にあるイランの経済が更に悪化し、国内からの不満が高まることとなるでしょう。今年7月に行われた大統領選挙では欧米との対話を重視する改革派のペゼシュキアン氏が当選しています。現体制への批判が高まり、国内情勢が混沌するリスクがあります。一方、イスラエルは米国の支持があるとは言え、国内でも現政権に対する批判が強く、かつ国連も含めて世界からの批判を強めることとなり、リスクは相当大きいものと考えられます。また、バイデン大統領は11月5日の大統領選挙を前にして、事態の更なる悪化は望まないでしょう。

サービス主導で景気堅調も、雇用に不透明感

経済指標に目を向けると、市場の関心が高い9月ISM景気指数は、製造業が47.2(市場予想は47.5)と軟調だった一方、サービス業が54.9(市場予想は51.7)と堅調でした。米景気をサービス業が支える構図が改めて確認されました。

雇用に関しては、ISM景気指数の雇用指数は製造業、サービス業がともに前月比低下した一方、9月ADP雇用統計や週間の失業保険申請者件数(9月28日の週)は市場予想を上回りました。週末の雇用統計に向けて不透明感が残る内容でした(執筆時点の日本時間4日(金)12:00時点では9月雇用統計は未発表)。

「物価と雇用のバランス」の舵取りに注視

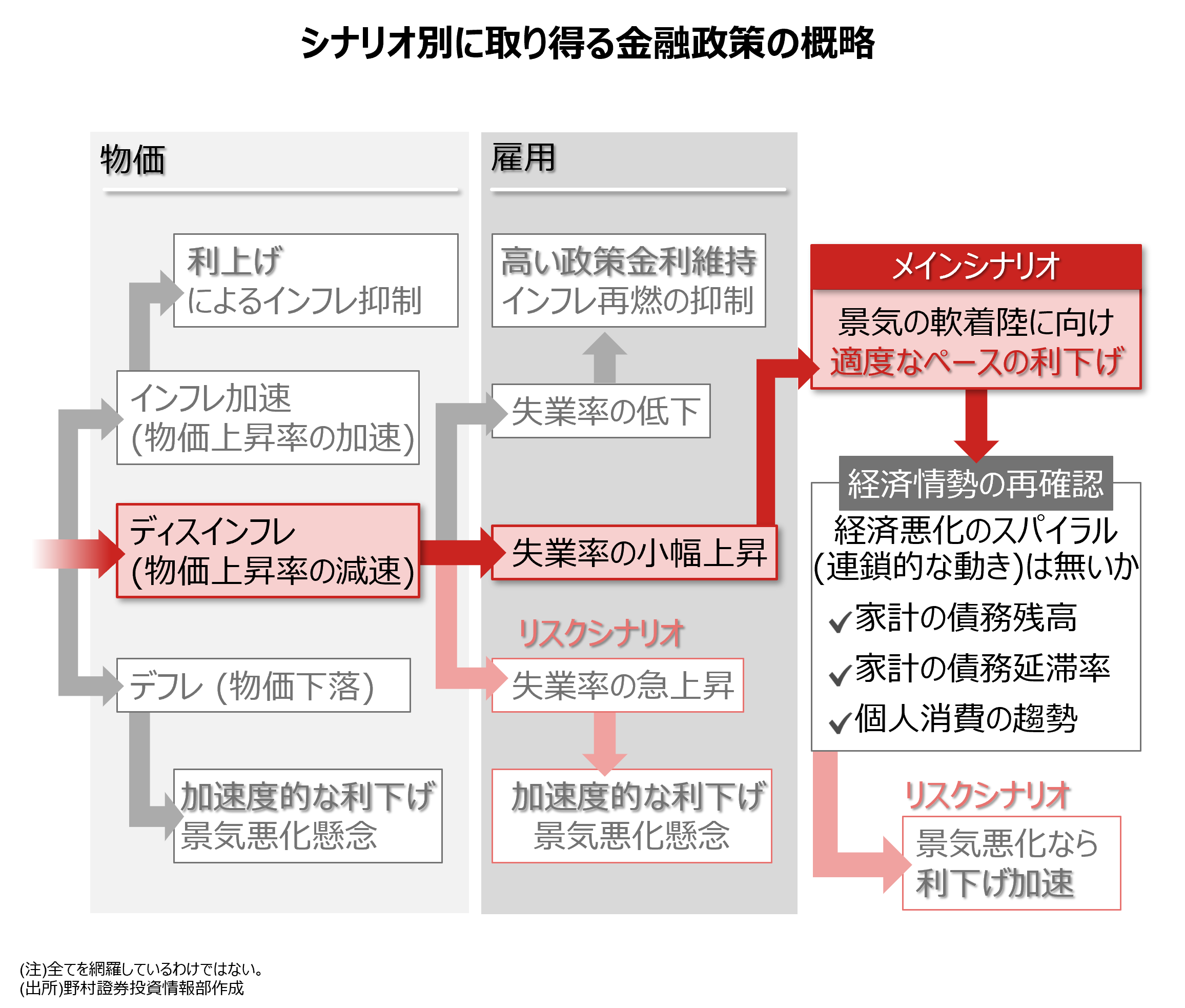

金融政策を判断するための物価と雇用の2つの判断指標

雇用と物価に特に注目が集まる理由は、米国の中央銀行であるFRB(米連邦準備理事会)には、「物価の安定」と「雇用の最大化」という2つの使命(Dual Mandate)が課されているからです。現在の米国の経済・金融環境をみると、インフレ抑制に向けた2022年3月以降の利上げが功を奏し、2%の物価目標を上回ったインフレ率がピークアウトし、順調に減速するディスインフレ(物価上昇の鈍化)にあります。一方、失業率は小幅に上昇しており、FRBのパウエル議長も雇用環境の更なる悪化は歓迎しないとの意見を表明しています。現在のFRBのスタンスはインフレよりも雇用に軸足を置いた金融政策となっています。今後は、景気の軟着陸に向けて、高い水準にある政策金利を適度なペースで引き下げて行くことになるでしょう。

来週:金融政策の見極め+決算発表シーズンへ

注目される米国の次回FOMC(米連邦公開市場委員会)は、11月5日(火)の米大統領選挙直後の6日(水)~7日(木)に開催されます。市場ではそれまでの間、大統領・議会選挙の行方と利下げ幅の判断に影響を与えうる各種要因を消化しながらの展開が続くことが予想されます。

①9日(水)のFOMC議事要旨

今週に関しては9日(水)の9月FOMC議事要旨が注目されます。大幅利下げを決定した背景や、今後の利下げに関するFRB内の考え方を改めて確認する手がかりになることが期待されます。

②週後半には月次のインフレ指標

10日(木)の9月消費者物価指数、11日(金)の9月生産者物価指数も注目されます。8月分までは総じてディスインフレを示す指標が続いていましたが、利下げによって先送りとなっていた需要が戻りインフレが再燃するリスクには目配りが必要です。当月指標への影響は軽微ながら今後は、米東海岸港湾でのストライキや、ハリケーン「ヘレン」の影響や、中東情勢の緊迫化を受けて、徐々に上昇している原油などもインフレ率に影響してくるでしょう。

③7-9月期決算スタート

いよいよ7-9月期決算発表がスタートします。山場はマイクロソフト(MSFT)やアルファベット(GOOGL)などが決算発表を予定する10月21日(月)の週からと言えますが、来週は11日(金)にJPモルガン・チェース(JPM)やブラックロック(BLK)などの金融大手の決算が注目されます。米銀の融資部門にとって長らく逆イールド(短期金利が長期金利を上回る金利環境)が負担になってきましたが、利下げ進展の中で逆イールドが解消され、景気はそれほど悪化しないソフトランディング(軟着陸)となれば環境は改善します。各銀行の見通しやCEOのコメントが注目されます。

その他、8日(火)の飲料のペプシコ(PEP)、10日(木)空運のデルタ航空(DAL)、配食大手のドミノ・ピザ(DPZ)など各業界の大手が決算発表を予定しています。これらの企業と関わりの深い消費はマクロ指標では堅調が続いていますが、費用面では人件費上昇、収入面では裁量的支出を控える動きも示唆されています。決算の売上高や1株当たり利益だけでなく、市場予想の上振れ・下振れ要因となったセグメント等を確認していきたいと考えます。

(編集:野村證券投資情報部 小野崎 通昭)

検索する

検索する