※画像はイメージです。

※2025年5月1日(木)引け後の情報に基づき作成しています。

37,700~40,300円 近辺で戻り待ちの売り圧力が強まるか

今週の日経平均株価は、関税交渉の進展期待などから、堅調に推移しました。5月1日まで6日続伸となり、約1ヶ月ぶりに3万6,000円台を回復しました。

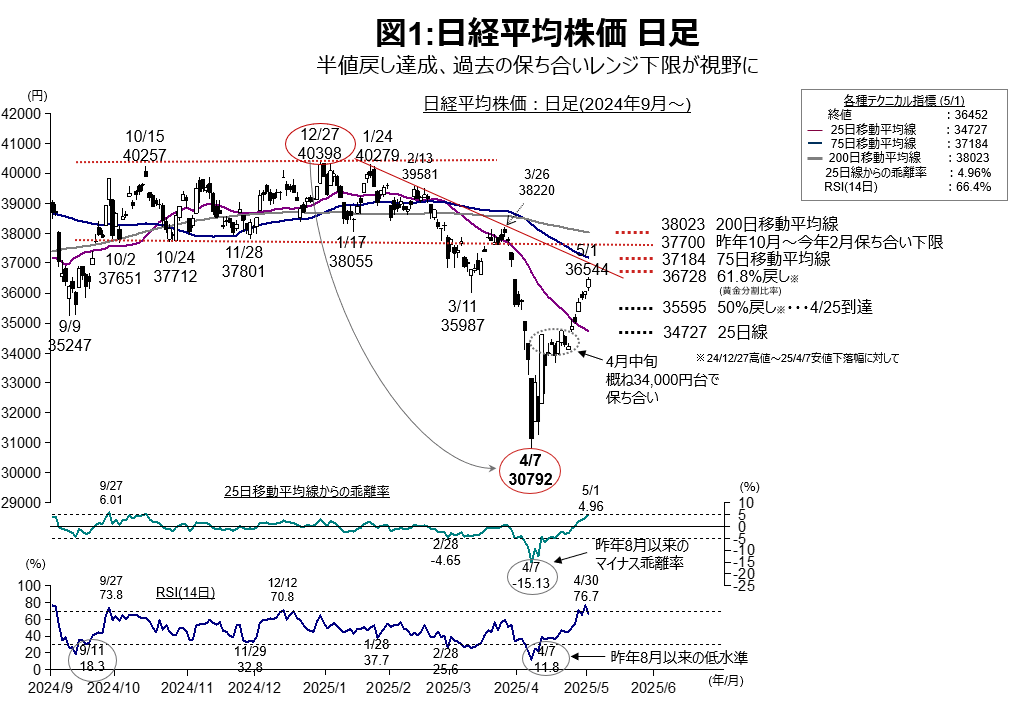

チャート面からこれまでの動きを振り返ってみましょう(図1)。日経平均株価は、4月7日に一時30,792円まで下落しましたが、関税政策の一部修正を受けて大幅反発となりました。

24日に下向きの25日移動平均線(5月1日:34,727円)を超え、25日には昨年12月高値から今年4月安値までの下落幅に対する半値戻し(35,595円)の水準に到達しました。

この先の上値メドとして、同61.8%戻し(36,728円)や75日線(同:37,184円)、200日線(同:38,023円)の水準が挙げられます。また、昨年10月から今年2月にかけて長期間保ち合ったレンジ(37,700~40,300円)の下限が視野に入ってきました。同レンジでは、累積売買代金が多いとみられ、戻り待ちの売り圧力が強まり上値が抑えられやすいとみられます。

仮に上昇一巡後に再度調整となった場合は、上抜けた25日線(5月1日:34,727円)や、4月中旬に保ち合った34,000円台の水準が下支えとなるかどうかが注目です。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

(注1)直近値は2025年5月1日時点。 (注2)トレンドラインには主観が入っておりますのでご留意ください。

(出所)日本経済新聞社より野村證券投資情報部作成

戻り相場の行方は?米国株が迎える52週線の試練

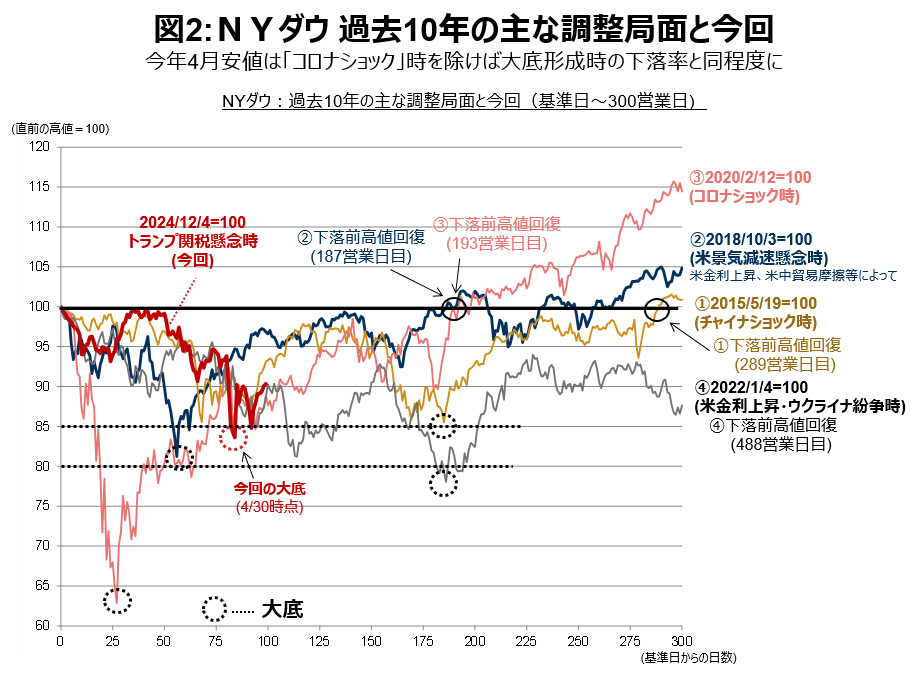

NYダウは大きく値を戻していますが、今年4月安値が大底になったのでしょうか。過去10年の主な調整局面と今回を比較してみましょう(図2)。

4月の安値までの下落率を、過去10年の主な調整局面(①〜④)と比べると、③コロナショック時を除いて、大底形成時とほぼ同じ水準となっています。この点から見ると、調整は進んでいると捉えられます。

では、日柄面ではどうでしょうか。②2018年の米景気減速懸念時や③コロナショック時の場合、直前の高値から半年強で急落前の高値を回復しましたが、①2015年のチャイナショック時や④2022年の米金利上昇・ウクライナ紛争時では、一度大きく値を下げた後に戻り、その後再調整し、半年強で大底をつけました。

(注1)直近値は2025年4月30日時点。 (注2)下落局面は全てを網羅している訳ではない。(注3) 過去の下落局面や今回の下落局面は、直前の高値を起点とした。(注4)チャイナショックは、2015年6月上海総合指数大幅安や、8月中国人民元切り下げ等を受けて、中国景気減速に対する懸念が高まり、米国株や商品価格等の下落につながった局面。

(出所)S&P ダウジョーンズ・インデックス社より野村證券投資情報部作成

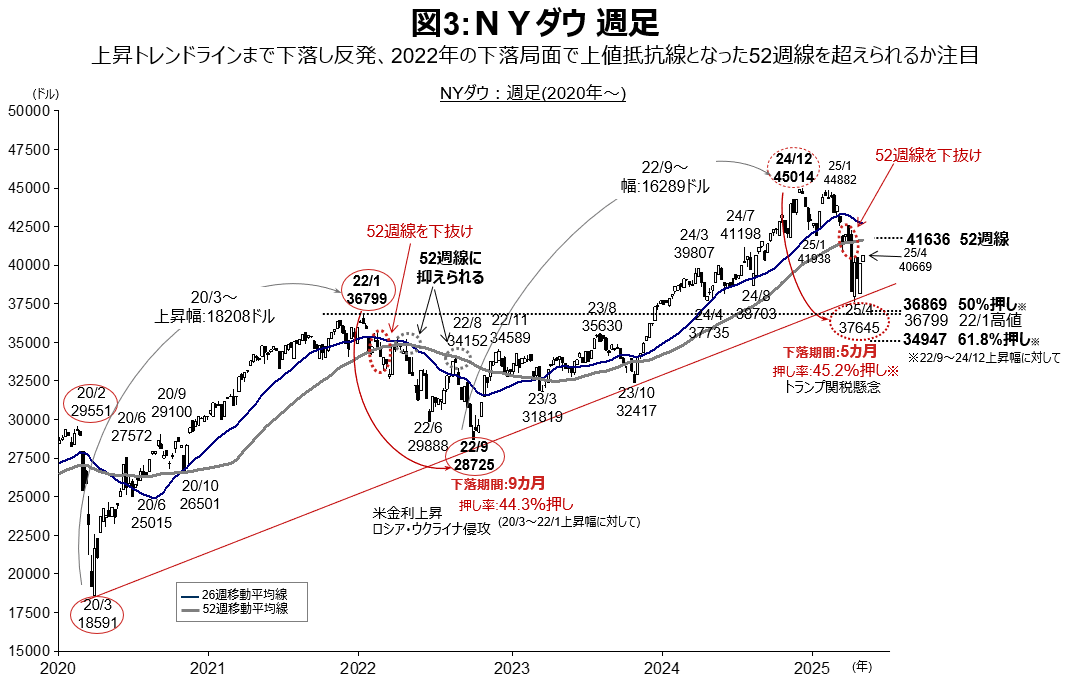

④の局面(2022年高値形成後)では、52週移動平均線に上値を抑えられ、再び下落傾向に転じました(図3)。今回は4月末時点で既に40,669ドルまで上昇し、52週線(4月30日:41,636ドル)が視野に入っており、今後同線を明確に突破できるかが注目です。突破となれば、早期に急落前の高値を奪回する可能性が高まったと捉えられます。

一方で、52週移動平均線に上値を抑えられたまま、米国の関税政策による実体経済の悪化が明らかになれば、再度調整に入る可能性もあります。ただし、その場合でも、4月の安値は過去の主な下落局面と比べて調整が進んでいるため、安値を割り込んだ後のさらなる調整は限定的になると考えられます。

(注1)直近値は2025年4月30日。 (注2)トレンドラインには主観が入っておりますのでご留意ください。

(出所)S&P ダウジョーンズ・インデックス社より野村證券投資情報部作成

(野村證券投資情報部 岩本 竜太郎)

検索する

検索する