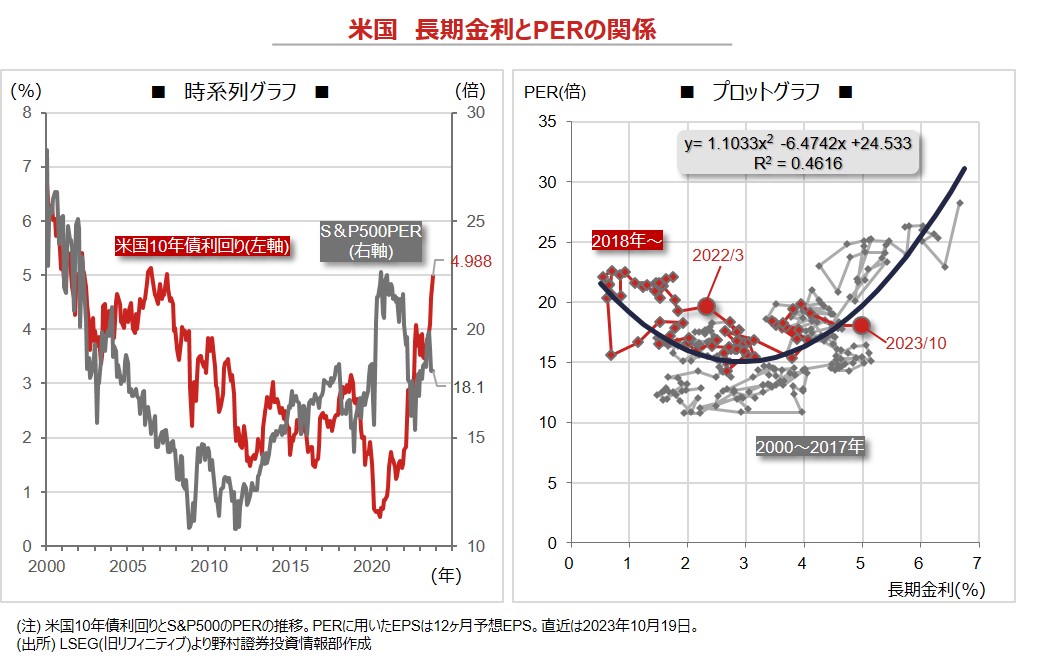

米国の長期金利は、10月19日に前日比0.09%ポイント上昇し4.988%に達しました。2007年以来の高水準です(下左図)。同時に、米国の株式市場では主要3指数が揃って下落、「金利上昇を嫌気し下落~』との見出しがおどりました。教科書通りの表現で一見問題なさそうですが、果たしてそうでしょうか?

実は、過去30営業日のうち、前日比で金利が上昇したのは19日を数えましたが、このうちセオリー通りS&P500株価が下落したのは9日に留まっています。(どちらかというと)金利が上昇したほうが株価が上がりやすい、ような気もします。本稿では改めて金利と株価の関係を考えてみることにしましょう。

下右図は、2000年以降の米国長期金利と、S&P500のPER(株価収益率)をプロットしたものです。金利3%近辺を境にして、①3%以下では金利上昇=PER低下(≒株価下落)、②3%以上では金利上昇=PER上昇(≒株価上昇)、という関係が大よそ存在するようです。

一般的に、金利上昇の際には、実体経済が順調に拡大していることが多く、金利上昇による影響を打ち消し、場合によっては補って余りあるEPS(1株当たり利益)増加期待が生じ、PERが上昇しやすくなると考えられます。米国の場合は3%以上の金利水準がそれにあたるとみられます。

一方、米国の場合3%以下の金利水準は、リーマンショック~コロナ禍の間の緊急事態に対応したもので、本来の米国の実力に対しては低すぎ、いわゆる過剰流動性相場の様相を呈していたとみられます。米国が金融政策の引き締め方向への転換を意識し始めた2021年後半以降、金利上昇=株価下落の傾向が強まったのは、『ぬるま湯』からあがることへの不安感がそうさせたのでしょう。

冒頭で述べたとおり、米国の長期金利は5%に近づき、分岐点となる3%よりはかなり高い水準に達しています。金融引き締め局面初期では、PERが高くリスクが高いとされたNASDAQが、今年は年初来パフォーマンスでNYダウやS&P500を大きく上回っているという事実は、米国株式市場が3%以上の金利水準の環境下でもしっかりとEPS成長を達成できるという自信の顕れとみることができるでしょう。

また今回紹介した事実は、近い将来日本が金融政策正常化に舵を切った際の参考にもなるでしょう。無論、米国と同じように長期金利3%を境にして、とはならないと思いますが。

※(アプリでご覧の方)2本の指で画面に触れながら広げていくと、画面が拡大表示されます。

検索する

検索する